Desde el circo virtual que son las operaciones con níquel, en las que parece que sólo hay compradores en la parte superior, hasta los comedidos máximos del cobre, las materias primas parecen estar ahora en una posición de éxito asegurado.

Dentro de este contexto se encuentra el oro y su inminente conquista de máximos históricos, por encima de los niveles observados por última vez en agosto de 2020.

El oro, claro favorito de los inversores preocupados por la seguridad durante los primeros días de la pandemia, cayó en desgracia a principios de 2021, ya que las acciones, el rendimiento de los bonos del Tesoro y el dólar despegaron cuando el impulso de la vacuna contra el COVID reavivó el interés por el riesgo.

A partir de ahí, fue testigo de múltiples amagos de arranque y de una caída por debajo de los 1.700 dólares por onza en un momento dado, al aumentar las dudas en torno a su habitual fiabilidad como cobertura contra los problemas económicos y políticos. Pero ahora, el oro vuelve a estar donde estaba hace 19 meses: en 2.000 dólares.

Con la inflación estadounidense en máximos de cuatro décadas y la guerra entre Rusia y Ucrania llenando de aire las alas del oro como nunca antes en el último año y medio, se están haciendo todo tipo de proyecciones de precios para el metal precioso, desde unos modestos 2.200 dólares que apenas reeditarían su anterior pico hasta máximos muy elevados por encima de los 3.000 dólares.

Nos encontramos en una época aterradora, ya que los precios desenfrenados de la energía amenazan con engullir cada día más nuestros ingresos, mientras que la escalada de la confrontación entre Rusia y Ucrania pone en peligro al mundo. Todo esto sugiere que los inversores necesitan un depósito de valor que vaya más allá de cualquier seguridad que pueda ofrecer incluso la moneda fiduciaria más segura: el dólar.

Ese depósito de valor sería probablemente el oro, que lleva dos semanas registrando máximos y mínimos más altos, una propuesta perfecta para un mercado alcista

Pero el historial del oro también habla de una materia prima que nunca ha estado salvajemente fuera de control, pues el movimiento intradía más loco ha sido de menos de un 5%. Por lo tanto, no va a producirse una situación similar a la del níquel, cuando el precio de este material para la fabricación de baterías, dominado por Rusia, se multiplicó por cuatro en sólo cuatro días.

Sin embargo, podría obtener una prima de 400 dólares sobre los máximos del oro de agosto de 2020 que probablemente aumente en los próximos meses. Ésa es la premisa que tanto yo como mi colaborador desde hace mucho tiempo en la elaboración de gráficos de materias primas, Sunil Kumar Dixit de skcharting.com, tenemos tras estudiar minuciosamente los datos técnicos del oro a corto y medio plazo.

Pero llegando al análisis técnico, a continuación tenemos algunas opiniones de los analistas sobre los fundamentales.

"Ahora que el rendimiento real desciende en el contexto de un ambiente de riesgo en los mercados financieros, los precios del oro han renovado su atractivo", dice Christopher Vecchio, estratega senior de metales preciosos, en un blog que apareció en DailyFX.

Vecchio añade: "No es sólo que los precios del oro ganen valor como refugio seguro, aunque eso contribuye mucho. La semana pasada se señaló que 'es la Tercera Guerra Mundial o la quiebra, si los precios del oro van a tener alguna oportunidad de reconquistar sus máximos'... y a todos los efectos, parece que nos hemos embarcado en ese camino".

Vecchio también señala que habitualmente los precios del oro suelen guardar una correlación con la volatilidad, a diferencia de otras clases de activos. Y explica:

"Mientras que a otras clases de activos, como a los bonos y a las acciones, no les gusta el aumento de la volatilidad —pues implica una mayor incertidumbre en torno a los flujos de caja, los dividendos, los pagos de cupones, etc.— el oro tiende a beneficiarse durante los periodos de mayor volatilidad".

"Mientras la guerra sigue haciendo estragos en Europa del Este, la volatilidad del oro se ha mantenido elevada, impulsando la subida de los precios del oro".

Así que ahí lo tienen: La probada tendencia del oro a oscilar más allá de ciertos máximos o mínimos garantiza que nunca se producirá un movimiento parabólico como el del níquel —ni como el del paladio, de hecho, que se disparó 1.000 dólares por onza, o un 42%, en menos de 10 días hasta registrar máximos históricos en más de 3.417 dólares.

Goldman Sachs (NYSE:GS), por su parte, ha cambiado su previsión del oro a 3 meses a 2.300 dólares por onza frente a los 1.950 anteriores, lo que supone un aumento de 350 dólares que coincide en cierto modo con la prima de 400 dólares que Dixit y yo hemos establecido.

Goldman también ha trasladado su previsión para el oro a 6 meses a 2.500 dólares por onza, frente a los 2.050 dólares anteriores, y el horizonte a 12 meses de 2.150 a 2.500 dólares.

Atribuyó las subidas a un aumento de la demanda por parte de los consumidores, los inversores y los bancos centrales, y a la "creciente incertidumbre geopolítica".

Los futuros del oro del COMEX de Nueva York registraron máximos históricos en 2.221,70 dólares el 7 de agosto de 2020. Durante la jornada de negociación de este martes, el oro del COMEX se situó en 2.078,80 dólares. En el momento de redactar estas líneas, rondaba los 2.050 dólares.

El precio del lingote al contado registró máximos históricos el 7 de agosto de 2020 en 2.073,41 dólares. El martes, el lingote registró máximos de la jornada en 2.070,29 dólares, a sólo 3,12 dólares de los máximos anteriores. En el momento de redactar estas líneas, el oro al contado rondaba los 2.042 dólares.

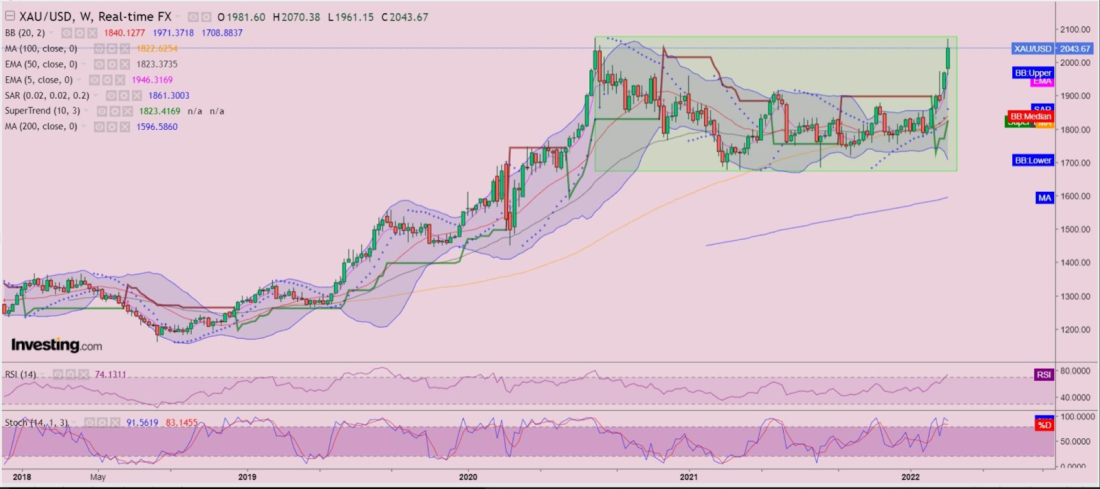

Dixit, basándose en la lectura del precio al contado, ha dicho que, con el oro prácticamente desafiando sus máximos de 2.073 dólares, el próximo repunte tenía un potencial alcista de 400 dólares formando una clásica formación de rectángulo en el gráfico semanal del lingote.

"Pero el oro también tiene que consolidarse por debajo del nivel de resistencia de 2.073 dólares y del nivel de soporte de 2.040-2.020 dólares antes de superar los 2.073 dólares para alcanzar los siguientes objetivos inmediatos fijados en 2.100-2.120-2.150 dólares", añade.

Ha dicho que un cierre semanal y mensual decisivo por encima de 2.100-2.150 dólares sería una afirmación fiable para el movimiento de 2.470-2.500 dólares, probablemente en algún momento del segundo trimestre.

"Si queremos ser precavidos, el punto a vigilar sería la reacción a las caídas, cuando el precio alcance los 1.980-1.970 dólares, ya que esta zona sería la zona de repunte en la corrección".

Descargo de responsabilidad: Barani Krishnan utiliza una serie de puntos de vista aparte del suyo para aportar diversidad a su análisis de cualquier mercado En pos de la neutralidad, presenta opiniones contrarias y variables de mercado. No tiene participaciones ni mantiene una posición en las materias primas o valores sobre los que escribe.