-

XOM ha subido con la inflación y las tensiones entre Rusia y Ucrania

-

La rentabilidad del dividendo es del 4.4%, pero su tasa de crecimiento es baja

-

Las perspectivas del consenso de Wall Street son mixtas

-

La perspectiva implícita del mercado (calculada a partir de los precios de las opciones) es predominantemente neutral

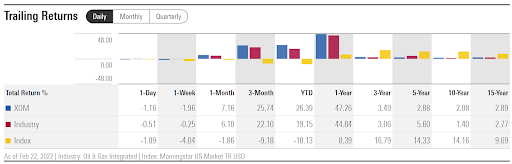

Exxon Mobil (NYSE:XOM) es uno de los grandes ganadores del aumento de la inflación y de las tensiones geopolíticas. Las acciones de este proveedor de petróleo y gas natural han rendido un total del 47% en los últimos 12 meses y un 25.7% en los últimos tres meses.

Algo sorprendente, dada la reciente invasión de Ucrania, es que las acciones están un 6% por debajo del máximo de precio de cierre de 52 semanas de 82.39 dólares, establecido el 7 de febrero. Fuente: Investing.com

Fuente: Investing.com

Incluso con la reciente subida de precios, XOM rinde un 4.4%. Sin embargo, la tasa de crecimiento de los dividendos ha disminuido en los últimos años. Las tasas de crecimiento de los dividendos a 3, 5 y 10 años son del 2.2%, 3.1% y 6.4%, respectivamente. El ratio de pago actual es bastante elevado, del 65%, aunque en línea con Chevron (NYSE:CVX), que también es del 65%. Fuente: Morningstar

Fuente: Morningstar

Aunque las grandes ganancias de XOM y de otras grandes empresas energéticas son impresionantes, los rendimientos totales a largo plazo son motivo de precaución. Los rendimientos totales anualizados a 3, 5, 10 y 15 años son inferiores al 3.5% anual. Los escasos rendimientos de XOM en los últimos 15 años reflejan, por supuesto, la baja inflación imperante en este periodo.

Los beneficios de XOM han seguido una trayectoria alentadora tras el colapso impulsado por el COVID y han superado el beneficio por acción (BPA) de consenso en cada uno de los últimos seis trimestres. Sin embargo, las perspectivas sugieren que el crecimiento será algo temporal, ya que la perspectiva de consenso para el crecimiento del BPA en los próximos 3-5 años es del -1% anual. Fuente: E-Trade

Fuente: E-Trade

Asigné una calificación alcista a XOM cuando escribí sobre ella el 1 de septiembre de 2021. Las acciones cotizaban a 55.55 dólares en ese momento. Los principales factores que impulsaban la opinión alcista eran:

Expectativas de subida de los tipos de interés y de la inflación

Perspectivas de consenso de Wall Street fuertemente alcista.Una

Una perspectiva entre neutral y ligeramente alcista implícita en la operación de opciones sobre XOM

Aunque la mayoría de los lectores están familiarizados con las perspectivas de consenso de los analistas de Wall Street, muchos no se habrán enterado de que los precios de las opciones pueden utilizarse para calcular una perspectiva. Una breve explicación será suficiente, pero hay más referencias disponibles aquí. Para aquellos con una fuerte inclinación cuantitativa, el CFA Institute tiene una gran monografía sobre este tema.

Estas son las ideas básicas: El precio de una opción sobre una acción refleja la estimación consensuada del mercado sobre la probabilidad de que el precio de la acción suba por encima (opción de compra) o caiga por debajo (opción de venta) de un nivel específico (el precio de ejercicio, o strike, de la opción) entre el momento actual y el momento de vencimiento de la opción. Analizando los precios de las opciones de compra y de venta en un rango de precios de strike, todos con la misma fecha de vencimiento, es posible calcular una previsión de precios probable que concilie los precios de las opciones. Esto se denomina perspectiva implícita del mercado. Representa la opinión de consenso entre los compradores y vendedores de opciones.

En los casi seis meses transcurridos desde mi publicación del 1 de septiembre, XOM ha obtenido una rentabilidad del 47% (incluidos los dividendos), frente al -4.7% del S&P 500.

Estaba claro en septiembre, como lo está hoy, que el rendimiento de XOM está siendo impulsado en gran medida por los acontecimientos actuales en lugar de los fundamentos a largo plazo y las consideraciones relacionadas. Tras casi seis meses desde mi último análisis, he actualizado las perspectivas implícitas del mercado y las he comparado con las perspectivas de consenso de Wall Street.

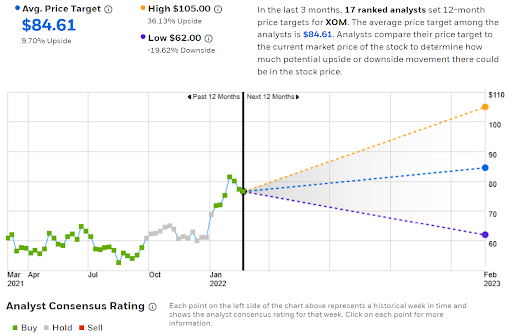

E-Trade calcula las perspectivas de consenso de Wall Street combinando las opiniones de 17 analistas clasificados que han publicado calificaciones y objetivos de precios a 12 meses en los últimos 90 días. La calificación de consenso es alcista y el precio objetivo de consenso es de 84.61 dólares, es decir, un 9.7% por encima del precio actual de la acción. A principios de septiembre, el objetivo de precio de consenso a 12 meses de E-Trade era de 69.50 dólares, un 25.2% por encima del precio de la acción en ese momento. Fuente: E-Trade

Fuente: E-Trade

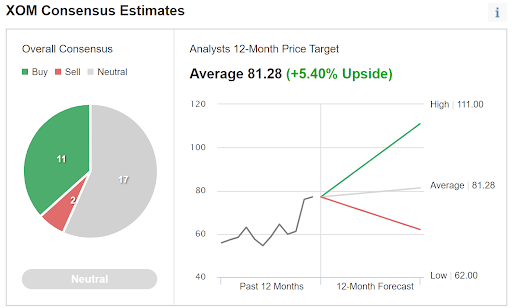

Investing.com elabora las perspectivas de consenso de Wall Street utilizando las calificaciones y los objetivos de precio de 30 analistas. La calificación de consenso para XOM es neutral/conservar y el objetivo de precio de consenso a 12 meses es un 5.4% por encima del precio actual de la acción. Estos datos difieren sustancialmente del cálculo del consenso realizado por E-Trade. Fuente: Investing.com

Fuente: Investing.com

Una de las principales razones por las que examino más de una versión del consenso de Wall Street es para identificar los casos en los que los resultados del consenso parecen sensibles a los detalles del cálculo. Existe una considerable dispersión entre las calificaciones individuales de los analistas y los objetivos de precios, por lo que no es terriblemente sorprendente ver resultados de consenso tan diferentes. Los márgenes entre los objetivos de precios individuales más altos y más bajos proporcionan una medida del desacuerdo entre los analistas. Este margen es bastante elevado en el caso de XOM. El alto nivel de dispersión entre las cifras individuales de los analistas, así como las diferencias entre estos dos cálculos para el consenso, sugieren cierta precaución a la hora de dar demasiada importancia a los resultados del consenso.

Con los dos objetivos de precios de consenso a 12 meses que implican rendimientos del +9.7% y del +5.4%, los rendimientos totales esperados (añadiendo la rentabilidad por dividendos) son del 14.1% y del 9.8%.

Perspectivas implícitas del mercado para XOM

He calculado las perspectivas implícitas del mercado para el periodo de 3.7 meses desde ahora hasta el 17 de junio y para el periodo de 10.8 meses desde ahora hasta el 20 de enero de 2023, utilizando opciones que vencen en estas dos fechas. Seleccioné estas dos fechas de vencimiento de las opciones para ofrecer una visión hasta aproximadamente mediados de 2022 y durante todo el año. La operación de opciones sobre XOM es intensa, lo que aumenta la confianza en el significado de las perspectivas implícitas del mercado.

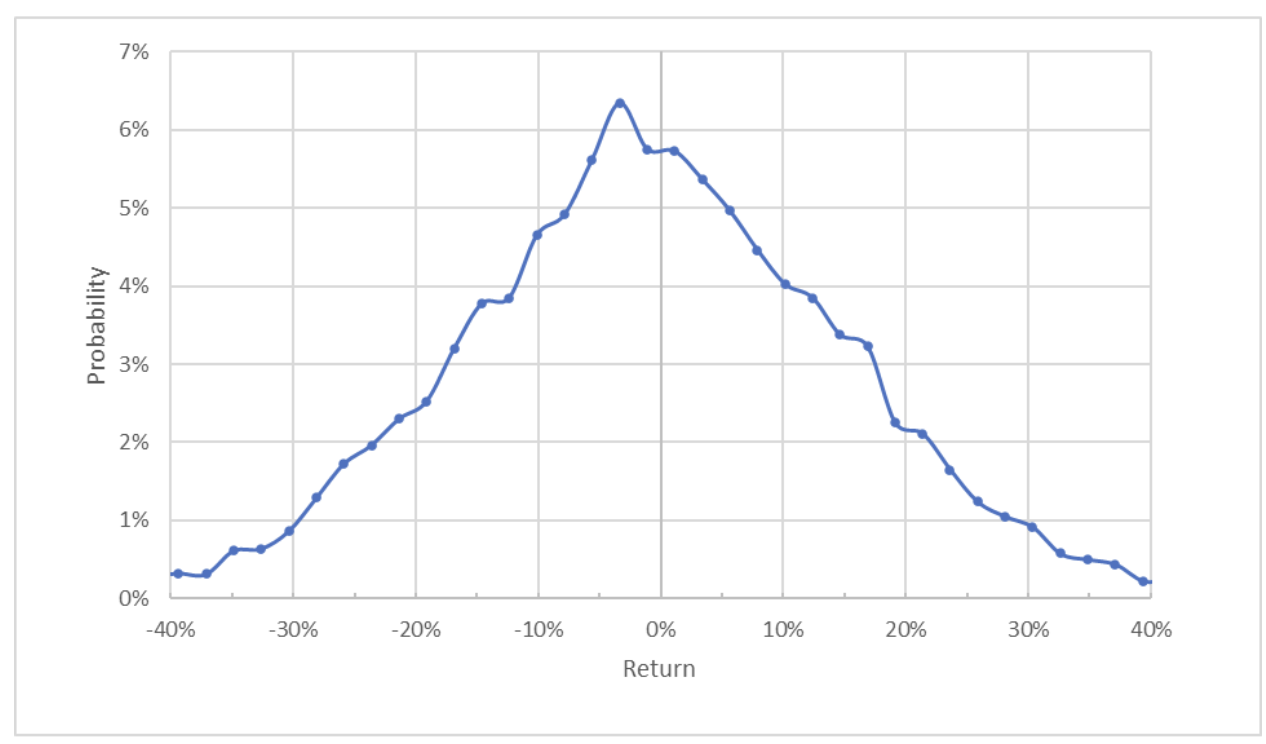

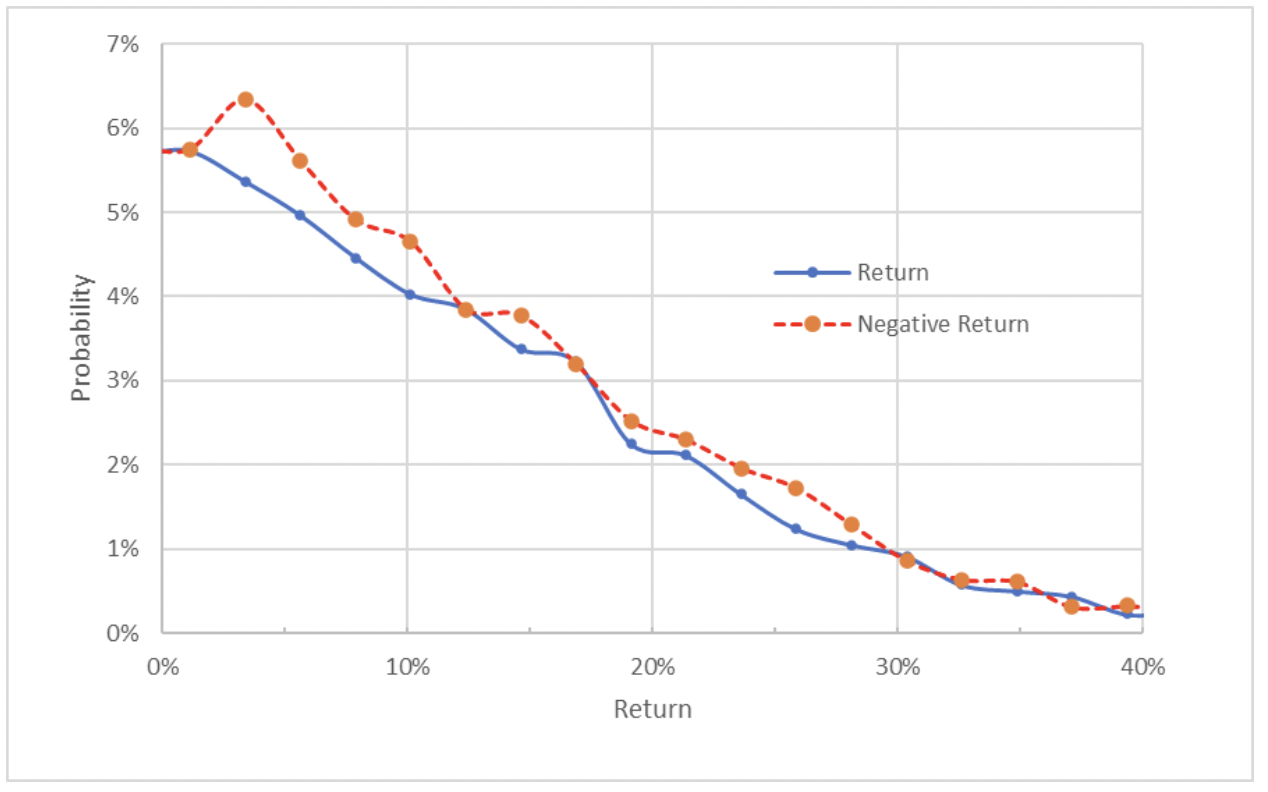

La presentación estándar de las perspectivas implícitas del mercado es en forma de una distribución de probabilidad de la rentabilidad del precio, con la probabilidad en el eje vertical y la rentabilidad en el horizontal.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Las perspectivas implícitas del mercado para XOM durante los próximos 3.7 meses son generalmente simétricas, con probabilidades comparables de rendimientos positivos y negativos de la misma magnitud, pero las probabilidades máximas están ligeramente inclinadas a favor de los rendimientos negativos de los precios durante este periodo. La probabilidad máxima corresponde a un rendimiento de los precios del -3.4%. La volatilidad anualizada calculada a partir de esta distribución es del 33%.

Para facilitar la comparación directa de las probabilidades de rendimientos positivos y negativos, he girado el lado de los rendimientos negativos de la distribución en torno al eje vertical (véase el gráfico siguiente). Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Las probabilidades de rendimientos negativos son sistemáticamente superiores a las probabilidades de rendimientos positivos de las mismas magnitudes (la línea punteada roja está ligeramente por encima de la línea azul sólida en casi todo el rango del gráfico anterior).

La teoría sugiere que se espera que las perspectivas implícitas del mercado tengan un sesgo negativo porque los inversionistas, en conjunto, tienden a tener aversión al riesgo y, por lo tanto, pagarán en exceso por la protección contra las caídas (opciones de venta). Esto, a su vez, significa que las perspectivas implícitas del mercado tenderán a parecer más bajistas que las creencias reales de los inversionistas. Aunque no hay una forma realmente sólida de determinar si este sesgo está presente, la posibilidad de que exista este sesgo sugiere que esta perspectiva implícita del mercado es generalmente neutral e incluso puede ser ligeramente alcista. Es notable que las probabilidades de grandes rendimientos negativos coincidan estrechamente con las de rendimientos positivos de la misma magnitud (la línea azul sólida y la línea punteada roja están muy cerca en el cuarto derecho del gráfico anterior). Esto significa que el mercado no está valorando elevadas probabilidades de grandes caídas.

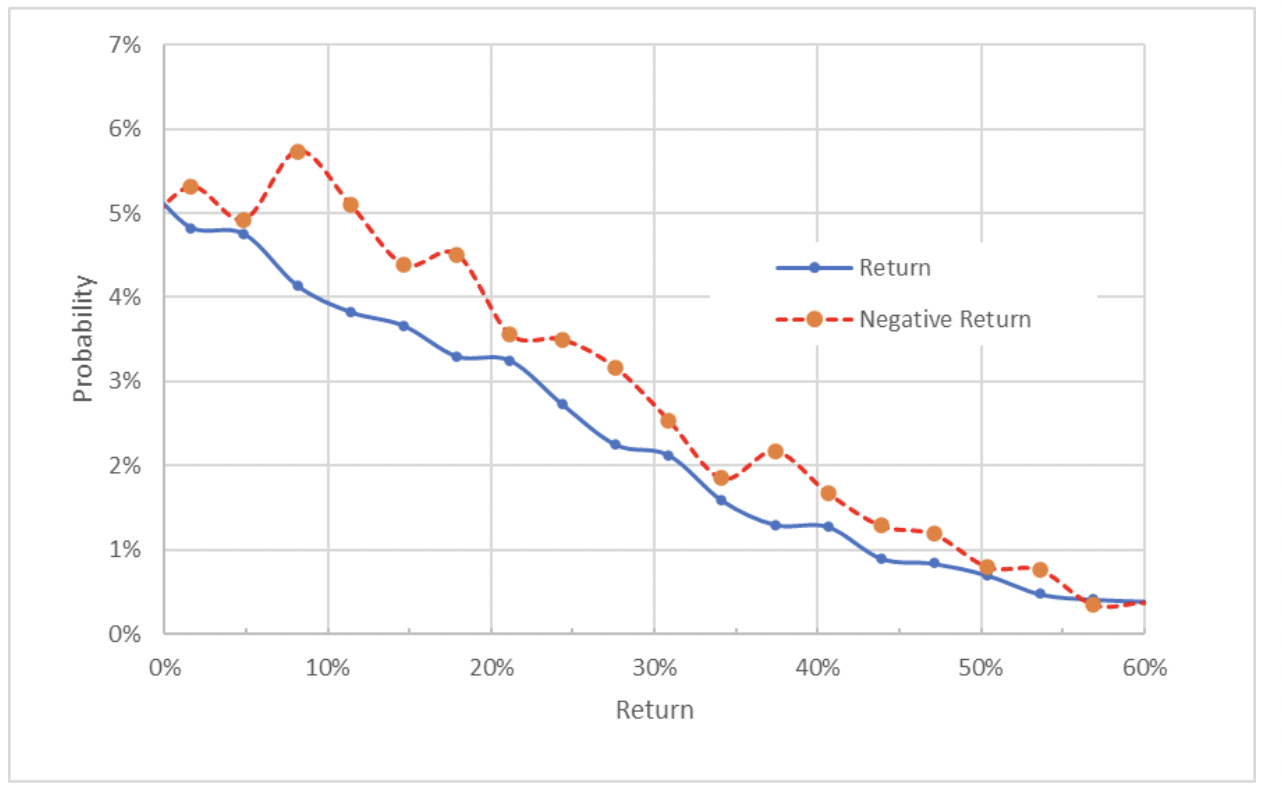

A 10.8 meses, hasta el 20 de enero de 2023, las perspectivas implícitas del mercado son similares, pero muestran una inclinación más bajista. Las probabilidades de rendimientos negativos son más elevadas que las de rendimientos positivos (la línea punteada roja está más arriba de la línea azul sólida). La probabilidad máxima corresponde a un rendimiento del precio del -8.1%. La volatilidad anualizada calculada a partir de esta perspectiva es del 31%. Reconociendo la subjetividad de la interpretación de las perspectivas implícitas del mercado, considero que se trata de una perspectiva entre neutral y ligeramente bajista.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Las perspectivas actualizadas implícitas en el mercado son algo similares a los resultados de principios de septiembre. Las perspectivas a corto plazo son predominantemente neutrales con una ligera inclinación alcista y las perspectivas a largo plazo son neutrales con una ligera inclinación bajista. La volatilidad esperada, en torno al 30%, está en línea con el valor calculado anteriormente.

Resumen

Exxon Mobil ha subido sustancialmente en el último año, junto con los precios del petróleo y del gas, y la invasión de Ucrania por parte de Rusia ha supuesto un viento de cola adicional.

Sin embargo, las enormes ganancias de XOM tienen como precio el crecimiento futuro de las ganancias, por supuesto.

Las perspectivas del consenso de Wall Street sugieren un potencial alcista sustancialmente reducido durante el próximo año, con una rentabilidad total esperada del 10% al 14%. Como regla general para una calificación de compra, quiero ver un rendimiento total esperado a 12 meses que sea al menos la mitad de la volatilidad esperada.

Utilizando las perspectivas de consenso de Wall Street para la rentabilidad esperada y las perspectivas implícitas del mercado para la volatilidad esperada (30%), XOM se queda ligeramente corto. Las perspectivas implícitas del mercado hasta mediados de 2022 son predominantemente neutrales con una ligera inclinación alcista y la visión hasta principios de 2023 es neutral con una ligera inclinación bajista.

Las enormes incertidumbres en torno a la inflación, así como el conflicto de Ucrania, son positivas para XOM, pero el fuerte rendimiento de las acciones del gigante energético durante el último año ha reducido el potencial de ganancias de los futuros.

Teniendo en cuenta los fundamentos, las perspectivas del consenso de Wall Street y las perspectivas implícitas del mercado, voy a cambiar mi calificación de XOM a neutral/conservar.