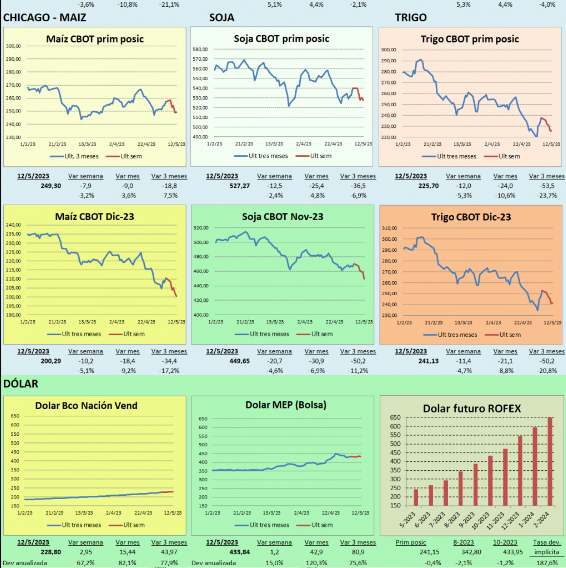

Mientras el dólar soja sigue sin arrancar, y falta poco para el final, el mercado internacional saca los ojos del ciclo que termina, y se centra en el nuevo, donde los datos son bajistas: stocks mucho mayores de maíz, más altos en soja, y un mercado de trigo con algunos países bajando y otros subiendo. Los fondos especulativos van saliendo de su posición comprada de soja e incrementando ventas en maíz y trigo.

Localmente el dólar soja distorsiona todo. Los compradores levantan la puntería poniendo mayor margen en la soja, pero con el convencimiento de que luego será más difícil conseguir oferta de soja, y además como una forma de colocar pesos. Esto genera también recompras en el mercado diferido. Todo ello termina mejorando la performance Argentina sobre la internacional. Pero esto podría desarmarse cuando se concluya el dólar soja.

La gran duda es si el productor local convalidará mermas de precios más adelante, poniendo piso a los precios. El limitante para esto es que los compradores no trabajarán a pérdidas, si pueden conseguir granos más baratos en otros orígenes.

La recomendación es ser muy prudentes y más sofisticados a la hora de coberturas contras los riesgos políticos asociados. Los granos no “son dólares” son granos que tienen cotización en dólares. Si bajan y el tipo de cambio luego sube, puede pasar que lo primero termine siendo mayor que lo segundo, y en resumen terminemos con menos dinero en la cuenta.

¿Cómo está terminando el dólar soja?

Muy flojo. El atraso en la cosecha, los rindes todavía peores que lo esperado, y la expectativa de precios más altos, y la inestabilidad económica llevaron a que el productor se pusiera muy remiso a vender.

Los compradores apuraron en las últimas semanas del programa sus intenciones de compra, poniendo mayor dinero sobre la mesa, e incluso trabajando con márgenes negativos, en la expectativa de originar “lo que se pueda” antes de que se cierre este ciclo.

La aparición de algunas alternativas para mantener la cobranza dolarizada a tipo de cambio oficial por fuera del sistema bancario, llevó a que se cerraran algunos negocios más. Pero lo cierto es que si el rumor era que la expectativa de ingreso de divisas era de 5.000 millones, con suerte llegaremos a la mitad.

Jugará el gobierno la última carta que sería agregar el maíz al dólar agro? La decisión de otorgar subsidios a la cadena de la carne y la leche parece ir apuntando a eso. Pero parece poco probable que ello ocurra.

Otra cuestión que circuló en la prensa es la posibilidad de una devaluación del tipo de cambio oficial más rápida. Si eso pasa muchos pueden pensar que no tiene sentido vender grano ahora bajo este sistema. Pero eso es un error: lo mejor sería acceder a vender hoy granos a 300 $/USD y colocar ese dinero en dólar oficial a 220 $/USD. Luego si vemos una recuperación del tipo de cambio oficial, lo haremos con una base de precios más sólidas, y un diferencial cambiario en el inicio.

Cerrando la campaña 22/23

Ya con la cosecha 22/23 terminando en el hemisferio sur, los números parecen encaminados por el lado de la oferta: una muy mala campaña de maíz y soja de Argentina, compensada en gran medida por Brasil, y una demanda internacional que no traccionó tanto.

Esto se combinó con fondos especulativos que fueron anticipando la situación con subas fuertes, y ya con la noticia dada están ahora tomando ganancias, generando un patrón negativo de precios.

En lo que respecta al mercado local, está terminando el programa de dólar soja sin pena ni gloria. Con unos 2.000 mill.USD. generados está lejos de las cifras que se manejaban en forma orientativa de 5.000 mill.USD. La venta que se esperaba en el orden de las 6 a 10 mill.tt. va por unas 4 mill.tt. y podría terminar en 5 mill.tt.

Los precios internacionales fueron presionados a la baja por la toma de ganancias especulativa, la gran oferta Brasilera que se llevó las compras Chinas, generando remanentes en EEUU, y a su vez poniendo un techo para las cotizaciones locales.

Los precios de las posiciones disponibles están en niveles donde generan un contramárgen “tolerable” para las industrias, pero que a esta altura del año, con la cosecha encima debería ser positivo.

A medida que el interés en vender soja se apagaba, y los precios del maíz perdían brillo, aparecieron operaciones por maíz especialmente de tardío. Pero lo cierto es que todavía hay riesgo productivo.

Soja saliendo de una situación ajustada a una más holgada, pero todavía estrecha.

El primer gran movimiento del ciclo 23/24 es el de EEUU, donde se observa que el USDA proyectó una producción superior a la que el mercado preveía, algo más de 123 mill.tt., y si bien se inicia con menor stock inicial, y el aumento de consumo interno para molienda superaría la merma en exportaciones prevista, lo cierto es que los stocks crecerían más de 3 mill.tt. aproximándose a las 10 mill.tt. y con un stock/consumo de que pasaría de 5% a casi 8%, se aproxima al nivel promedio histórico de 8,7%. Esto habla de un mercado que debería mantener cierta fortaleza, aunque menor a la vista el año pasado.

En ese sentido la siembra de soja está avanzando a buen ritmo, y no se ven en los pronósticos amenazas ciertas, por lo que los fondos que vienen desarmando las posiciones compradas tras el fracaso de la cosecha Argentina, podrían incluso pasar a una posición vendida.

De hecho para Argentina se pronostica una recomposición de oferta a 48 mill.tt. y para Brasil un nuevo incremento a los 163 mill.tt. con una mejora de 8 mill.tt.

Las perspectivas de demanda en China fueron una buena noticia: se espera que retome el crecimiento, sumando 2 mill.tt. Pero lo cierto es que sus compras vienen relativamente lentas, salvo cuando se topan con mercadería muy barata como lo está siendo la actual de Brasil.

Todo esto sumado hace que el USDA espere un aumento de los stocks mundiales, que con 122 mill.tt. serían récord histórico. Aunque el stock/consumo pasaría de 27% que trae hace cuatro años a casi 32%, aunque el promedio mundial es de 22%.

Esto nos hace pensar en que a medida que el tiempo pase y los distintos países vayan convirtiendo estas expectativas en realidades, veríamos los precios bajar a la zona de los 300 USD/tt para fin de año. Pero todo dependerá de que el clima acompañe y no tengamos ningún disturbio como las situaciones difíciles de 22/23.

Maíz esperando el chaparrón, y con un futuro cargado de tormentas

Si bien la cosecha de maíz argentino también está golpeada, y ya los números de aproximan a las 30 mill.tt. según diferentes analistas, cuando se esperaban 50, debemos recordar que el maíz no puede vale lo que se nos ocurra en Argentina.

Tuvimos ya tres pruebas de esto: cuando la mala cosecha de trigo se terminó solucionando con la salida de exportadores de mercado, en maíz temprano ocurrió lo mismo. La soja encontró techos en la fuerte oferta de Brasil, que hizo más interesante traer porotos para procesar desde allí, que convalidar las expectativas de los productores. Con una safinha que promete mucho, el USDA aumentó la estimación de producción de Brasil a 130 mill.tt. por total, 4 mas que el reporte previo. Teniendo presente lo que ocurrió cuando la soja salió al mercado, y el faltante de espacios en Brasil, prevemos una baja fuerte en los precios.

Ciertamente niveles de precio más bajos que estos hará que sea difícil para el productor “digerirlos”, esperando poca oferta, y que el consumo interno termine teniendo sobreprecios importantes para seguir comprando.

Pasando al nuevo ciclo, el USDA espera fuerte recomposición de producción para EEUU. Con 2 mill.ha. adicionales y un rinde mejorando, se irían a casi 390 mill.tt. de producción, 40 mill.tt. más que el año pasado. Al respecto la siembra viene a buen ritmo y con clima que ayuda a los cultivos, por lo que por lo pronto no se ven dificultades para convalidar estos números.

Y si bien el consumo interno mejoraría 10 mill.tt. y 8 más las exportaciones, esto no impediría que los stocks finales saltaran 20 mill.tt. a 56 mill.tt. Los stocks consumo pasarían de estar levemente por debajo de la media en 10% a estar por encima en 15%. Dicho esto el USDA estima que los precios para el Farmer al año que viene podrían bajar 30% respecto al año pasado!

Pasando al mercado internacional, estiman que Brasil mantendría la producción cerca de los 130 mill.tt. pero Argentina recuperaría su producción llegando a 54 mill.tt. un número similar a la estimación inicial del año pasado.

Las buenas noticias vienen por el lado de China, que volvería a aumentar sus consumo e importaciones de maíz en 5 mill.tt. a pesar de continuar con el incremento de la producción local. Esto sigue siendo llamativo ante los abultados stocks que se mantienen: serían suficientes para un año completo de consumo.

¿Y con el trigo cómo andamos?

El mercado de trigo es más complejo de analizar, porque los jugadores están mucho más dispersos y se generan mercados regionales. Pero podemos decir a nivel global que los stocks seguirían en niveles algo más bajos que los picos de hace tres años, pero todavía algo altos. Pero si de esto separamos a China e India que producen pero consumen casi todo el trigo que tienen, nos encontramos con unas existencias que quedarían bastante bajas.

EEUU tendría un año muy complicado de trigo. Más allá de que la siembra de primavera viene atrasada, y el de invierno en una de las peores calidades de la historia, se espera que la producción siga en mínimos históricos, con una demanda declinante.

Otro país que reduciría su producción es Australia. Tras una excelente campaña el año pasado, beneficiado por La Niña, ahora perdería 10 mill.tt. aunque manteniendo de todas formas un respetable nivel de producción.

Rusia también perdería 10 mill.tt. de producción, pero con menor consumo interno, terminaría manteniendo la presencia agresiva en el mercado internacional. El USDA además ve que Ucrania seguirá reduciendo tanto su producción como exportaciones, pero de todas formas abasteciendo mercados a precios muy bajos.

Pero queremos detenernos particulamente en nuestro país. El USDA estima un rebote productivo a las 19 mill.tt. Pero con la poca humedad de suelo en el momento donde la ventana de siembra se cierra, esto parece poco probable. Las zonas que si van a sembrar fuerte son el sudeste de Buenos Aires (más de un tercio del área) y algunas zonas que en trigo son más marginales, como algunas zonas del oeste de esa provincia y el noroeste. Pero otro tercio de la producción de trigo se genera en la zona central del país, como complemento de la soja. Estamos ahí en un problema. Las lluvias están a menos del 50% de lo normal, por lo que podríamos ver una imposibilidad de concretar la intención de implantación. Partiendo de un ciclo previo ajustado en trigo, esto puede ser un problema.

Por el lado de Brasil se espera que sigan en un umbral productivo de 10 mill.tt. tras pegar un salto importante el año pasado, incorporando nuevas áreas a producción. De todas formas sus importaciones seguirían en unas 5 / 6 mill.tt. algo bajas. Pero con una oferta reducida de Argentina esto podría ser un problema.

Creemos que vale la pena esperar algo más por el trigo Argentino.