Este artículo fue escrito en exclusiva para Investing.com

Los mercados de divisas han estado bastante tranquilos teniendo en cuenta lo volátiles que han sido los mercados de valores. A medida que se acerca el final de otra semana, todavía hay mucha incertidumbre en los mercados con respecto a la nueva variante del Covid, Ómicron.

El informe de las nóminas no agrícolas (NFP) de los EE.UU. de hoy debería desencadenar cierta volatilidad y podría dar lugar a una nueva fortaleza del dólar, siempre y cuando no veamos un conjunto de cifras muy decepcionantes, especialmente en el frente de los salarios.

El EUR/USD estará en el punto de mira, junto con otros pares de dólares:

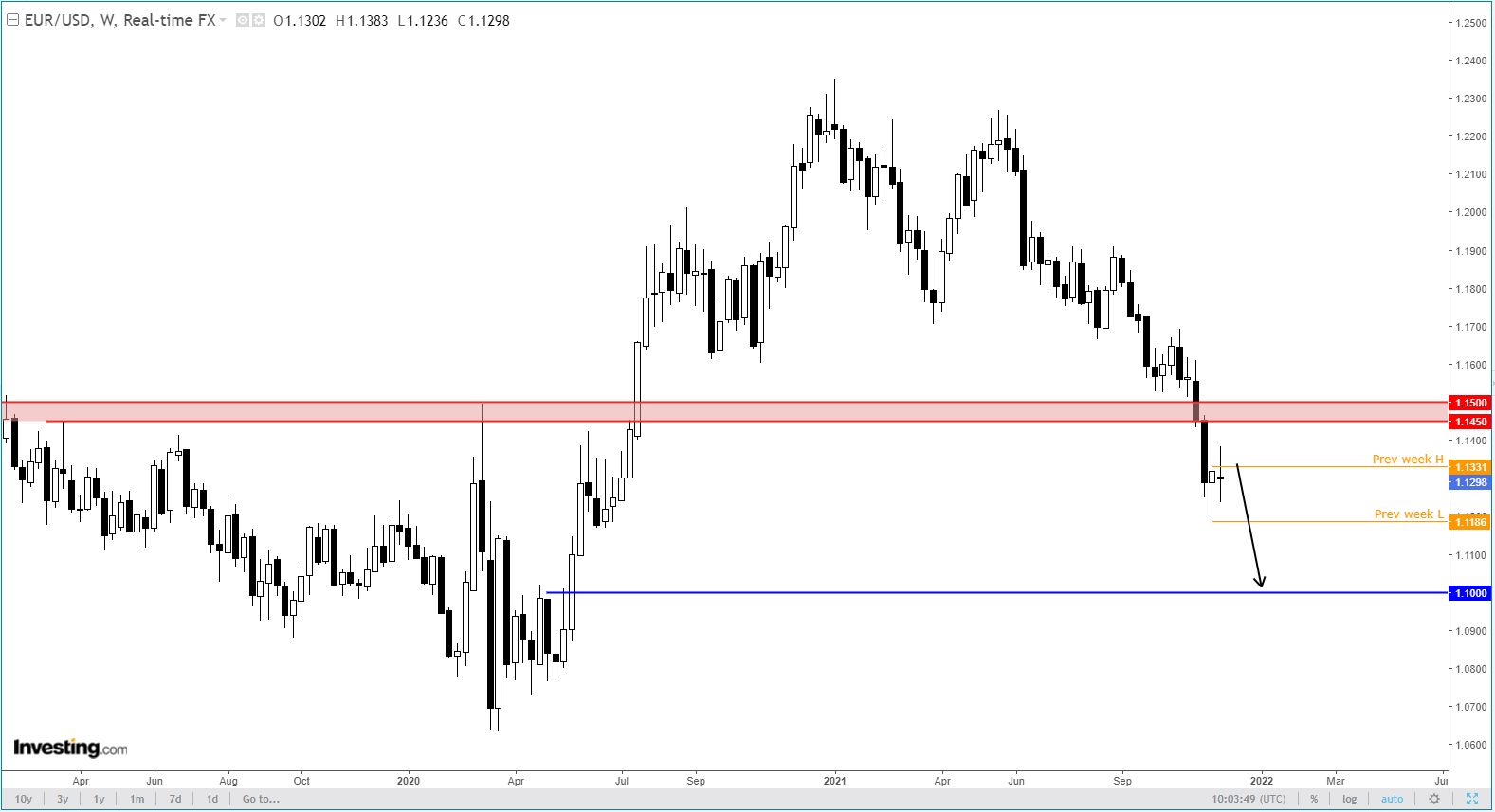

El par más operado del mundo creó una vela de martillo en el marco de tiempo semanal la semana pasada. Normalmente, estos martillos indican que la tendencia bajista precedente ha terminado. Si bien esto puede ser así, el hecho de que no hayamos visto ningún seguimiento significativo al alza sugiere lo contrario.

De hecho, creo que el martillo puede ser una trampa para los alcistas. El precio ya ha empezado a volver a los rangos de la semana pasada tras una breve estancia por encima del máximo. Pero como es una semana de NFP, nunca íbamos a ver movimientos bruscos antes de los datos.

Si los alcistas están realmente atrapados, es posible que veamos algo más de debilidad que nos lleve a los niveles en los que descansan los stops. El lugar más obvio sería por debajo de la vela martillo de la semana pasada en 1.1185. Pero entonces, ¿por qué no puede ir aún más abajo? ¿Por qué no, por ejemplo, dirigirse a 1.1000, la base de la ruptura en mayo del año pasado?

Fundamentalmente, actualmente hay muy pocas razones obvias por las que el EUR/USD debería subir. De hecho, en términos de quién es el banco central más belicoso, la Reserva Federal está por encima del Banco Central Europeo.

El presidente de la fed jerome powell ha admitido efectivamente que la visión "transitoria" de la fed sobre la inflación era errónea y que podrían acabar con las compras de bonos en los próximos meses, a pesar de la amenaza de la variante Ómicron. En consecuencia, el mercado ha adelantado sus expectativas de primera subida de tasas.

Por el contrario, es poco probable que el BCE reduzca los estímulos más rápido de lo que había proyectado anteriormente, a pesar de que la inflación ha aumentado hasta el 4.9%. El BCE se reunirá el 16 de diciembre para decidir si pone fin a sus compras de bonos de emergencia en marzo, como estaba previsto, y qué hacer a partir de entonces.

Dado el reciente aumento de los casos de virus en toda la eurozona y la incertidumbre sobre la variante Ómicron, es muy posible que el BCE tenga que retrasar cualquier decisión sobre las compras de bonos al menos un par de meses.

La posibilidad de que se produzcan nuevas perturbaciones en la actividad económica como consecuencia de los cierres totales o parciales significa que el banco central podría decidir aumentar sus compras de bonos en el marco de sus Programas de Compra de Activos (APP) cuando el Programa de Compras de Emergencia por Pandemia (PEPP) finalice en marzo.

La única advertencia obvia al pronóstico bajista del EUR/USD es que el mercado de divisas puede haber descontado ya la creciente disparidad de tasas entre la Fed y el BCE. Al fin y al cabo, el EUR/USD lleva bajando desde principios de año.

Sin embargo, incluso si ese es el caso y la vela de martillo semanal anterior resulta ser una verdadera reversión alcista, el alza debería estar limitada, con una resistencia clave alrededor de 1.1450 a 1.1500 que probablemente sea el techo hasta que algo cambie fundamentalmente.

En definitiva, el panorama sigue siendo bajista en el EUR/USD y creo que 1.100 podría ser corregido muy pronto.