Esta es la época del año en la que la mayoría de los escritores de inversiones predicen lo que ocurrirá en 2022. Sin embargo, yo prefiero ofrecer lo que es "más" probable que ocurra en los próximos 10, 20 o 50 años.

La respuesta corta y simplista a lo que sucederá en el mercado de mañana es la que ofreció J.P. Morgan cuando se le preguntó qué haría el mercado a continuación. "Fluctuará", respondió.

Sin duda, una respuesta simplista. Pero hay mucha verdad, y los inicios de lo que ahora llamamos Teoría Moderna (MX:MRNA) de la Cartera (TMC) en su enjundiosa respuesta. La Cartera Moderna tiene mucho que recomendar.

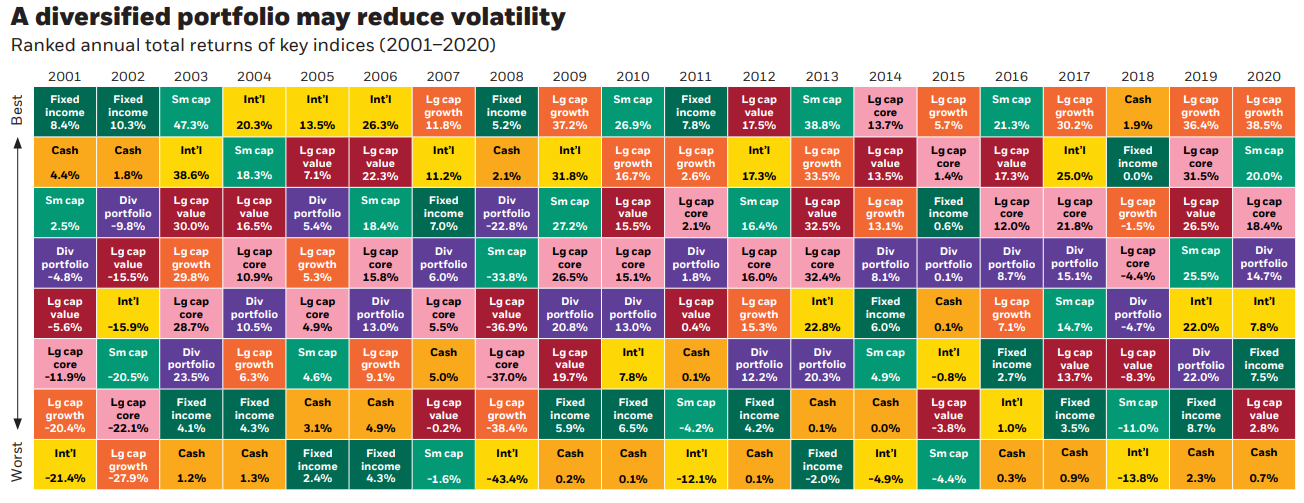

La idea básica es sólida: la TPM es una forma de optimizar los rendimientos en función del nivel de riesgo de mercado aceptable. Esto se consigue mediante la diversificación entre varias clases de activos. He aquí una matriz de las clases de activos que mejor y peor se han comportado cada año desde 2000 hasta el final de 2020:

Durante los días de auge de las punto com en el año 2000, ¿habría elegido invertir en renta fija durante los dos años siguientes? ¿Habría pensado en cambiar una parte de su cartera a activos internacionales durante los siguientes 3 años?

Desde 2012, las acciones de gran capitalización han dominado. Durante 6 de los 9 años han sido el lugar donde estar. ¿Continuará esto?

Antes de responder, recuerde que los psicólogos de las finanzas conductuales nos advierten sobre la prisa cognitiva por la recencia frente a la primacía. (Recencia significa, por supuesto, lo que ha sucedido más recientemente, y primacía significa lo que podría mostrar el panorama general).

Llevo muchas décadas estudiando los mercados. Presto mucha atención a (lo que con los años he reducido a) poco más de una docena de fuentes e indicadores clave. Sin embargo, todavía no tengo una bola de cristal. Por eso me mantengo diversificado entre las distintas clases de activos.

Observe de nuevo el gráfico anterior. En los años "malos" para estar invertido, ni siquiera los mejores lo hicieron bien. Por otro lado, en los años en los que el líder obtuvo ganancias de dos dígitos, incluso las cuatro o cinco categorías por debajo del mejor rendimiento también lo hicieron bien.

Una de las lecciones que saco de esto es que podemos equivocarnos en nuestra mejor suposición sobre la clase de activos y aun así hacerlo bien, siempre que evitemos lo peor de lo peor. Confío en el hecho de que, aunque diferentes empresas, diferentes industrias, diferentes sectores e incluso diferentes clases de activos pueden cambiar de popularidad con el tiempo, la naturaleza humana no lo hace.

La diversificación funciona; la consistencia gana

La gente tiende a asustarse más cuanto mejor se ponen las cosas en el mercado. Por eso, algunos de mis clientes que, a la vista del mal resultado del tercer trimestre de 2021 y del mal resultado de diciembre, me dicen que les gustaría pasar al efectivo.

Les recuerdo que el efectivo no es una respuesta especialmente brillante. Sólo una vez en los últimos 20 años la situación ha sido tan inestable como para que el efectivo tuviera un rendimiento decente. Y la renta fija, en forma de bonos, es también una fuente constante de malos resultados. Si todavía están preocupados, tiendo a dirigirlos hacia un enfoque de Dividendos de Calidad. La "cartera diversificada" del gráfico anterior puede no ser nunca la más rentable, pero nunca ha estado entre las peores.

La diversificación funciona. Sí, a veces no se consigue batir al mercado, siendo el "mercado" la abreviatura para la mayoría de los inversionistas de las grandes capitalizaciones representadas por el S&P 500, pero el objetivo del inversionista inteligente no es tener algo de lo que presumir en la fiesta de Navidad de este año. El objetivo es protegerse en los entornos de mercado más débiles y participar con fuerza en los mejores. La gente que vive para decir: "¡He batido al S&P este año!", de repente se oscurece al año siguiente o al siguiente y al siguiente y así sucesivamente.

La diversificación funciona. La consistencia gana.

Sé que la mayoría de los lectores leen artículos para obtener ideas de inversión únicas. "¿Qué acciones debo comprar para obtener las máximas ganancias? ¿Qué empresa tendrá mejores resultados el año que viene? ¿Cuál es la idea número uno de este analista para 2022? Eso es poner el carro delante del caballo.

Una vez que haya decidido su tolerancia al riesgo, podrá construir fácilmente su propia matriz de lo que va a invertir. Esto le ahorrará incontables horas de lectura. Si no se siente cómodo comprando, por ejemplo, SPACs, ¿por qué leer sobre ellos? Los grandes escritos a veces influyen en nuestras convicciones. Entonces uno se queda con una acción llamada Remordimiento (símbolo: OHNO).

Les dejo sin recomendación de acciones o fondos para terminar este año. De hecho, no importa cuál es "Mi elección número uno para 2022".

Lo que importa es que usted tiene la oportunidad de convertirse en un inversionista más tranquilo y organizado que selecciona de antemano las clases de activos con las que está dispuesto a trabajar. A continuación, podrá seleccionar los fondos, ETF u OMF (Original Mutual Fund), o las acciones que mejor se ajusten a sus criterios.

Sin duda dormirá más tranquilo si hace esto, y me imagino que le irá al menos igual de bien y probablemente mejor haciéndolo. Además, le ofrezco algo mejor que una acción concreta para comprar. Le ofrezco este mantra:

La diversificación funciona. La consistencia gana.