-

El discurso de Powell provocó una fuerte caída en los mercados

-

El presidente de la Fed parece sugerir que la Fed sigue utilizando "expectativas de inflación ancladas

-

La reducción del balance es necesaria, pero la iliquidez del mercado podría impedirlo

No hay nada como una caída de 1,000 puntos en el Dow para despejar las fosas nasales.

Después de una semana tranquila, el presidente de la Reserva Federal, Powell, ofreció cinco días de volatilidad con su discurso del viernes. Todos sabíamos que el mercado reaccionaría violentamente; sólo que nadie sabía en qué dirección. Al final, fue a la baja. Y la razón por la que los mercados reaccionaron en la dirección que lo hicieron se reduce a estas cinco palabras del discurso de Powell: "Hasta que el trabajo esté hecho". El presidente dejó claro que el FOMC está decidido a bajar la inflación, y a no dar marcha atrás (como los precios del mercado habían indicado que ocurriría en 2023) aunque duela.

O, al menos, eso es lo que quiso parecer. Pero he aquí mi pregunta: ¿cuándo se acaba un agujero?

Un hombre está cavando un agujero. Su compañero le pregunta cuánto tiempo va a tardar, ya que tenían previsto ir a tomar unas cervezas. El hombre responde: "Voy a cavar hasta que el agujero esté terminado". ¿Qué significa eso? ¿El agujero está terminado cuando es lo suficientemente profundo? ¿Cuando sea lo suficientemente ancho? ¿Lo suficientemente profundo o ancho para qué? ¿Incluye "terminar el agujero" trasladar toda la tierra excavada a otro lugar? La respuesta no tiene literalmente ningún contenido. "Hasta que el trabajo esté terminado" es algo que te dice tu padre cuando estás haciendo una tarea que te encomendó. No es una instrucción, es una advertencia.

"Sigue cavando. Yo te diré cuándo parar".

En el contexto de la inflación, ¿cuándo está "el trabajo hecho"? ¿Cuando la inflación se estabiliza en el 2.25% del IPC durante un año? ¿Cuando alcanza por primera vez el 2.0% en el precios de consumo básico? ¿Cuando haya disminuido al menos un 2% desde el máximo de la inflación general? ¿Al llegar a la inflación básica? "Hasta que el trabajo esté hecho" es una frase comodín como "transitorio" era una palabra comodín. No significa nada si no se definen los términos.

Francamente, no estoy seguro de que la Fed sepa en qué momento el trabajo estará hecho. Powell pareció dar algunas pistas, pero fueron casi tan inútiles. Considere esto:y

"La segunda lección es que las expectativas del público sobre la inflación futura pueden desempeñar un papel importante a la hora de fijar la trayectoria de la inflación en el tiempo. En la actualidad, según muchas medidas, las expectativas de inflación a largo plazo parecen estar bien ancladas. Esto es lo que se desprende de las encuestas realizadas a los hogares, a las empresas y a los expertos en previsión de la inflación, así como de las mediciones basadas en el mercado. Pero esto no es motivo de complacencia, ya que la inflación ha estado muy por encima de nuestro objetivo durante algún tiempo".

Esto es interesante, porque no es cierto. Además, en el último año se ha reconocido en algunos sectores -incluso en la propia Junta de la Reserva Federal- que no es cierto. El desmantelamiento más convincente de la noción de que las expectativas de inflación son importantes fue el documento del pasado septiembre de Jeremy B. Rudd, de la Junta de la Reserva Federal, en el que concluía que

"Una revisión de la literatura teórica y empírica relevante sugiere que esta creencia se apoya en fundamentos extremadamente débiles, y se argumenta que adherirse a ella de forma acrítica podría conducir fácilmente a graves errores de política".

Entonces, ¿por qué aparece esto en el discurso de Powell? Desgraciadamente, el presidente admite básicamente que la Fed sigue confiando en los modelos de reversión a la media (la hipótesis de la reversión a la media se basa en gran medida en la idea de que la inflación volverá al nivel de las expectativas con el paso del tiempo) cuando dice: "Si el público espera que la inflación se mantenga baja y estable a lo largo del tiempo, entonces, en ausencia de choques importantes, probablemente lo hará." Una vez más, como los documentos Rudd afirman persuasivamente (y yo he estado argumentando durante años), la evidencia de eso es muy inestable.

Sin embargo, tener esto en el discurso, le da a la Fed una especie de escotilla de escape. No tienen que esperar a que la inflación regrese por completo antes de declarar que "el trabajo está hecho"; una disminución suficiente de la inflación, junto con el mantenimiento de "expectativas ancladas", probablemente sería suficiente para que dejen de subir las tasas. Mientras que muchos medios de comunicación también disfrutaron de la canalización de Powell de Clubber Lane en Rocky III cuando dijo "...las tasas de interés más altas, el crecimiento más lento, y las condiciones del mercado laboral más suave traerán la inflación, también traerán algo de dolor a los hogares y las empresas", la pieza de interés periodístico es que también dijo: "Estamos tomando medidas contundentes y rápidas para moderar la demanda para que llegue a una mejor alineación con la oferta." Esto implica que la Fed responderá a la recesión, porque eso es lo que sería "alinear mejor la demanda con la oferta". Que es exactamente lo que han estado diciendo durante la última semana o dos que no les importaba.

Así que por ahora, sabemos que seguirán apretando hasta que el trabajo esté hecho. Sea lo que sea que eso signifique.

Dando un paso atrás…

El problema de la inflación, por supuesto, no es que las expectativas de inflación sean demasiado altas o las limitaciones de la oferta. El problema general es que suministro de dinero (M2) es un 41% mayor que a finales de 2019, y el nivel de precios es sólo un 15% mayor. La diferencia, a menos que la velocidad del dinero se mantenga permanentemente deteriorada, debe cerrarse, ya sea con un tremendo crecimiento real (poco probable), o con un nivel de precios mucho más alto. O bien, la Fed tiene que disminuir no la tasa de crecimiento de la oferta monetaria (que ha bajado a cerca del 1% en los últimos meses, aunque el crédito bancario sigue expandiéndose a un ritmo del 10%) sino el nivel de la oferta monetaria. En principio, podrían conseguirlo si siguen reduciendo el balance mediante el endurecimiento cuantitativo durante algunos años.

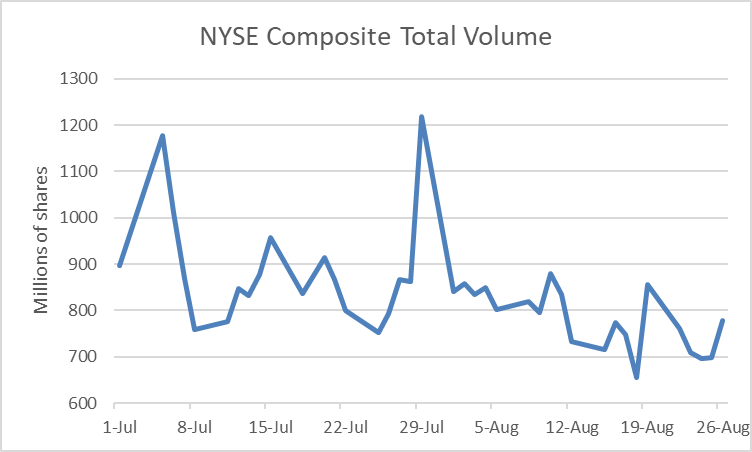

El problema de hacer eso es que en el proceso estarán sacando liquidez del sistema, no sólo liquidez monetaria sino liquidez transaccional. Una de las cosas que más me sorprendió de la venta del viernes fue que se produjo con un volumen bastante bajo. Normalmente, una venta del 3-4% estaría asociada a un aumento del volumen. Pero el volumen del viernes fue menor que el del viernes anterior. El gráfico siguiente muestra el volumen de NYSE composite en millones de acciones. No se puede ver que haya ocurrido nada interesante el viernes.

Fuente: Bloomberg

Ahora, los analistas técnicos le dirán que el volumen refuerza la señal del precio. Una venta o un avance en un volumen bajo es menos significativo que el mismo movimiento en un volumen alto. Eso puede ser cierto. Pero tener un movimiento tan grande con poco volumen también significa que la liquidez era bastante mala. Debería requerirse mucha "fuerza" para empujar un mercado al 3%, pero el viernes no fue así.

No habíamos visto antes una señal de iliquidez semejante en el espacio de la renta variable, pero esto se ha estado gestando en el terreno de la renta fija durante un tiempo. Mi gráfico final muestra el índice de liquidez del gobierno en negro (los números más altos son condiciones menos líquidas) contra el balance de la Fed, invertido, en azul. Tengo una gran línea roja pesada en el punto en el que el balance alcanzó su punto máximo.

Ahora bien, esto probablemente no significa que la continua reducción del balance conduzca a una completa incapacidad para operar. Pero si hay algún significado en la aparente relación entre la contracción del balance y la liquidez, entonces la Reserva Federal podría verse obligada a detener la contracción del balance mucho antes de que tenga algún impacto en el nivel de la oferta monetaria. Y, como he señalado anteriormente, eso significa que la única salida es que el nivel de precios agregado converja a un nivel mucho más alto. Tendrá que seguir haciéndolo, hasta que el trabajo esté hecho.

Fuente: Bloomberg

Divulgación: Mi empresa y/o los fondos y cuentas que gestionamos tienen posiciones en bonos indexados a la inflación y en varios productos de futuros financieros y de materias primas y ETFs, que pueden ser mencionados de vez en cuando en esta columna.