Este artículo fue escrito en exclusiva para Investing.com

El martes de la semana pasada, la secretaria del Tesoro, Janet Yellen, confesó en la CNN que "no entendía del todo" cuando dijo el año pasado que la inflación que veía la economía era transitoria.

Bueno, eso es simplemente un placer.

Es realmente maravilloso escuchar que nuestra Secretaria del Tesoro, la antigua Presidenta de la Reserva Federal, cuando se enfrentó a la subida de precios tras el gasto masivo del gobierno y el crecimiento del dinero en espiral, "no entendió completamente" por qué eso podría ser potencialmente problemático. Mucha gente no lo calificó correctamente.

Pero alguien en su posición debería estar realmente avergonzado por ello. "El gasto masivo del gobierno financiado por la creación de dinero en el banco central" es literalmente la receta para la inflación.

Es difícil creer a estas alturas que los inversionistas tengan alguna confianza en los bancos centrales; y sin embargo, este es uno de los supuestos en los que se basa la idea de que la inflación se mantendrá anclada y con tendencia a la reversión media. En el artículo de la semana pasada mostré el siguiente gráfico, que indica que los economistas de primera línea esperan que la inflación vuelva a situarse en el rango del 2%. ¿Por qué? Pues porque los consumidores tienen las expectativas de inflación en el 2%.

¿Y por qué están ancladas en el 2%, cuando todo se va al diablo a nuestro alrededor? Bueno, porque los consumidores tienen confianza en la Reserva Federal.

¿Y por qué creemos que los consumidores siguen confiando en la Reserva Federal? Porque los inversionistas mantienen las expectativas de inflación a largo plazo en torno al 2.5%, que es donde han estado durante mucho tiempo.

Fuente: Bloomberg

Por supuesto, la razón por la que el precio del mercado para compensar el riesgo de inflación a largo plazo es bajo es, en parte, porque la Reserva Federal se esforzó en retirar los bonos del mercado y todavía no los ha vuelto a colocar. Recuerden que una de las grandes razones que dio la Fed para comprar bonos durante las crisis, desde la flexibilización cuantitativa original en noviembre de 2008, fue el "canal de equilibrio de cartera": la idea es que si el banco central quita los activos seguros, los inversionistas se verán obligados a ir a activos más arriesgados. De este modo, sustituían los "espíritus animales" que supuestamente faltaban.

No creo que nadie crea que los espíritus animales falten ya, pero tampoco pretendamos que estas tasas a largo plazo indiquen que los inversionistas y, sobre todo, los consumidores, que no son necesariamente los mismos que los inversionistas, confían en la trayectoria de la inflación a largo plazo.

Tal vez lo estén, pero la suposición me parece arrogante. Y circular. Y, en cualquier caso, no estoy seguro de que la confianza de los consumidores en cómo se está dirigiendo el barco se vea reforzada por la admisión de Yellen de que no tenía ni idea de para qué servía el timón.

Por supuesto, todos cometemos errores. Y puede que yo haya cometido uno al declarar que el IPC de marzo iba a ser el "pico del IPC" debido a las difíciles comparaciones con el año pasado. El IPC se publicará el viernes de esta semana y sigue siendo probable que el IPC básico disminuya en base anual (consenso 5.9% desde 6.2%) aunque la expectativa mes/mes de +0.5% (que sería un 6% anualizado) no es precisamente tranquilizadora.

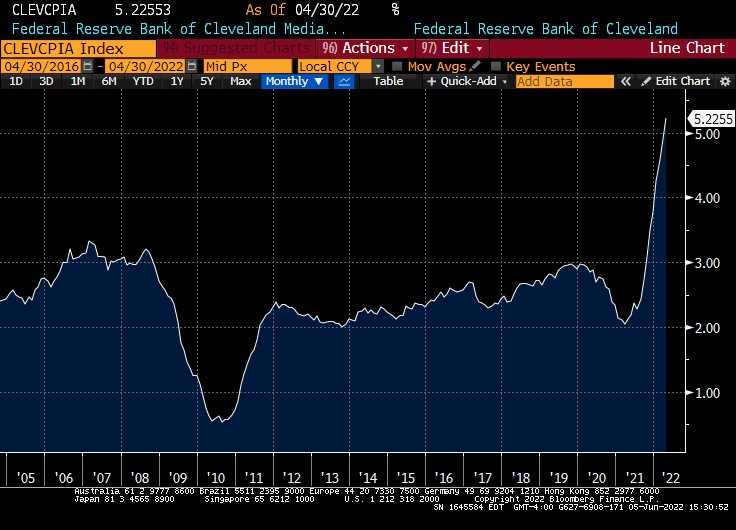

El IPC medio, sin embargo, es muy probable que suba desde su actual ritmo del 5.23% interanual. Y, gracias al continuo aumento de los precios de la gasolina, es incluso posible que el IPC general (consenso: +0.7%, +8.3% interanual) sorprenda al alza y supere el 8.54% de marzo.

El mercado interbancario intercambiaba el viernes ese riesgo a un precio que implicaba un 8.48%.

Fuente: Bloomberg

Si el índice general marca un nuevo máximo del ciclo, pueden apostar a que las antorchas y las horcas saldrán en masa, y no creo que sea algo bueno para el mercado de acciones.

Dando un paso atrás...

El balance de la Fed ha comenzado oficialmente su escorrentía, ya que han empezado a vencer los bonos de Tesorería, por los que la Fed no hará nuevas emisiones. Pero el verdadero juego comienza con el vencimiento el 15 de junio de una vieja nota a 3 años. La Fed posee 15,000 millones de dólares de los 38,000 que vencen. El Tesoro emite esta semana 44,000 millones de dólares de un nuevo pagaré a 3 años que vence el 15 de junio. Por lo tanto, si la Reserva Federal renovara sus tenencias, habría una oferta de 15,000 millones de dólares y el Tesoro sólo tendría que encontrar 29,000 millones de dólares de compradores no oficiales. Y, con 23,000 millones de dólares de otras notas que vencen, sólo serían 6,000 millones de dólares de "dinero nuevo" y no sería un gran problema. Pero si la Reserva Federal se queda al margen, el Tesoro tendrá que encontrar 21,000 millones de dólares en dinero nuevo.

Cuando la Fed dice que dejará que los bonos venzan, en lugar de venderlos en el mercado, como forma de reducir su balance, suena muy tranquilizador y fácil. "Como ver secarse la pintura", como describió una vez el proceso una antigua presidenta de la Fed... creo que se llamaba Yellen. Y la maduración de los bonos es ciertamente poco emocionante. La parte potencialmente emocionante es tratar de encontrar 21,000 millones de dólares en nuevos compradores cada dos semanas.

Realmente no espero que tengamos fuegos artificiales en la subasta de esta semana. La Reserva Federal no pujará por cero: posee 132,000 millones de dólares en títulos con vencimiento en junio, y sólo está recortando 30,000 millones de dólares al mes de la cartera, por lo que su oferta será probablemente de unos pocos miles de millones menos en cada subasta.

El reto será la constante búsqueda de nuevos fondos. La última vez, fue más bien como ver explotar botes de pintura. Pero este es el costo del endurecimiento cuantitativo. Si la flexibilización es buena, el endurecimiento es malo. No puede ser de otra manera: si añadir liquidez fuera bueno pero quitarla no tuviera ningún impacto, entonces podríamos tener una máquina de dinero perpetua cambiando entre flexibilización y endurecimiento. Obviamente, eso no tiene sentido.

Esperemos que esta vez los responsables de la política fiscal "lo entiendan bien".

***

Michael Ashton, a veces conocido como "El tipo de la inflación", es el director general de Enduring Investments, LLC. Es un pionero en los mercados de la inflación con una especialidad en la defensa de la riqueza contra los asaltos de la inflación económica, de la que habla en su podcast Cents and Sensibility.