Los datos de inflación al consumidor de EE.UU. fueron sorprendentemente firmes en marzo, aumentando las apuestas para el informe de abril de mañana (miércoles 15 de mayo). Otra ronda de cifras decepcionantes podría confirmar, sin duda alguna, que la reciente tendencia a la desinflación está en serios problemas. Nadie puede descartar esa posibilidad, pero espero que la desinflación regrese en cierto grado.

- ⚠️ ¡Anticípate a la reducción de las tasas de interés por parte de la Fed!. InvestingPro es una herramienta invaluable que ofrece una amplia gama de indicadores económicos y noticias en tiempo real, lo que permite a los usuarios identificar tendencias y patrones que podrían indicar un cambio en la política monetaria. Usa el cupón TURBOPRO para gozar de un descuento espectacular en nuestros planes de 1 y 2 años. Haz clic aquí y descubre si eres elegible para obtener un DESCUENTO EXCLUSIVO.

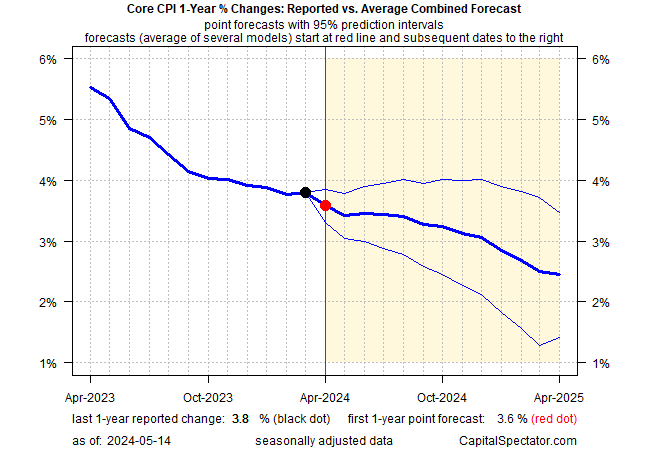

Se espera que, en particular, el cambio interanual del IPC subyacente se reduzca a 3.6% hasta abril, según el pronóstico puntual del modelo conjunto de CapitalSpectator.com. El intervalo de predicción deja espacio para una sorpresa al alza, aunque las probabilidades de que el IPC subyacente se acelere son bastante bajas. El peor escenario, según este modelo, es que la tendencia a 1 año del IPC subyacente se mantenga estable.

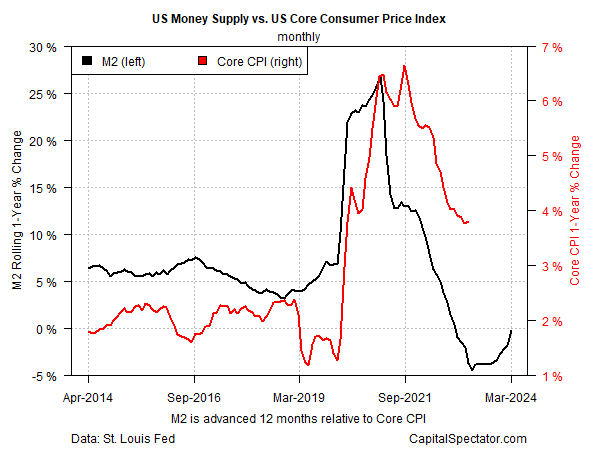

Otro factor que sugiere que la desinflación continuará: los efectos rezagados de la política monetaria, que ha sido relativamente agresiva en los últimos dos años. Considere cómo los cambios interanuales en la oferta monetaria amplia M2 (adelantados 12 meses) se comparan con el cambio a 1 año en el IPC subyacente. Como sugiere el siguiente gráfico, las comparaciones negativas recientes en M2 apuntan a una mayor desinflación en el futuro.

Por supuesto, el momento preciso es tema de debate, por lo que la tendencia negativa de la M2 a 1 año podría no ser relevante para un informe mensual específico del IPC. Es más, el gráfico anterior de la M2 y el IPC subyacente genera una advertencia para la perspectiva de desinflación, a saber: se está acabando el tiempo. El cambio neto en la tendencia de la M2 sigue siendo negativo, pero la profundidad de la contracción se está desvaneciendo y parece que pronto se volverá positiva. La implicación: la capacidad de la política monetaria para promover un sesgo desinflacionario se está desvaneciendo.

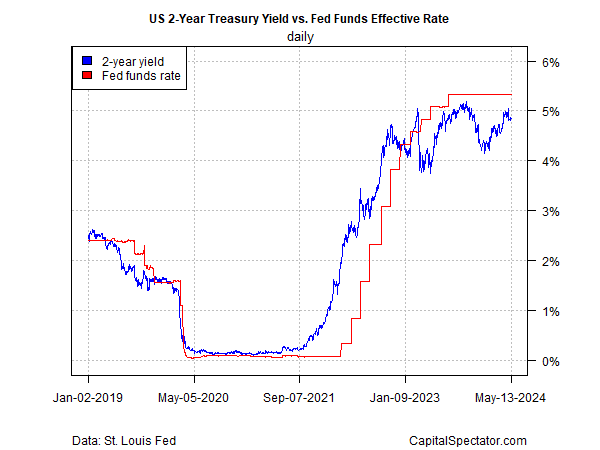

Mientras tanto, las expectativas del mercado permanecen alineadas con un pronóstico de desinflación en curso, o eso sugiere el rendimiento del bono del Tesoro de Estados Unidos a 2 años sensible a la política. Si bien el pronóstico implícito de esta tasa clave ha estado equivocado durante algún tiempo (es decir, que la Reserva Federal recortará las tasas de interés), la mayoría se mantiene firme en su perspectiva dovish, según la continua cotización de la tasa a 2 años muy por debajo de la tasa actual de fondos federales.

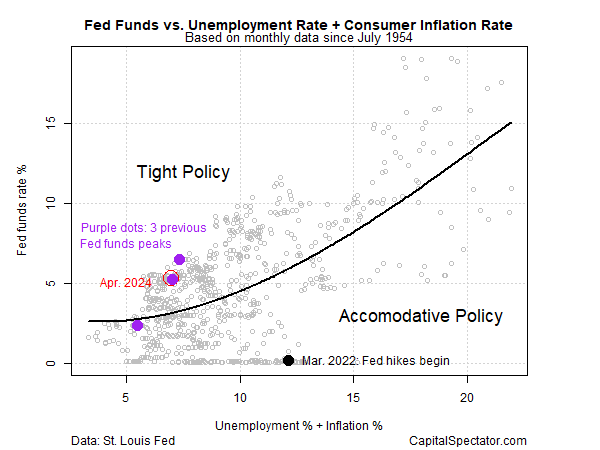

Finalmente, un modelo simple que utiliza el desempleo y el IPC general continúa sugiriendo que la política monetaria es estricta, lo que indica que un viento desinflacionario aún está presente.

La prueba de fuego, por supuesto, es cómo se comparan los resultados reales del IPC. Según el pronóstico puntual consensuado de Econoday.com, los economistas también proyectan que el IPC subyacente se reducirá a una tasa interanual del 3.6%.

Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código TURBOPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡QUE NO TE GANEN LOS CUPONES! Solo haz clic aquí o selecciona una de las siguientes opciones para aplicar tu oferta: