- Tres de los mayores bancos estadounidenses abren este viernes la temporada de resultados del primer trimestre

- ¿Cuáles son las previsiones de beneficios de Wells Fargo, JP Morgan y Citigroup?

- ¿Qué perspectivas tienen sus acciones?

- Equípese con las herramientas más avanzadas para elegir los valores adecuados por menos de 10 dólares al mes con InvestingPro.

- ProPicks: carteras de acciones gestionadas por una fusión de IA y experiencia humana, con un rendimiento probado.

- ProTips: Información digerible para simplificar en pocas palabras masas de datos financieros complejos.

- Noticias profesionales exclusivas: Para entender lo que pasa en el mercado antes que nadie.

- Valor razonable y puntuación de salud: 2 indicadores resumidos basados en datos financieros que revelan al instante el potencial y el riesgo de cada valor.

- Buscador de valores avanzado: Busque los mejores valores según sus expectativas, teniendo en cuenta cientos de métricas e indicadores financieros disponibles en InvestingPro.

- Datos históricos de miles de indicadores sobre decenas de miles de valores de todo el mundo: Para que los profesionales del análisis fundamental puedan profundizar ellos mismos en todos los detalles.

- Y muchos más servicios, ¡por no mencionar los que tenemos previsto añadir próximamente!

La temporada de resultados del primer trimestre está a punto de llegar y, como es habitual, los grandes bancos estadounidenses darán el pistoletazo de salida. Se espera que JPMorgan (NYSE:JPM), Wells Fargo (NYSE:WFC) y Citigroup (NYSE:C) presenten sus resultados el viernes antes de la apertura de los mercados.

Los inversionistas irán más allá de los beneficios y las ventas. Querrán conocer la salud del sector inmobiliario comercial y si existe una fuerte demanda de préstamos.

Los inversionistas también querrán saber qué se espera para los próximos trimestres, especialmente teniendo en cuenta el reciente cambio en las expectativas de recorte de tipos por parte de la Reserva Federal.

Aunque un entorno de tasas de interés más altas suele impulsar la rentabilidad bancaria, su impacto puede variar en función de las actividades del banco.

Para ayudar a los inversionistas a navegar por los comunicados de estos tres grandes bancos, los analizaremos en este artículo. Profundizaremos en las previsiones de beneficios de consenso y exploraremos las perspectivas de cada valor tanto desde el punto de vista de los modelos como de los analistas.

Un aspecto importante que tendremos en cuenta es el Valor Razonable, un indicador exclusivo disponible en InvestingPro. Dicha métrica ofrece un precio objetivo para cada acción, basado en modelos de valoración reconocidos. Esto ayuda a determinar si una acción está sobrevalorada o infravalorada.

Los suscriptores de InvestingPro pueden acceder a información detallada sobre cada modelo utilizado y pueden personalizar la lista de modelos considerados para los cálculos del Valor Razonable para adaptarla a sus preferencias de valoración.

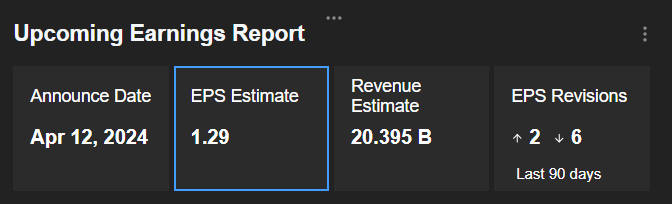

Citigroup

Se espera que Citigroup publique un BPA en el 1T de 1.29 dólares, un 53% más que en el 4T, pero casi un 30% menos que en el mismo trimestre del año anterior.

Fuente : InvestingPro

Se espera que las ventas alcancen los 20,395 millones de dólares, un 16% más intertrimestral, pero un 5% menos interanual.

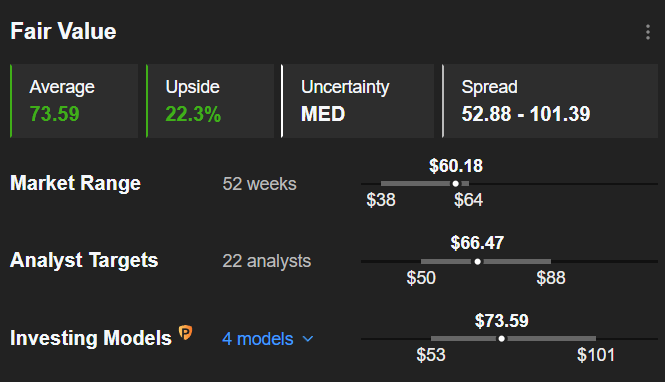

En cuanto a las perspectivas para las acciones de Citigroup, el objetivo medio de los 22 analistas que siguen el valor es de 66.47 dólares, un 10.4% por encima del precio de cierre del miércoles.

Fuente : InvestingPro

Además, el valor razonable de InvestingPro, que sintetiza 4 modelos financieros adaptados a los bancos, se sitúa en 73.59 dólares, es decir, un 22.3% por encima del precio actual de la acción.

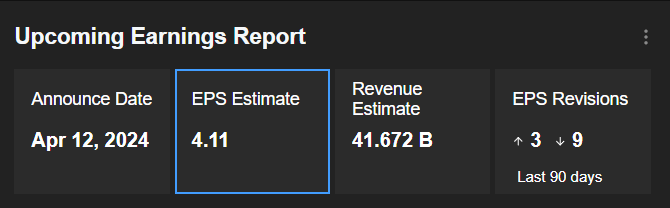

JP Morgan

Para JP Morgan, los 4.11 dólares por BPA previstos por el consenso representarían un aumento del 35.2% respecto al trimestre anterior y una estabilidad interanual.

Fuente: InvestingPro

Se espera que las ventas alcancen los 41,672 millones de dólares, un 8% más que en el cuarto trimestre de 2023 y un 8.6% más que un año antes.

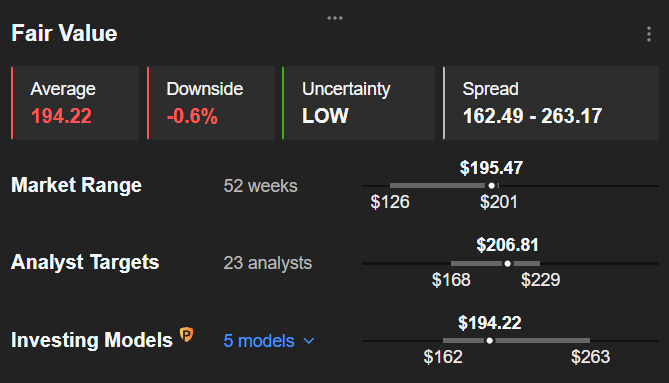

Por otro lado, los analistas y los modelos de valoración atribuyen al valor un potencial decepcionante. De hecho, los 23 analistas que siguen el valor fijan un objetivo medio de 206.81 dólares, es decir, sólo un 6.5% por encima del precio actual.

Fuente : InvestingPro

Los modelos de InvestingPro son aún menos optimistas para el valor, asignándole un Valor Razonable de 194.22 dólares, ligeramente por debajo del precio de cierre del miércoles.

Wells Fargo

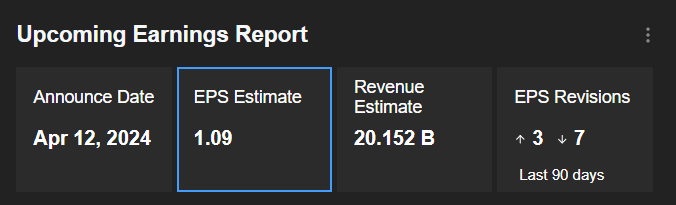

Por último, la previsión de BPA de Wells Fargo de 1.09 dólares se traduciría en una caída del beneficio del 15.5% respecto al trimestre anterior, y del 11.4% interanual.

Fuente : InvestingPro

Se espera que las ventas se mantengan más o menos estables en términos interanuales e intertrimestrales, en 20,150 millones de dólares.

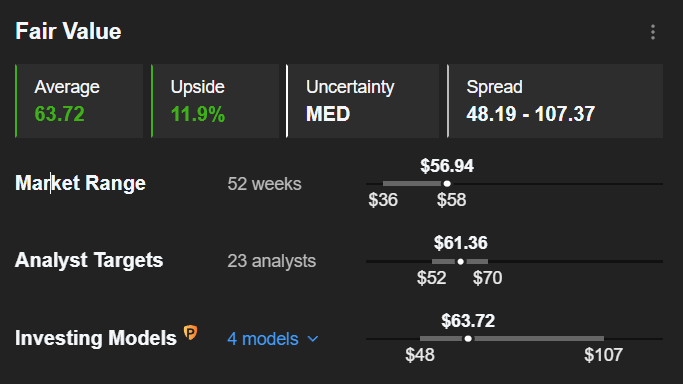

En cuanto al potencial de la acción, los analistas han fijado un objetivo medio de 61.36 dólares, un 7.7% por encima del precio actual.

Fuente : InvestingPro

El Valor Razonable de InvestingPro es un poco más ambicioso, de 63.72 dólares, casi un 12% por encima del precio actual.

Conclusión

Las previsiones de consenso anticipan que JP Morgan liderará el crecimiento de beneficios e ingresos. Sin embargo, los analistas y los modelos de valoración sugieren que es el valor con menos margen de subida en comparación con los demás valores analizados.

Por el contrario, se espera que Wells Fargo experimente un descenso significativo de sus beneficios, aunque muestra un potencial alcista moderado. En última instancia, Citigroup parece lograr el mejor equilibrio entre la confianza de los analistas en la calidad de los beneficios y el potencial alcista de la acción.

***

CÓDIGO PROMOCIONAL INVESTINGPRO: ACTUPRO

Suscríbase a InvestingPro para beneficiarse de las herramientas utilizadas en este artículo y en muchos otros. Sabrá qué valores comprar y cuáles vender para superar al mercado y potenciar sus inversiones, gracias a una serie de herramientas exclusivas.

Estas herramientas, que ya han demostrado su eficacia a miles de inversionistas, responderán a las expectativas de quienes buscan soluciones y consejos llave en mano, así como de quienes desean investigar y elegir valores para sus carteras.

En particular, encontrará :

Descargo de responsabilidad: Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no pretende incentivar la compra de activos en modo alguno. Me gustaría recordarle que cualquier tipo de activo, se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo con el inversor.