Análisis realizado al cierre del mercado estadounidense por Kathy Lien, directora general de Estrategia FX en BK Asset Management.

Es una gran semana para los mercados financieros. Las audiencias del Congreso para la confirmación de Janet Yellen como secretaria del Tesoro ya comenzaron (no hay datos sobre con qué rapidez votará el panel su nominación) y Joe Biden jurará su cargo como 46º presidente de Estados Unidos. Estaremos pendientes de tres anuncios de política monetaria de bancos centrales e informes sobre los PMI de países de todo el mundo. A sólo unas horas de que Trump deje el cargo, los inversores son optimistas. El repunte de las acciones y las monedas muestra poca preocupación por las políticas de violencia y de castigo. El billete verde sube con respecto a las demás monedas principales excepto el franco suizo. Se espera que Janet Yellen sea confirmada sin contratiempos y sus declaraciones refuerzan el enfoque de la Administración Biden sobre Wall Street. Los inversores esperan un gasto fiscal generoso. También ha confirmado que no serán blandos tampoco con China, advirtiendo de que están dispuestos a utilizar toda su gama de herramientas para desafiar las "prácticas abusivas, injustas e ilegales" del Gigante Asiático.

Antes de que comience la investidura, se publicarán los informes de precios al consumo del Reino Unido y Canadá, seguidos del anuncio de política monetaria del Banco de Canadá. Impulsada por los bajos tipos de interés, la inflación ha ido aumentando lentamente en todo el mundo y estamos buscando las mismas señales en los informes del IPC del Reino Unido y Canadá del miércoles. Sin embargo, incluso aunque los precios de Canadá aumenten como sugiere el PMI IVEY, algunos participantes del mercado esperan un microrrecorte por parte del banco central. Los tipos de interés están en el 0,25%, de manera que un microrrecorte reduciría los tipos de interés en un cuarto de punto.

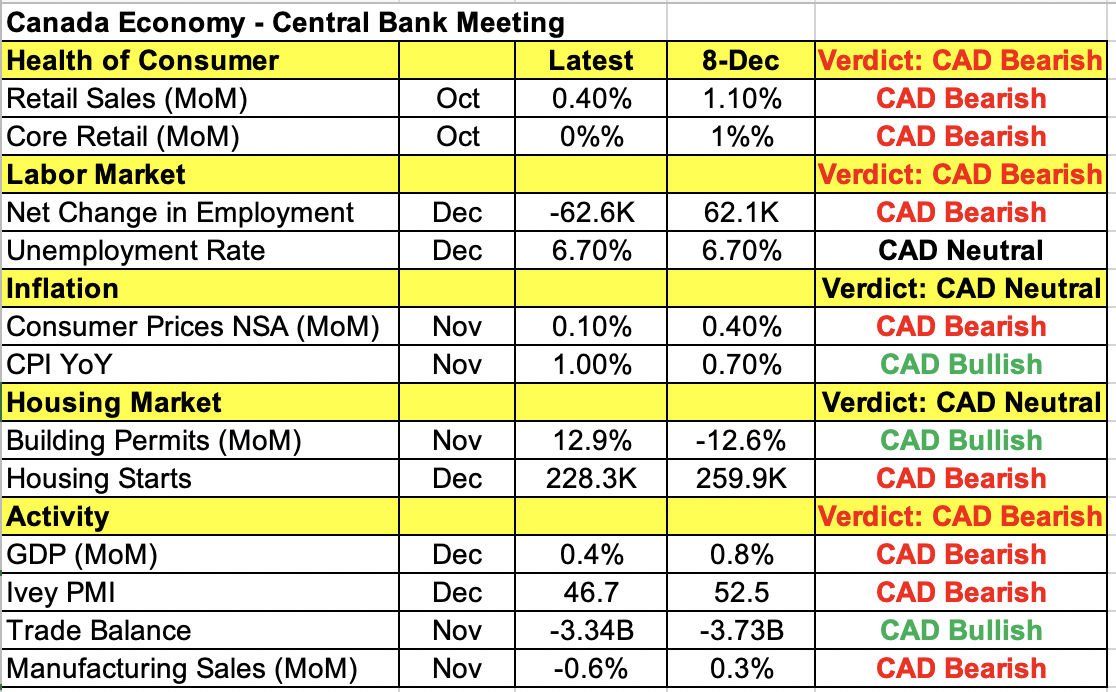

La gran pregunta es: ¿Cuáles son las probabilidades de un microrrecorte del Banco de Canadá? Sabemos que el banco central no es fan de los tipos de interés negativos. En noviembre, el gobernador Tiff Macklem sugirió que una mayor aceleración o "un fondo más bajo" podría impulsar la economía si se debilita aún más. Según la siguiente tabla, la agresiva segunda ola de virus provocó un deterioro generalizado de la economía a finales de año. Canadá reportó una pérdida de puestos de trabajo por primera vez desde abril, el crecimiento de las ventas minoristas principales se estancó y la actividad manufacturera se contrajo. Las cifras de enero deberían ser igual de feas.

Sin embargo, cuando el Banco de Canadá decidió mantener inalterados los tipos de interés a principios de diciembre ante los nuevos aumentos de casos del virus, y reinstauraron las medidas de confinamiento, fueron prudentemente optimistas, asegurando que la evolución de las vacunas proporciona tranquilidad. Ya advirtieron de que sería una trayectoria a trompicones y eso es precisamente lo que hemos visto. Dicho esto, los precios del petróleo están al alza y la perspectiva de una recuperación posterior a la vacuna debería impulsar aún más los precios. Creemos que hay sólo un 30% de probabilidades de un microrrecorte. En cambio, es más probable que el Banco de Canadá reitere que los tipos de interés bajos han llegado para quedarse. Con la escasez de vacunas, esperamos que el banco central peque de prudencia, y que advierta de la actual incertidumbre y mantenga la puerta abierta a la relajación monetaria. Si el Banco de Canadá recorta los tipos, el par USD/CAD se disparará hasta el nivel de 1,28. Si deciden mantener inalterados los tipos como esperamos, el dólar canadiense podría dispararse a causa de la decepción.

La moneda de mejor rendimiento de este martes ha sido el euro, que se ha disparado ante el mayor optimismo de los inversores. A pesar del creciente número de casos del virus y de que la canciller alemana, Angela Merkel, quiere extender el bloqueo hasta mediados de febrero, los inversores son cada vez menos pesimistas según la encuesta de ZEW. Esto tiene que ver en gran medida con la fortaleza del sector de la exportación y la distribución de vacunas. El repunte del euro sugiere que esta fortaleza podría trasladarse a los PMI de la eurozona el viernes. La libra y los dólares australiano y neozelandés también siguieron la estela al alza de las acciones.