Las acciones experimentaron el viernes una sesión volátil, fluctuando antes de cerrar al alza, aunque permanecieron dentro del rango reciente. En el Nasdaq 100, se hace evidente que el patrón de cuña ascendente se mantiene, lo que abre la posibilidad de formar un techo de diamante. Esta misma configuración se observó a mediados de julio, marcando el máximo del NASDAQ antes de un descenso posterior.

- ¿Cuáles son ahora las mejores acciones para invertir? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

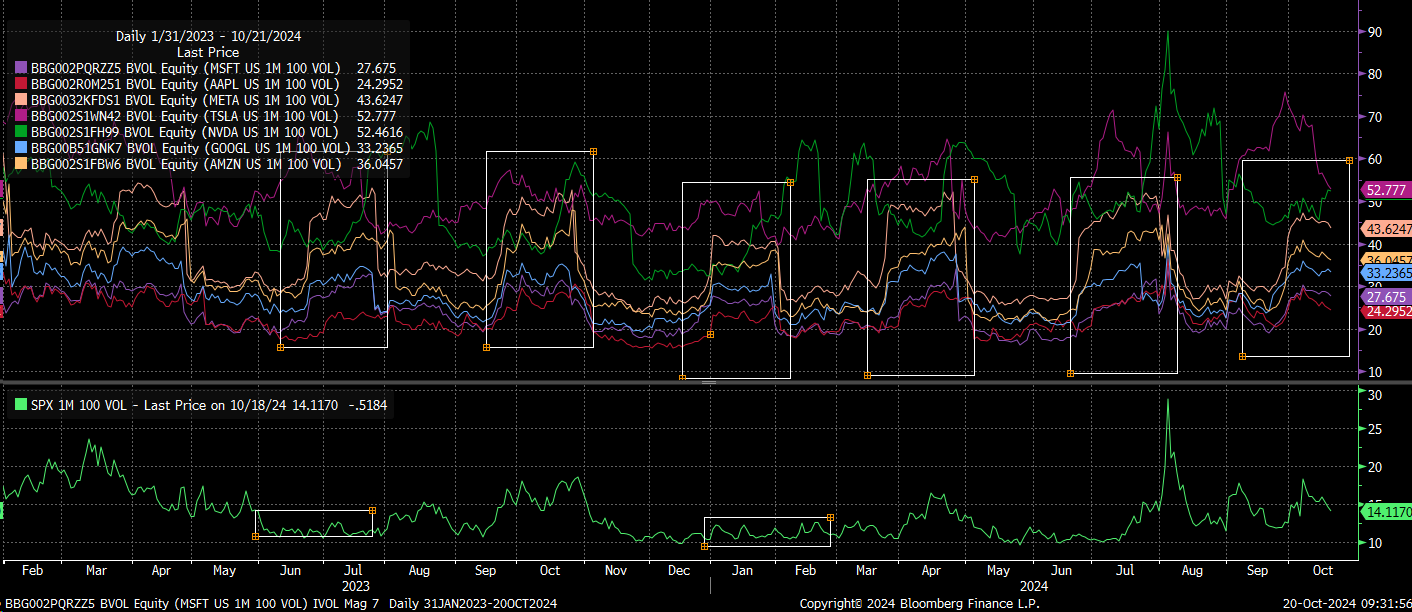

Ese patrón de diamante anterior se formó durante la temporada de resultados, y ahora se está formando otro en la actual. Esta coincidencia puede estar relacionada con las operaciones de dispersión de la volatilidad implícita que suelen teenr lugar antes de la presentación de resultados.

Los fondos de volatilidad sistemática suelen vender volatilidad implícita a nivel de índice y comprarla en acciones de gran capitalización, protegiendo sus posiciones con inversiones largas en los valores subyacentes. Sin embargo, nos encontramos en un punto del ciclo donde la oferta de acciones de gran capitalización debería comenzar a disminuir.

A medida que se vayan publicando los informes de resultados, estas operaciones empezarán a deshacerse, lo que provocará una caída de la volatilidad implícita en consonancia con la divulgación de los resultados. Este es un patrón estacional, tal como se ilustra en el gráfico a continuación.

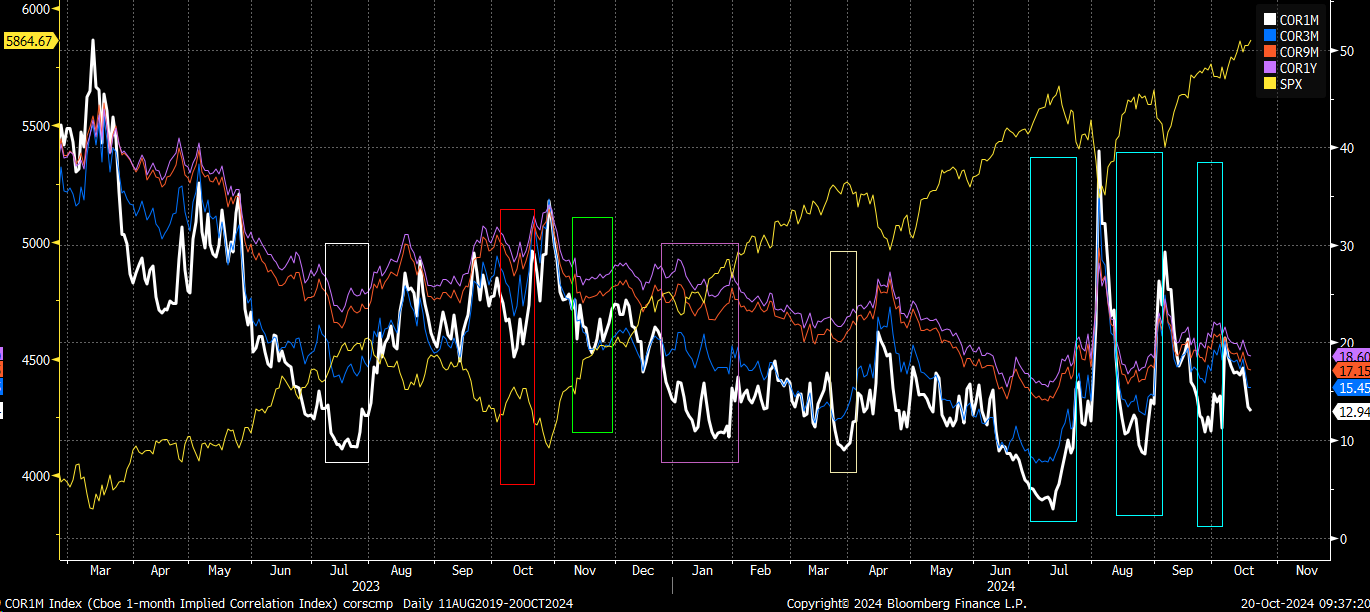

Puede seguir el proceso de liquidación observando el índice de correlación implícita a un mes, que ha caído nuevamente a 13, en el extremo inferior de su rango histórico.

A medida que este índice aumente, se confirmará que la operación de volatilidad implícita se está deshaciendo, lo que llevará a una disminución en las volatilidades implícitas de los valores individuales.

Más importante aún, se espera que las volatilidades implícitas de estas acciones comiencen a alinearse de nuevo con la volatilidad implícita del S&P 500, lo que indicará una mayor correlación.

Cuando el índice de correlación implícita a un mes comienza a subir, suele ir asociado a una caída del S&P 500. Así es como se ha desarrollado la mecánica. Así es como se ha desarrollado la mecánica en repetidas ocasiones.

Por lo general, cuando el mercado cae, los valores individuales y sus niveles de volatilidad implícita tienden a correlacionarse más con el índice general.

Desde una perspectiva técnica, esto se alinea bien con los patrones que hemos observado en las últimas semanas.

Esto también hace que el posible patrón de diamante que se está formando en el NASDAQ sea particularmente interesante, ya que una configuración similar se produjo en julio, justo al comienzo de la temporada de resultados, un momento en el que la estacionalidad a menudo juega un papel importante.

Además, el índice ha vuelto a probar con éxito la ruptura del patrón de cuña ascendente más pequeño y ahora parece estar preparado para probar la región de 19.650 puntos.

Hemos estado observando con paciencia el desarrollo de este patrón, que parece haber tomado una eternidad. Lamentablemente, estas formaciones pueden requerir tiempo para desarrollarse por completo. Hasta ahora, el patrón ha avanzado principalmente conforme a lo esperado.

Aunque el S&P 500 no presenta un patrón de diamante como el del NASDAQ, sí muestra una configuración similar a una copa con un asa ascendente.

En julio, observamos un patrón parecido justo antes de que el mercado diera un giro a la baja. Ahora, la formación actual parece estar produciéndose en un momento propicio para otro posible descenso. En este contexto, se anticipa una prueba inicial en 5.730 como objetivo.

El ETF RSP, que representa el índice S&P 500 de igual ponderación está mostrando el mismo patrón de cuña ascendente que hemos observado en el mercado en general.

Mientras tanto, el par USD/CAD continuó debilitándose la semana pasada, aunque el S&P 500 no ha experimentado movimientos a la baja.

Por lo que sabemos del pasado, estos dos activos han mostrado una relación inversa; sin embargo, esa tendencia no se ha materializado hasta el momento. Deberemos esperar y ver si esta relación se restablece y cuándo ocurrirá.

Todo apunta igualqmente a que el par USD/JPY está a punto de romper su reciente tendencia de debilitamiento, con lo que parece ser un patrón de bandera alcista y alcista, que tiende a a la baja.

Si esta tendencia se mantiene, podríamos ver cómo el par USD/JPY comienza a fortalecerse de nuevo y acercarse a la zona de 141.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.