-

Los valores farmacéuticos del Reino Unido ofrecen una oportunidad de compra en la actual coyuntura económica, dado su carácter defensivo y su amplia presencia mundial

-

GSK (LON:GSK) se ha convertido en una empresa más ágil y centrada tras su reciente reestructuración

-

La escisión de Haleon permite a GSK centrarse más en el desarrollo de nuevos medicamentos y le da más poder financiero para buscar oportunidades de crecimiento

Ha sido un año interesante para los inversionistas del Reino Unido. Después de superar a todos los demás mercados desarrollados hasta octubre, el índice de referencia FTSE 100 sufrió una fuerte caída la semana pasada, cuando los inversionistas rehuyeron los valores de la nación después de que la nueva Primera Ministra, Liz Truss, anunciara un minipresupuesto que ponía en duda la credibilidad financiera del país.

La semana pasada, la caída del mercado en general hizo que los activos de riesgo, los bonos y la libra esterlina cayeran.

La venta de la moneda nacional fue tan pronunciada que llevó a Truss a reinvertir el plan, lo que llevó a un rebote del FTSE en los últimos días.

Sin embargo, la volatilidad y el tipo de cambio favorable han abierto muchas oportunidades para los inversionistas extranjeros que buscan valores de calidad.

Para estos inversionistas, los valores farmacéuticos del Reino Unido ofrecen un área en la que centrarse, dado su carácter defensivo y su amplia huella mundial. Las empresas farmacéuticas mundiales también se beneficiarán de la debilidad de la divisa británica, ya que la mayoría de sus ventas se realizan en dólares estadounidenses.

Me gusta especialmente GlaxoSmithKline (NYSE:GSK), que ha perdido cerca de un tercio de su valor durante los últimos tres meses, un movimiento a la baja que ha disparado su rentabilidad por dividendo a más del 5%.

Por eso creo que GSK es una buena candidata a la compra a la baja para los inversionistas que buscan valor en este entorno incierto:

Reestructuración del negocio

La empresa londinense GSK ha tenido un rendimiento inferior en los últimos años debido a una serie de retos, como los fracasos clínicos en oncología y la pérdida del lucrativo mercado de las primeras vacunas COVID-19, a pesar de ser uno de los principales fabricantes de vacunas del mundo.

Sin embargo, ahora es una empresa mucho más ágil y centrada después de su enorme reestructuración bajo la dirección de Emma Walmsley.

En julio, el gigante farmacéutico completó la escisión de su negocio de salud de consumo, Haleon (NYSE:HLN), el fabricante de los analgésicos Panadol y la pasta de dientes Sensodyne.

Como parte de la escisión, GSK recibió un dividendo especial de unos 7,000 millones de libras, lo que redujo significativamente la carga de la deuda de la empresa y le dio más flexibilidad para invertir en su cartera de medicamentos.

Una cartera de productos saludable

El verano pasado, la empresa acordó la compra de Affinivax Inc. por nada menos que 3,300 millones de dólares, añadiendo posibles vacunas de nueva generación. A este acuerdo le siguió en abril la adquisición de Sierra Oncology, un fabricante de terapias dirigidas a formas raras de cáncer.

La nueva GSK, centrada en los sectores biofarmacéutico y de vacunas, cuenta con una sólida cartera de medicamentos que incluye vacunas contra el virus respiratorio sincitial, para el que aún no existe una vacuna aprobada.

Además, se espera que los ingresos de Shingrix, una vacuna contra el herpes zóster que es uno de los productos más vendidos de Glaxo, se dupliquen en los próximos cinco años.

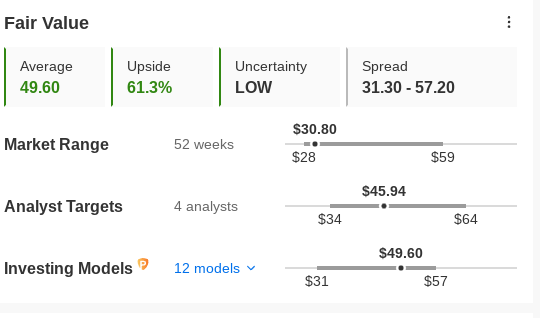

Esta es quizás la razón por la que muchos modelos de inversión utilizados por InvestingPro indican que existe un importante potencial alcista en las acciones de GSK.

Fuente: InvestingPro

Una de las principales motivaciones para invertir en cualquier acción farmacéutica es la búsqueda de estabilidad en los ingresos debido a la condición de refugio del sector en tiempos de dificultad. Tras la escisión de Haleon, creo que los ingresos de GSK son mucho más seguros, con más potencial de subida.

En el informe del segundo trimestre beneficios, el primero desde la finalización de su reestructuración, GSK informó de un aumento del 13% en las ventas de un año a otro, con un crecimiento del BPA del 6%.

GSK también dijo que su margen de beneficio operativo ajustado aumentó un 7%. La empresa también aumentó sus perspectivas para todo el año, ya que la mejora de los ingresos y los márgenes impulsó a la empresa a superar las expectativas para el segundo trimestre.

El dividendo trimestral de GSK, que recortó este año de 0.63 a 0.341 dólares debido a la escisión, se ha vuelto atractivo tras la reciente venta. Con un rendimiento de más del 5% en el momento de escribir este artículo, las acciones de GSK ofrecen un buen punto de entrada para obtener este jugoso rendimiento.

Conclusión

Tras su reciente reestructuración, GlaxoSmithKline se ha convertido en una historia impulsada por el crecimiento. La huella global de GSK y su amplia cartera de patentes de medicamentos protegen sus ingresos de la actual agitación económica británica. La reciente venta de sus acciones, por tanto, ofrece una oportunidad para fijar su mayor rentabilidad por dividendo.

Información: En el momento de escribir este artículo, el autor no posee GSK. Las opiniones expresadas en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.