SVB Financial Group (NASDAQ:SIVB) ha quebrado en unas 30 horas.

Y no, no es culpa de la Reserva Federal.

Es el resultado de una base de financiación muy concentrada, una gestión del riesgo de mercado vergonzosamente mala y un montón de riesgo moral en juego.

Este artículo intentará responder a las preguntas que todos nos hemos estado haciendo:

- ¿Qué es exactamente lo que ha ido tan mal para que un banco con un balance de más de 200.000 millones de dólares se desplome tan rápido?

- ¿Hasta qué punto son graves los riesgos de contagio? ¿Está todo el sistema bancario estadounidense en apuros?

- ¿Cómo reaccionarán la Reserva Federal y los mercados?

Desastrosa gestión del riesgo

Lo que hizo el SVB con su cartera de inversiones es una señal de enorme incompetencia o de riesgo moral en toda regla: apostar miles de millones porque los responsables de la política monetaria les iban a rescatar de todos modos.

No puedo creer que la incompetencia alcance estos niveles, y hay algunos indicios claros de que el riesgo moral está en juego.

En primer lugar: ¿Por qué compran los bancos todos estos bonos?

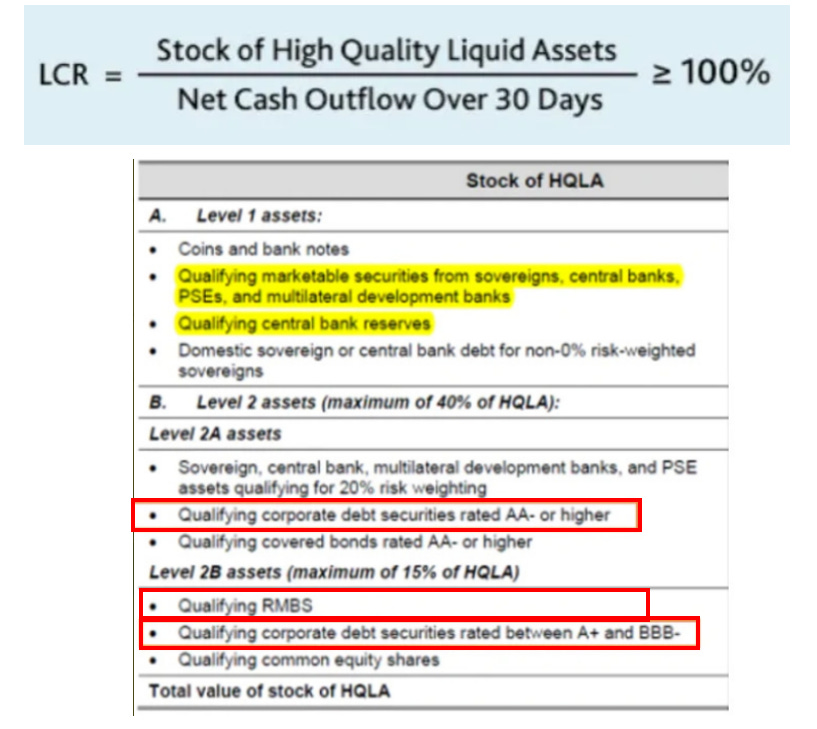

Después del CFG, los reguladores obligaron a los bancos a poseer una cantidad de activos líquidos de alta calidad (HQLA) al menos lo suficientemente grande como para hacer frente a una retirada frenética de depósitos durante 30 días => Coeficiente de Cobertura de Liquidez (CCL) por encima del 100%.

¿Qué se considera HQLA?

Reservas del Banco Central, bonos del Tesoro, pero también bonos corporativos y MBS hasta cierto punto.

Como resultado de la regulación del CCL, los bancos de todo el mundo han inundado sus balances con billones de bonos. Sin embargo, una cantidad tan grande de bonos en el balance también conlleva riesgos, ¿verdad?

Me viene a la mente el riesgo de los tipos de interés: Si compras bonos del Tesoro y el rendimiento sube, se pierde dinero. Por eso los bancos cubren la mayor parte del riesgo de los tipos de interés procedente de sus inversiones en HQLA.

El mecanismo es sencillo. Cuando se compran bonos del Tesoro, se asegura un rendimiento fijo y la subida de los tipos de interés representa un riesgo. Para cubrir ese riesgo, se suscribe un swap de tipos de interés. Esta vez, se paga un rendimiento fijo y se reciben a cambio pagos variables.

Ya está. Se recibe un tipo fijo al comprar bonos del Tesoro y se paga un tipo fijo en el swap: una cobertura. El rendimiento de los bonos del Tesoro suele ser algo superior a los swaps, y ahí es donde se gana dinero (diferenciales de swaps).

En este ejemplo, SVB (A) compraría bonos del Tesoro a 10 años y suscribiría un swap para cubrir el riesgo de los tipos de interés. SVB (A) paga un tipo fijo a 10 años (OIS) en el swap y recibe el tipo variable de los fondos federales a un día para los próximos 10 años más un diferencial (swap diferencial).

Esto permitiría a SVB cubrir el riesgo de los tipos de interés y ganar un pequeño diferencial para su cartera de HQLA.

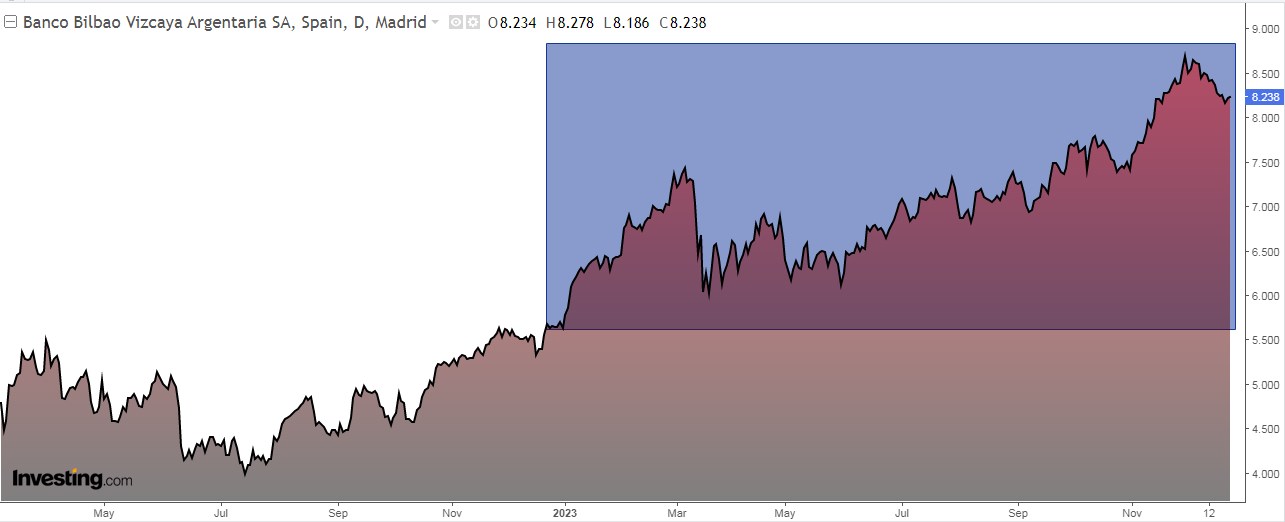

¿Los problemas? SVB tenía una gigantesca cartera de inversiones como % de los activos totales, con un 57% (la media de los bancos estadounidenses es un 24%) y el 78% estaba en títulos respaldados por hipotecas (Citi o JPM: en torno al 30%)...

...y lo que es más importante, ¡NO cubrían en absoluto el riesgo de los tipos de interés!

La duración de su enorme cartera antes y después de las coberturas de los tipos de interés era... ¡¿la misma?!

Efectivamente, NO había coberturas.

Esto significa que SVB no estaba aplicando prácticas básicas de gestión de riesgos, exponiendo a sus inversores y depositantes a una cantidad gigantesca de riesgo.

Desde el punto de vista económico, una cartera de bonos de 120.000 millones de dólares con una duración de 5,6 años sin cobertura significa que cada subida de 10 puntos básicos de los tipos de interés a 5 años hacía perder al banco casi 700 millones de dólares.

¿100 puntos básicos? Pérdida económica de 7.000 millones de dólares. ¿200 puntos básicos? 14.000 millones de pérdida económica. Básicamente, todo el capital del banco fue aniquilado.

A medida que se desvanecía el boom de la tecnología/OPV, los depósitos dejaron de llegar en 2022. Recientemente, los depositantes empezaron a retirar su dinero y obligaron a SVB a realizar esta enorme pérdida en inversiones en bonos para atender las retiradas de depósitos.

La naturaleza concentrada de la base de depósitos y la pésima gestión del riesgo hicieron que el SVB quebrara rápidamente. Muchos piden ahora un rescate general. Pero la evidencia de que el riesgo moral estaba en juego es demasiado grande para ignorarse. Y no debemos recompensar el riesgo moral.

Riesgo moral

Las empresas quiebran. Puede que sólo se trate de una gran incompetencia o de mala suerte. Pero, por favor, considere la evidencia de que el riesgo moral ha jugado en este caso un papel importante.

He aquí 3 hechos interconectados que son difíciles de ignorar:

1. El escandaloso uso de trucos contables

Las inversiones en HQLA pueden contabilizarse como disponibles para la venta (AFS) o como mantenidas hasta el vencimiento (HTM). Las ganancias/pérdidas no realizadas de las inversiones AFS no afectan a las pérdidas y ganancias del banco, pero sí aparecen en la posición de capital del banco. Los bonos de Booking en HTM impiden que aparezcan en absoluto las ganancias/pérdidas —qué oportuno, ¿verdad?

Compruébelo usted mismo: SVB tenía una cartera de bonos gigantesca e hizo un uso inusualmente exagerado del cómodo régimen contable HTM.

Las pérdidas no realizadas a diciembre de 2022 sólo en la cartera HTM ascendían a 15.000 millones de dólares, suficiente para acabar con el capital del banco, pero convenientemente ocultas por el uso anormal de este truco contable. No se contabilizan 90.000 millones de dólares de bonos sin cobertura en HTM por error o incompetencia: esto es un riesgo moral.

2. ¿Dice que no es cobertura, sino ignorancia?

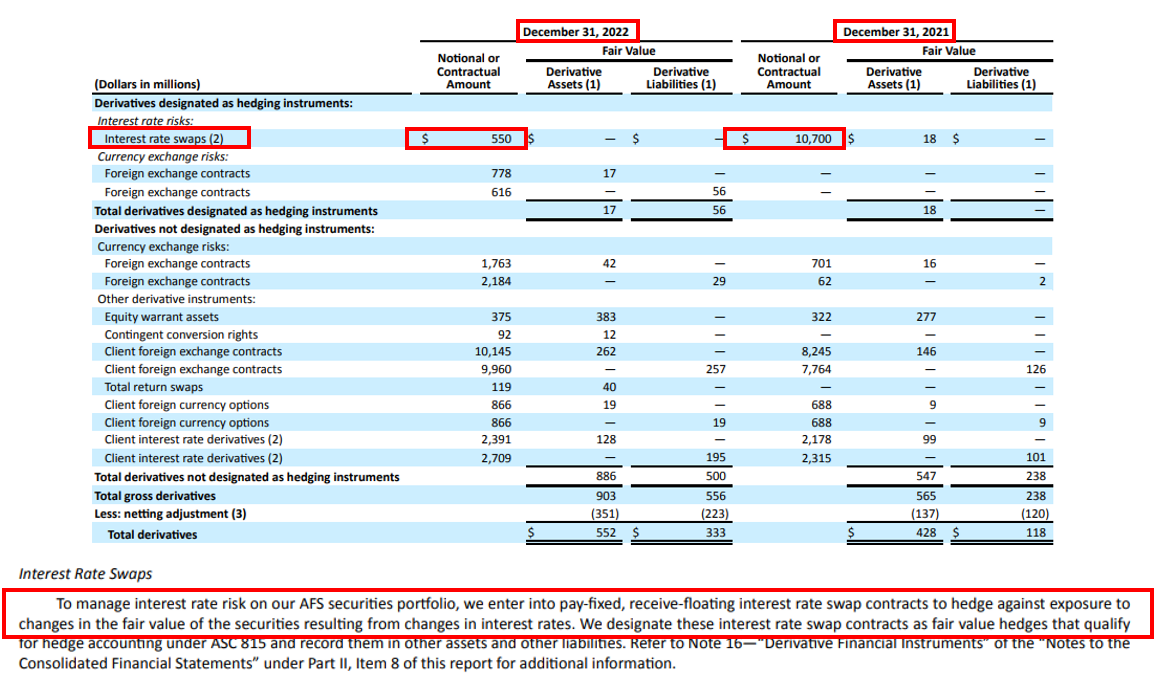

En diciembre de 2021, SVB tenía unos 10.000 millones de dólares en swaps de tipos de interés. Probablemente demasiado poco para cubrir todo el riesgo de los tipos de interés, pero eso no es a lo que voy.

En su estado financiero, muestran una clara comprensión de para qué sirven estos swaps (recuadros rojos en la siguiente tabla). En diciembre de 2022, TODAS estas coberturas han desaparecido.

Esto no es sólo ignorancia, es un vasto uso de trucos contables, y una reducción voluntaria de las coberturas.

3. Ese afán por mantenerse alejado de un escrutinio regulador más estricto

La razón por la que SVB pudo eludir este modelo de negocio terriblemente arriesgado fue su tamaño.

A ver, los bancos con activos de menos de 250.000 millones de dólares (y algunos requisitos más) no están sujetos a un escrutinio regulador superestricto como los grandes bancos: No hay Coeficiente de Cobertura de Liquidez (CCL), no hay requisitos de financiación estable neta (NSFR) que obliguen a diversificar la base de financiación.

Esto permitió a SVB dar rienda suelta a su cartera de inversiones y a la concentración de su base de financiación.

¿Qué tiene eso de malo? SVB no es el único banco con activos.

Sí, pero ¿ayudaría saber que la directiva de SVB presionó repetidamente para que se aumentara el límite para un escrutinio regulador laxo y se mantuvo convenientemente entre 20.000 y 30.000 millones de dólares por debajo del umbral de 250.000 millones?

Es difícil negar que una buena parte del riesgo moral tuvo mucho que ver aquí.

***

Este artículo se publicó originalmente en The Macro Compass. Únase a esta vibrante comunidad de macroinversores, asignadores de activos y fondos de cobertura: compruebe qué nivel de suscripción le conviene más utilizando este enlace.