-

Splunk ha tenido un rendimiento sustancialmente inferior en los últimos tres años

-

El director de tecnología dejó la empresa en abril de 2021 y el director general dimitió en noviembre

-

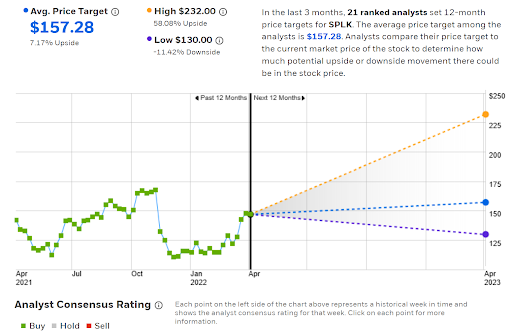

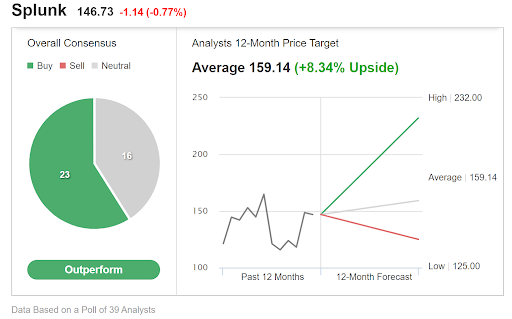

Las perspectivas del consenso de Wall Street son alcistas

-

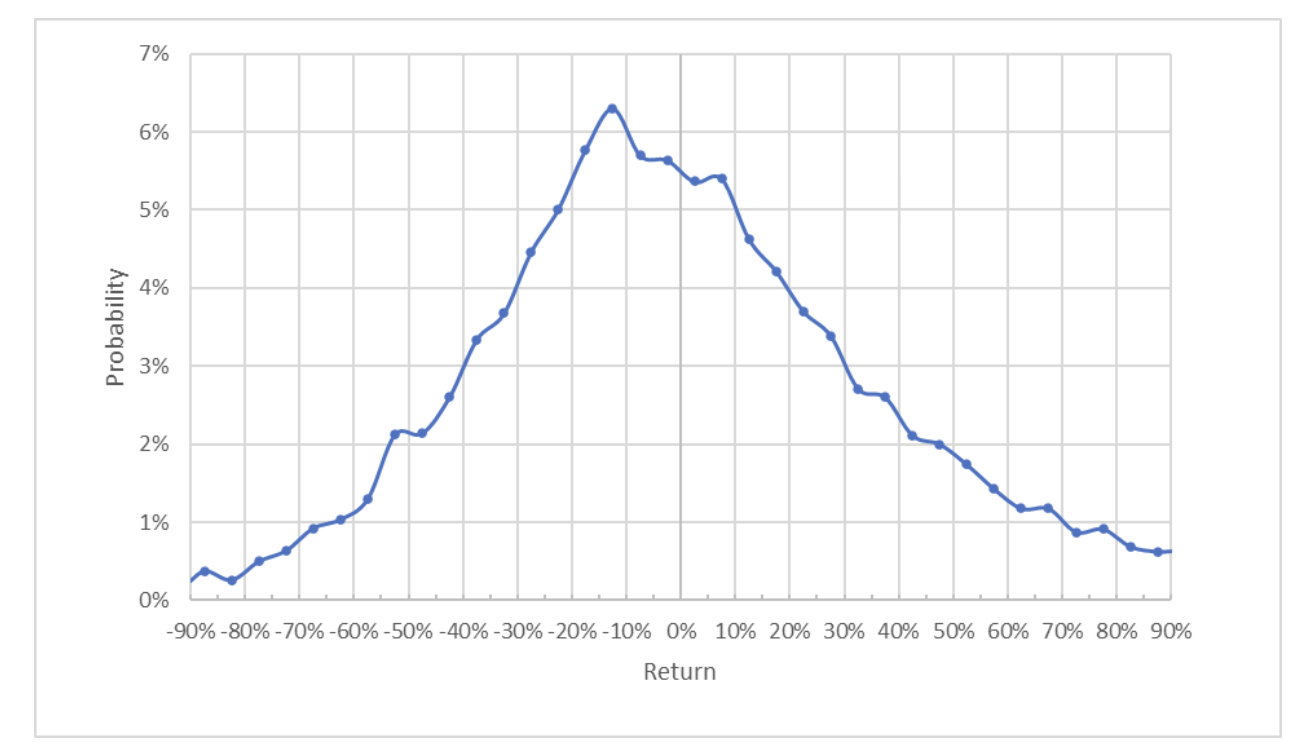

La perspectiva implícita del mercado es moderadamente bajista

-

Mantenemos la calificación neutral sobre SPLK

Splunk (NASDAQ:SPLK) vende herramientas de gestión y análisis de datos y servicios relacionados. La empresa iba un poco por detrás de las tendencias del sector en cuanto a la migración a la nube y el paso de las licencias de software tradicionales al software como servicio (SaaS), pero ha estado haciendo crecer sus flujos de ingresos en la nube/SaaS a un ritmo rápido.

Las acciones iniciaron un importante descenso a mediados de noviembre, tras el anuncio de que el presidente y director general Doug Merritt dejaba la empresa.

Tras cerrar en un máximo de 203.31 dólares el 9 de noviembre, las acciones cotizaban por debajo de los 110 dólares a mediados de diciembre. Desde mediados de diciembre hasta mediados de marzo, las acciones se mantuvieron en un rango, cerrando a 110.22 dólares el 14 de marzo, y posteriormente se han recuperado hasta cotizar a casi 147 dólares.

Fuente: Investing.com

Las acciones del proveedor de software y servicios en la nube con sede en San Francisco han ganado un 6.9% en los últimos 12 meses y la rentabilidad anualizada a tres años es del 5.3%. Para contextualizar, el grupo de la industria de SPLK ha devuelto un 27.4% anual en los últimos tres años. El bajo rendimiento del precio de las acciones se debe al lento crecimiento. La tasa de crecimiento de los ingresos de SPLK ha disminuido considerablemente en los últimos 10 años.

La última vez que escribí sobre SPLK fue el 11 de octubre de 2021, cuando las acciones cotizaban a 150.90 dólares. Mantuve una calificación neutral. Desde esa fecha, SPLK ha devuelto un -3%, frente al +5.3% del S&P 500 (incluyendo los dividendos). Para una acción de crecimiento como SPLK, la valoración es muy sensible a los ingresos y beneficios esperados.

En octubre, la valoración de consenso de Wall Street para SPLK era alcista, con un objetivo de precio de consenso a 12 meses que estaba un 19.5% por encima del precio de la acción en ese momento. En contraste con el consenso de los analistas, el mercado de opciones mostraba un consenso bajista con respecto a SPLK. Dada la importante discrepancia entre los operadores de opciones y los analistas, me comprometí con una calificación neutral. La incongruencia entre los analistas y los operadores también era evidente hace más de un año.

Si bien las perspectivas de consenso calculadas a partir de las opiniones de los analistas individuales de Wall Street son bien conocidas, la noción de estimar una perspectiva de consenso en el mercado de opciones no es tan común. El precio de una opción sobre una acción refleja la estimación de consenso del mercado sobre la probabilidad de que el precio de la acción suba por encima (opción de compra) o caiga por debajo (opción de venta) de un nivel específico (el precio de ejercicio, o strike, de la opción) entre el momento actual y el momento de vencimiento de la opción. Analizando los precios de las opciones de venta y de compra en un rango de precios de strike con la misma fecha de vencimiento, es posible calcular una previsión de precios probable que concilie los precios de las opciones. Esto se denomina perspectiva implícita del mercado y representa la opinión consensuada entre los compradores y vendedores de opciones. Para los lectores que deseen un análisis más académico, recomiendo esta monografía gratuita del CFA Institute.

He actualizado las perspectivas implícitas en el mercado para SPLK y las he comparado con las perspectivas actuales del consenso de Wall Street al actualizar mi calificación.

E-Trade calcula la perspectiva de consenso de Wall Street combinando las opiniones de 21 analistas clasificados que han publicado la calificación y los objetivos de precio en los últimos 90 días. La calificación de consenso es alcista y el objetivo de precio de consenso a 12 meses está un 7.2% por encima del precio actual de la acción. El objetivo de precio de consenso a 12 meses ha caído un 13.3% desde mi análisis de octubre. Hay un alto nivel de dispersión entre los objetivos de precio de los analistas individuales, siendo el más alto 1.78 veces el más bajo. La mayor dispersión entre los analistas incluidos en el consenso corresponde a un menor valor predictivo del consenso.

Fuente: E-Trade

Investing.com calcula el consenso de Wall Street a partir de las valoraciones y los objetivos de precio de 39 analistas. La valoración de consenso es alcista y el objetivo de precio de consenso a 12 meses está un 8.3% por encima del precio actual de la acción. El margen de los objetivos de precio de los analistas individuales, reflejado en la diferencia entre los valores más altos y más bajos, es comparable a los resultados de E-Trade.

Fuente: Investing.com

La calificación de consenso alcista y la rentabilidad esperada a 12 meses de un solo dígito sugieren que la subida de precios durante varias semanas ha diluido en gran medida el potencial alcista.

Perspectiva implícita del mercado para SPLK

He calculado las perspectivas implícitas del mercado para SPLK para el periodo de 10.5 meses que va desde ahora hasta el 20 de enero de 2023, utilizando los precios de las opciones que vencen en esa fecha.

La presentación estándar de las perspectivas implícitas del mercado es una distribución de probabilidad de la rentabilidad del precio, con la probabilidad en el eje vertical y la rentabilidad en el horizontal.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

El pico de probabilidad se desplaza claramente a favor de los rendimientos negativos durante los próximos 10.5 meses, en consonancia con mis resultados de octubre. El resultado de máxima probabilidad corresponde a una rentabilidad del -12.5% durante este periodo. La volatilidad esperada calculada a partir de esta perspectiva es del 44% (anualizada).

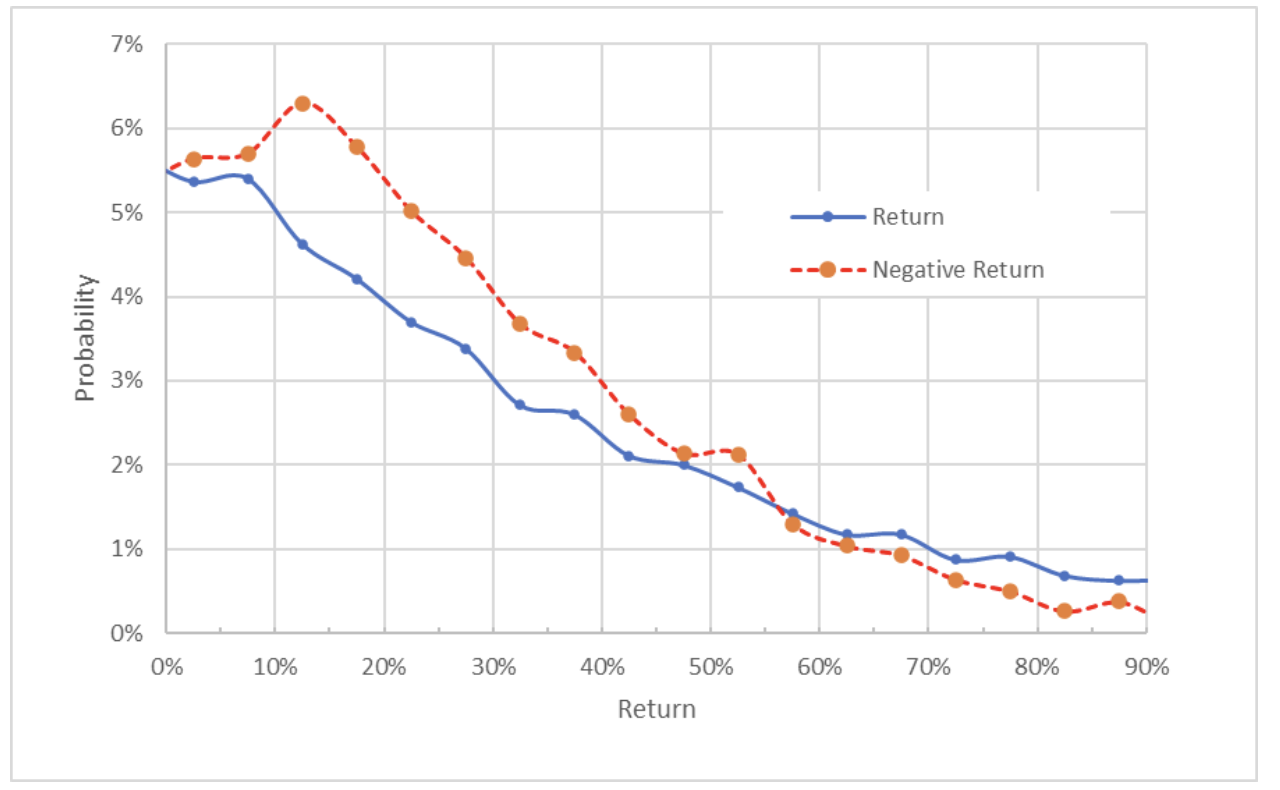

Para facilitar la comparación directa de las probabilidades relativas de rendimientos positivos y negativos, he girado el lado de los rendimientos negativos de la distribución en torno al eje vertical (véase el gráfico siguiente).

Probabilidades de precios implícitos en el mercado desde ahora hasta el 20 de enero de 2023.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Esta visión muestra que la probabilidad de tener una rentabilidad negativa es sistemáticamente mayor que la probabilidad de tener una rentabilidad positiva de la misma magnitud, en toda la gama de resultados más probables (la línea roja punteada está por encima de la línea azul sólida en los dos tercios izquierdos del gráfico anterior). Esta es una perspectiva bajista.

La teoría sugiere que las perspectivas implícitas en el mercado tienen un sesgo negativo porque los inversionistas con aversión al riesgo tienden a pagar más que el valor razonable para protegerse de las caídas (opciones de venta). Sin embargo, no hay forma de medir directamente si este sesgo existe. Incluso considerando la posibilidad de un sesgo negativo, sigo interpretando esta perspectiva implícita del mercado como algo bajista.

Resumen

SPLK ha tenido un rendimiento inferior durante años, ya que el crecimiento de los ingresos se ha ralentizado de forma constante, ya que la empresa se encuentra claramente en un periodo de transición. Sin embargo, la adopción del modelo SaaS basado en la nube de Splunk es alentadora.

En los últimos años, los analistas de Wall Street han sido sistemáticamente alcistas con respecto a SPLK, centrándose en el potencial a largo plazo, incluso cuando el crecimiento de los ingresos ha flaqueado. La calificación actual del consenso es alcista, pero el objetivo de precio a 12 meses ha caído y ahora está menos del 8% por encima del precio actual de la acción. Para una acción con una volatilidad esperada del 44% (calculada a partir de las perspectivas implícitas del mercado), este nivel de rendimiento esperado no es atractivo.

Para una calificación de compra, como regla general, quiero ver un rendimiento esperado a 12 meses que sea al menos la mitad de la volatilidad anualizada esperada. SPLK está muy por debajo de este umbral. Las perspectivas implícitas del mercado hasta principios de 2023 son moderadamente bajistas.

Teniendo en cuenta el lento crecimiento de la empresa y la reciente rotación de ejecutivos, las perspectivas alcistas de Wall Street y las perspectivas implícitas del mercado, algo bajistas, mantengo mi calificación neutral sobre SPLK.