La psicología de los mercados siempre es fascinante. En febrero de 2009, escribí 8 razones para un mercado alcista. Aunque en retrospectiva, es fácil ver que era correcto, en general la psicología era muy negativa en ese momento.

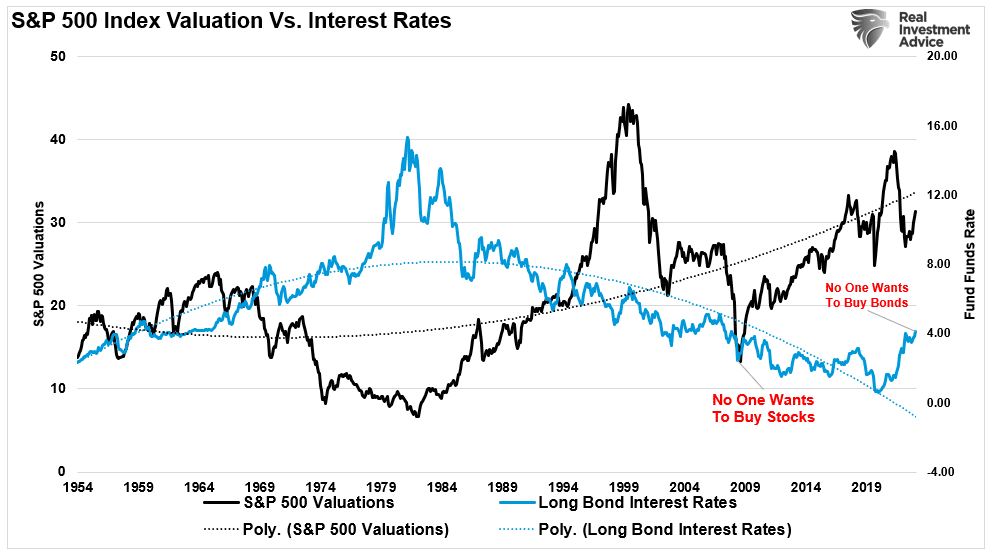

Los argumentos a favor de la bajada de los precios de las acciones y la continuación de la recesión económica eran generalizados. Y lo que es más importante, la psicología de los inversores era extremadamente bajista, y las valoraciones de las acciones eran terriblemente más baratas. Hoy ocurre lo contrario: los inversores rehúyen las valoraciones baratas de los bonos en favor de las sobrevaloradas acciones.

Otro ejemplo fue en 2021. Tras el desplome de los precios del petróleo y el movimiento ESG, defendimos la compra de valores energéticos mientras los inversores rehuían las empresas energéticas.

En 2023 fueron la clase de activos con mejores resultados.

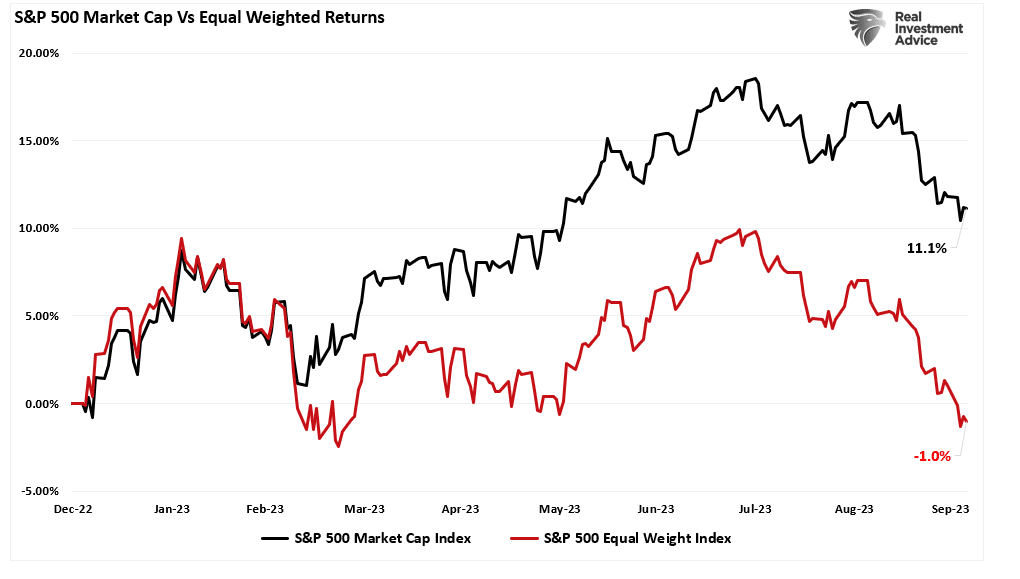

De nuevo, en noviembre de 2022, publicamos un artículo en el que hablábamos de la supuesta "muerte" de las FANG. La razón era el pesimismo extremo en el sector durante la corrección del mercado. A saber:

"A medida que los inversores busquen inversiones con tasas de crecimiento de beneficios sostenibles en un entorno económico en desaceleración, muchos valores FANG captarán su atención. Si combinamos esa atención con los flujos de entrada de los inversores pasivos cuando el ciclo del mercado gire, las continuas recompras de acciones y las necesidades de liquidez de los grandes inversores, es probable que los valores FANG sigan encontrando cierto respaldo".

Como era de esperar, 2023 ha sido el año en que los valores "Mega-7 " han impulsado la rentabilidad general del mercado.

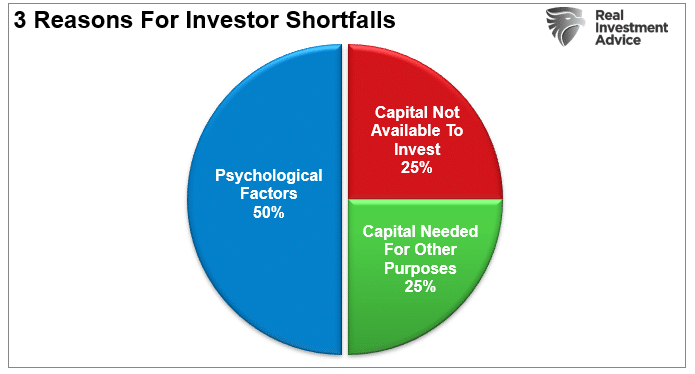

A lo largo de la historia, siempre que la mayoría de los inversores han esperado lo peor de una clase de activos en particular, ése ha sido a menudo el momento adecuado para empezar a comprar. Como hemos comentado a menudo, los comportamientos psicológicos representan hasta el 50% de las razones por las que los inversores obtienen sistemáticamente rendimientos inferiores a los de los mercados a largo plazo.

Esto nos lleva a la clase de activos más odiada ahora mismo: los bonos.

Las valoraciones de los bonos son atractivas

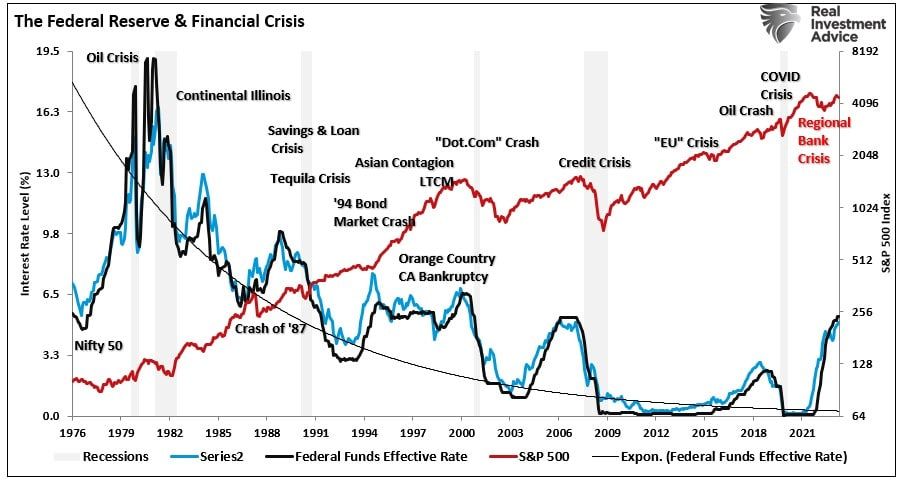

Hemos escrito muchos artículos sobre los motores económicos subyacentes de los tipos de interés y por qué "esta vez no es diferente":

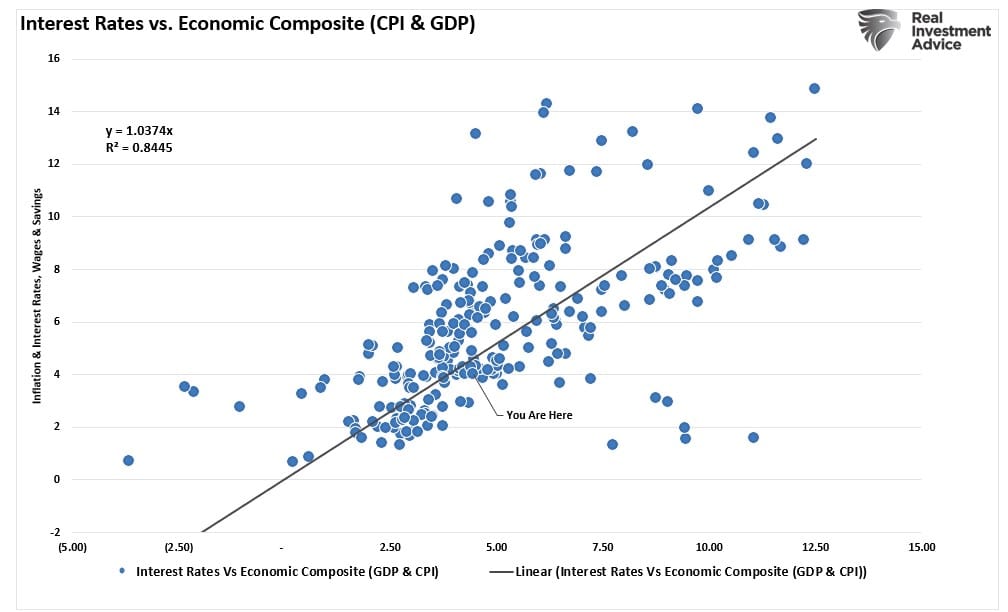

"En el extremo corto de la curva de los bonos del Tesoro, el rendimiento de los bonos a un mes a 2 años están fuertemente influenciados por los cambios de política monetaria de la Reserva Federal. Como podemos ver, existe una correlación excesivamente alta entre los tipos de los fondos de la Reserva Federal y el rendimiento de los bonos del Tesoro a 2 años”.

"Sin embargo, el extremo largo de la curva de rendimiento, el rendimiento de los bonos del Tesoro a 10 años o con un vencimiento más largo, se rigen casi en su totalidad por las expectativas de crecimiento económico, inflación y salarios, como se muestra en el gráfico anterior. En particular, la correlación es muy alta".

Por supuesto, hay periodos en los que los tipos de interés pueden divergir —y de hecho divergen— de los fundamentales económicos subyacentes. Estamos viviendo uno de esos periodos, lo que plantea la cuestión de las valoraciones.

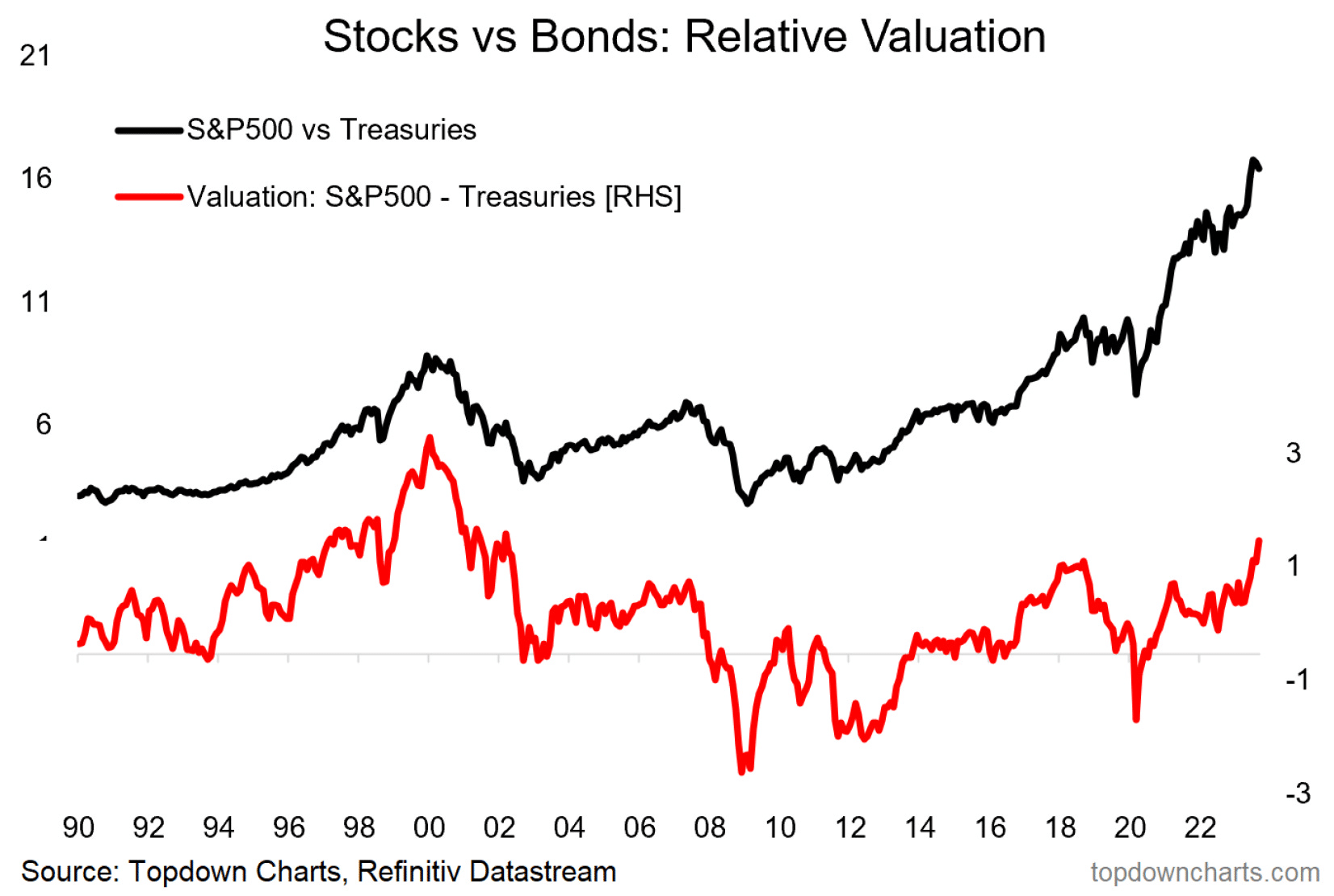

Al igual que las acciones pueden desvincularse de las realidades fundamentales subyacentes y sobrevalorarse o infravalorarse, lo mismo puede ocurrir con los bonos. Como señalamos la semana pasada, la posición corta récord de los bonos y la negociación algorítmica informatizada han elevado el rendimiento considerablemente por encima de lo que sugerirían los datos económicos y, en última instancia, las valoraciones de los bonos. Como señalaba recientemente Top Down Charts:

"Cuanto más elevado es el indicador, más caras son las acciones en relación con los bonos (y mayores son las probabilidades de que los bonos superen a las acciones a medio plazo). Como es de suponer, cuanto más bajo es, más baratas son las acciones frente a los bonos (y mayores son las probabilidades de que las acciones superen a los bonos. (Por ejemplo, se dieron lecturas bajas tanto en 2009 como en 2020).

Tal y como están las cosas ahora mismo, las acciones son caras frente a los bonos y frente a su propio historial. Por el contrario, los bonos parecen cada vez más baratos, además de serlo frente a las acciones.

Aunque las acciones han protagonizado una racha asombrosa frente a los bonos desde que registraran mínimos de 2020, no deberíamos esperar una repetición de esta rentabilidad en el futuro. Siempre se nos dice en las cláusulas de exención de responsabilidad de las inversiones que el rendimiento pasado no equivale al rendimiento futuro y, en este caso, éste es un sabio consejo. Junto con la creciente evidencia de que las acciones están caras y los bonos baratos, este consejo debería tenerse muy en cuenta", dice Callum Thomas, de Top Down Charts

En otras palabras, todo apunta a que los bonos superarán a las acciones en el futuro.

La inversión a contracorriente es difícil

Desde el punto de vista de la inversión a contracorriente, todo el mundo es tan bajista respecto a los bonos que es una señal alcista. El problema con la inversión a contracorriente es que es difícil de seguir y más difícil aún de ir en contra de la sabiduría aparentemente común. Como escribió una vez Howard Marks:

"Resistir —y por lo tanto lograr el éxito como inversor a contracorriente— no es fácil. Hay factores que se combinan para dificultarlo, como las tendencias naturales de rebaño y el perjuicio que supone no estar a la altura, sobre todo cuando el impulso invariablemente hace que las acciones procíclicas parezcan la opción correcta durante un tiempo".

Dada la naturaleza incierta del futuro y, por tanto, la dificultad de confiar en que su posición es la correcta —especialmente cuando los precios se confabulan en su contra—, es todo un reto ser un inversor a contracorriente solitario".

Sin embargo, como Dalbar señala más arriba, los fallos psicológicos de los inversores conducen continuamente a un rendimiento inferior a largo plazo.

Piénselo de este modo: si el objetivo de la inversión es comprar algo cuando está barato, esas oportunidades no existen en los mercados alcistas. Comprar algo de valor pero que esté realmente infravalorado SÓLO puede ocurrir cuando nadie quiere poseer un activo concreto. Hay un par de advertencias a esta afirmación. Como inversor, debe conocer el valor real del activo y estar dispuesto a mantenerlo el tiempo suficiente para que el mercado lo reconozca.

Para la mayoría de los inversores, invertir y estar dispuestos a "equivocarse" durante un periodo prolongado es difícil. Al final, las presiones psicológicas pesan más que las convicciones de los inversores. Ya sea por persecución de resultados, tendencia de rebaño o aversión a las pérdidas, al final los inversores abandonan sus posiciones antes de que se reconozca el valor.

Como dijo Howard Marks:

"En los buenos tiempos, el escepticismo significa reconocer las cosas que son demasiado buenas para ser verdad; eso es algo que todo el mundo sabe. Pero en los malos tiempos, requiere también percibir cuándo las cosas son demasiado malas para ser verdad. A la gente le cuesta hacerlo.

Las cosas que aterrorizan a otras personas probablemente también le aterrorizarán a usted, pero para tener éxito, un inversor tiene que ser un incondicional. Al fin y al cabo, la mayoría de las veces el mundo no se acaba, y si invertimos cuando todos los demás piensan que sí que se está acabando es probable conseguir gangas". - Howard Marks

Las valoraciones son siempre la clave para ganar la partida de la inversión a largo plazo.

Para nosotros, los bonos siguen siendo uno de los mejores valores.

¿Qué hay detrás de las grandes inversiones de los millonarios de Wall Street? ¡Descúbrelo GRATIS en este webinar!