- Los precios de las acciones han subido mucho en las últimas jornadas

- Parece que los inversores esperan que la Fed adopte una postura más moderada.

- Esta vez es diferente porque el problema no es el crecimiento, sino la inflación

Los mercados han subido recientemente desde sus mínimos, ya que algunos inversores parecen pensar que la inflación ha tocado techo y que la ralentización del crecimiento hará que la Fed dé un giro. Esa puede ser o no la interpretación correcta. Es demasiado pronto para tomar esa decisión.

Los cambios de política monetaria de la Fed aún no han demostrado haber tenido un impacto significativo en la inflación de Estados Unidos. Aunque las subidas de tipos de la Fed y la supresión de la política monetaria acomodaticia tardan en filtrarse en la economía, no ha habido señales de que la inflación se haya ralentizado materialmente. De hecho, no hay ningún cambio significativo que sugiera que la Fed está ganando la guerra.

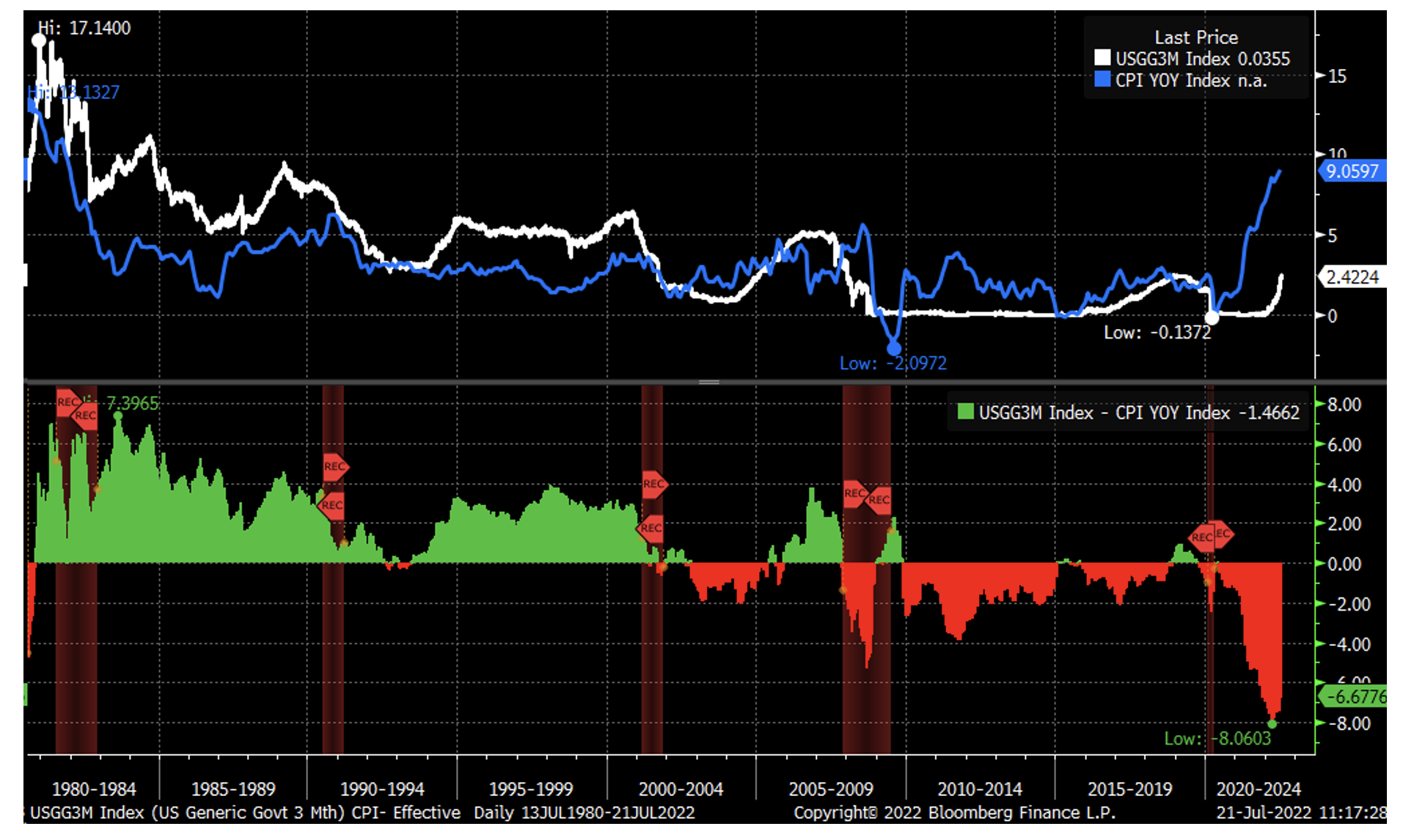

En este momento, los tipos de los bonos del Tesoro a tres meses se negocian con un descuento significativo con respecto al ritmo actual del índice de precios al consumo, un diferencial de casi el 6,5%. La única vez que ese diferencial fue más considerable fue en 1980, cuando el IPC alcanzó más de un 14% interanual, y el tipo de los bonos a tres meses se desplomó hasta alrededor del 6,75%. Históricamente, cuando la inflación descendía desde 1980 hasta principios de 2000, los tipos de las letras a tres meses se situaban sistemáticamente por encima de la inflación interanual. Aunque la tendencia de la inflación empieza a suavizarse, es demasiado pronto para decir que el giro de la Fed vaya a traducirse en un recorte de los tipos.

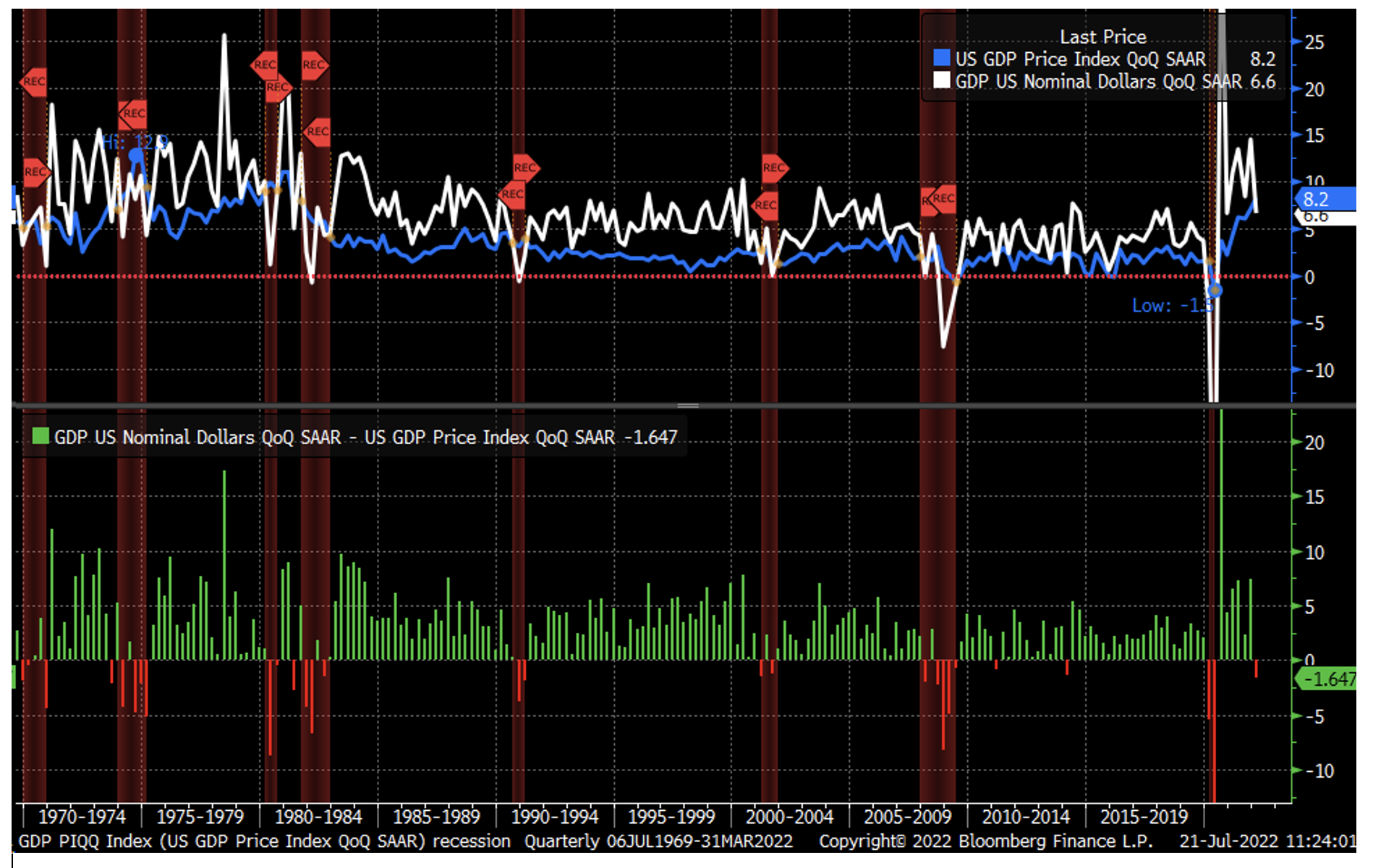

Pero los inversores han sido entrenados esta última década para asociar la ralentización del crecimiento, o el riesgo de recesión, a que la Fed pivotee hacia recortes de tipos y expansión cuantitativa. El problema esta vez no es el crecimiento, sino la inflación, que está asfixiando el crecimiento. El índice de precios del PIB fue superior a la tasa de crecimiento nominal del PIB en el primer trimestre, y hay muchas probabilidades de que vuelva a ocurrir lo mismo en el segundo trimestre. El crecimiento nominal del primer trimestre fue robusto, con una tasa anualizada desestacionalizada del 6,6%; el índice de precios del PIB fue del 8,2%, lo que hizo que la tasa de crecimiento real del PIB fuera negativa.

Las probabilidades de que el PIB real vuelva a ser negativo en el segundo trimestre parecen muy elevadas, sobre todo teniendo en cuenta que el IPC sobrepasó el 8% en el segundo trimestre y que la herramienta GDPNow de la Fed de Atlanta prevé un descenso del 1,6%. Esto implicaría que el crecimiento del PIB nominal fue probablemente superior al 6% en el segundo trimestre, lo que coincide básicamente con la tasa de crecimiento del PIB nominal del primer trimestre.

Incluso si el PIB real es negativo durante dos trimestres seguidos y la economía muestra signos de debilidad, la Reserva Federal podría no ser tan rápida a la hora de pivotar. En el pasado, esta fórmula de desaceleración del crecimiento ha desbaratado la postura de halcón de la Fed porque la inflación nunca fue el problema. Ahora es diferente, la inflación es el problema, y el crecimiento no es un problema todavía, en términos nominales.

Además, la última previsión del Cleveland Fed Inflation Nowcasting sugiere una tasa interanual del IPC del 8,9% para julio y prevé una tasa del IPC en el tercer trimestre de un 9,1% anualizado. Por lo tanto, aunque el ritmo de la inflación podría ralentizarse en algún momento, parece prematuro tratar de adelantarse a ello. La lectura del IPC a 12 meses de la Fed de Atlanta se sitúa actualmente en el 5,6% y tiende a subir considerablemente, y parece difícil calibrar dónde se encuentra ese pico.

Empezar a considerar que la Fed dejará de subir los tipos o incluso que empezará a recortarlos parece no sólo prematuro, sino extremadamente peligroso. Después de todo, muy pocos han sido capaces de proyectar la trayectoria de la inflación hasta este punto, lo que significa que tratar de elegir el punto en que tocará techo no es más que jugar a las adivinanzas.

Descargo de responsabilidad: Los gráficos se han utilizado con el permiso de Bloomberg Finance L.P. Este informe contiene comentarios independientes que deben utilizarse únicamente con fines informativos y formativos. Michael Kramer es miembro y representante de asesores de inversión de Mott Capital Management. No está afiliado a esta empresa y no forma parte de la junta de ninguna empresa relacionada que haya emitido estas acciones. Todas las opiniones y análisis presentados por Michael Kramer en este análisis o informe de mercado no son más que las opiniones de Michael Kramer. Los lectores no deberían interpretar ninguna opinión, punto de vista o predicción expresada por Michael Kramer como una solicitud o recomendación específica para comprar o vender un valor concreto o seguir una estrategia determinada. Los análisis de Michael Kramer se basan en información e investigaciones independientes que él considera fiables, pero ni Michael Kramer ni Mott Capital Management garantizan su exhaustividad o exactitud, y no deben considerarse como tales. Michael Kramer no tiene ninguna obligación de actualizar o corregir la información presentada en sus análisis. Las declaraciones, previsiones y opiniones de Kramer están sujetas a cambios sin previo aviso. El rendimiento pasado no es indicativo de resultados futuros. Ni Michael Kramer ni Mott Capital Management garantizan ningún resultado o beneficio específico. Debe ser consciente del riesgo real de pérdida al seguir cualquier estrategia o comentario de inversión presentado en este análisis. Las estrategias o inversiones comentadas pueden fluctuar en precio o valor. Las inversiones o estrategias mencionadas en este análisis pueden no ser adecuadas para usted. Este material no tiene en cuenta sus objetivos de inversión, situación financiera o necesidades particulares y no pretende ser una recomendación adecuada para usted. Usted debe tomar una decisión independiente respecto a las inversiones o estrategias de este análisis. Antes de actuar sobre la base de la información contenida en este análisis, debe plantearse si es adecuada para sus circunstancias y considerar cuidadosamente la posibilidad de solicitar asesoramiento a su propio asesor financiero o de inversiones para determinar la idoneidad de cualquier inversión.