Tu madre probablemente te inculcó valiosas lecciones de inversión que tal vez no hayas identificado. Conforme se acerca el Día de la Madre y el exuberante mercado alcista presente, este es un momento excelente para volver a visitar las lecciones de inversión que ella me enseñó.

En lo personal, cuando era niño, mi madre tenía un dicho o una respuesta para casi todo, como la mayoría de las madres. Cada respuesta a la pregunta "¿Por qué?" era respondida inmediatamente con la más intelectual de las respuestas:

“…porque lo digo yo”.

¡En serio! Mi madre era una fuente de conocimiento que me ha servido mucho a lo largo de los años, y no fue hasta una edad avanzada que me di cuenta de que, sin saberlo, me había enseñado valiosas lecciones de inversión para mantenerme a salvo. Entonces, al compartir sus secretos contigo, puede que esté violando algún ritual sagrado del conocimiento maternal, pero sentí que valía la pena correr el riesgo de compartir el conocimiento que me ha servido bien.

1) ¡No corras con objetos afilados!

No era difícil entender por qué no quería que corriera con tijeras por la casa: creo que lo hice al principio para verla entrar en pánico. Sin embargo, más tarde en la vida, cuando conseguí mi primer apartamento, corrí por todo el lugar con un par de tijeras, dejé la puerta principal abierta con el aire acondicionado encendido y encendí todas las luces de la casa. Esa rebelión se detuvo inmediatamente cuando recibí mi primera factura de electricidad.

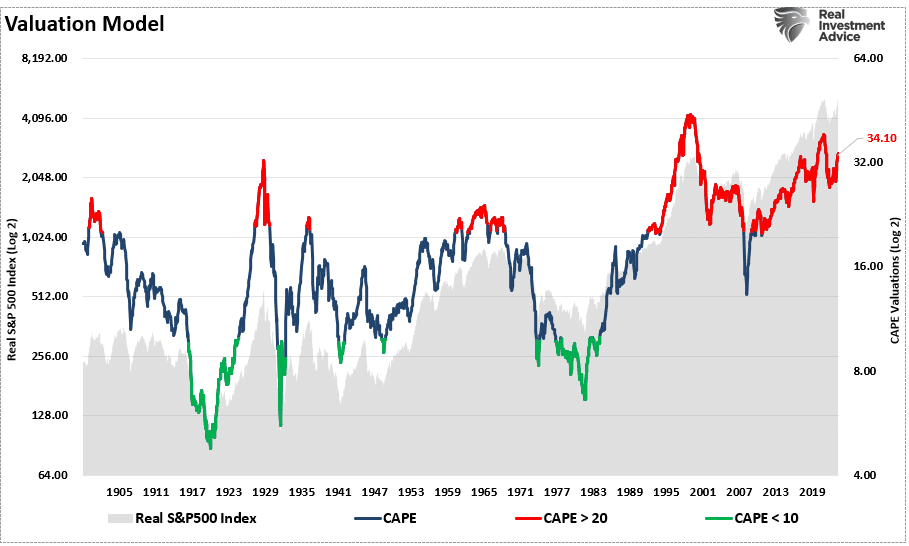

En algún momento a mediados de los 90, los mercados financieros se convirtieron en un casino a medida que la era de Internet encendió a toda una generación de jugadores del mercado de valores que se creían inversionistas. Hay una gran diferencia entre invertir y especular; conocer la diferencia es fundamental para el éxito general.

Una estrategia de inversión sólida combina objetivos definidos, un calendario de acumulación, análisis de asignación y, lo más importante, una estrategia de venta definida y un plan de gestión de riesgos.

La especulación no es más que apostar. Si estás comprando la última acción popular, persiguiendo acciones que ya han subido un 100% o más, o simplemente poniendo dinero en el mercado porque crees que "tienes que hacerlo", estás apostando.

Lo más importante que debes entender sobre el juego es que el éxito es una función de las probabilidades y posibilidades de ganar o perder en cada apuesta.

En el mercado de valores, los inversores continúan jugando con las posibilidades en lugar de las probabilidades. La trampa viene con el éxito inicial en las operaciones especulativas. El éxito genera confianza, y la confianza genera ignorancia. La mayoría de los operadores especulativos tienden a "hacerse explotar" debido al éxito inicial en sus hábitos de inversión especulativa.

Al invertir, recuerda que las probabilidades de realizar una operación perdedora aumentan con la frecuencia de las transacciones. Al igual que correr con unas tijeras, hazlo con suficiente frecuencia y, finalmente, podrías lastimarte.

2) Mira a ambos lados antes de cruzar la calle

Crecí en una ciudad pequeña, por lo que cruzar la calle no era tan peligroso como en la ciudad grande. Sin embargo, me jaló del cuello más de una vez cuando empecé a cruzar la calle corriendo, aparentemente ansioso por "descubrir qué hay al otro lado". Es esencial entender que el tráfico fluye en dos direcciones. Si solo miras en una dirección, tarde o temprano te atropellarán.

Muchas personas quieren clasificarse a sí mismas como un "toro" o un "oso". El inversor inteligente no elige un bando; analiza ambos lados para determinar cuál es el curso de acción más probable en el entorno del mercado actual.

El problema con la proclamación de ser un "toro" o un "oso" es que no estás analizando el otro lado del argumento y que te vuelves tan confiado en tu posición que tiendes a olvidar que "la luz al final del túnel podría ser un tren que se aproxima".

3) Usa siempre ropa interior limpia

Este era uno de mis dichos favoritos de mi madre porque siempre me preguntaba sobre su lógica. Siempre pensé que incluso si usaras ropa interior limpia antes de un accidente, es probable que te quedes sin ropa interior limpia después.

La lección de inversión es: "Solo estás equivocado si te quedas equivocado".

Sin embargo, ser un inversor inteligente significa estar siempre preparado en caso de un accidente. Eso significa simplemente tener un mecanismo para protegerte cuando te equivocas en una decisión de inversión.

Te darás cuenta de que dije "cuando te equivocas" en el párrafo anterior. Es probable que muchas de tus decisiones de inversión resulten equivocadas. Sin embargo, cortar esas decisiones equivocadas a tiempo y dejar que las decisiones correctas sigan funcionando te hará rentable a lo largo del tiempo.

Cualquier persona que te hable de todas las operaciones ganadoras que ha hecho en el mercado, o bien está mintiendo o aún no ha quebrado.

Una de las dos cosas será verdad, el 100% de las veces.

Comprender la relación riesgo-beneficio de cualquier inversión es el primer paso para la gestión de riesgos en tu cartera. Saber cómo mitigar el riesgo de pérdidas en tus inversiones es crucial para tu supervivencia a largo plazo en los mercados financieros.

4) Si todos saltaran del acantilado, ¿tú también lo harías?

Todo niño, en algún momento, ha intentado convencer a su madre para que le permita hacer algo a través de la "presión de grupo". Pensé que si ella no me dejaba hacer lo que quería, se doblegaría a la voluntad de las masas imaginarias. Ella nunca lo hizo.

La "presión de grupo" es uno de los mayores errores que los inversores cometen repetidamente. Perseguir las últimas "acciones de moda" o "modas de inversión" que ya están sobrevaloradas y suben por fervor especulativo siempre termina en desilusión.

Los inversores compran acciones que se han alejado significativamente de sus mínimos en los mercados financieros porque temen "perderse la oportunidad". Esto es especular, apostar, adivinar, esperar, rezar, cualquier cosa menos invertir. Generalmente, cuando los medios comienzan a presentar una inversión en particular, las personas ya se han perdido la mayor parte del movimiento. En ese punto, la probabilidad de una bajada comienza a superar la posibilidad de nuevas recompensas.

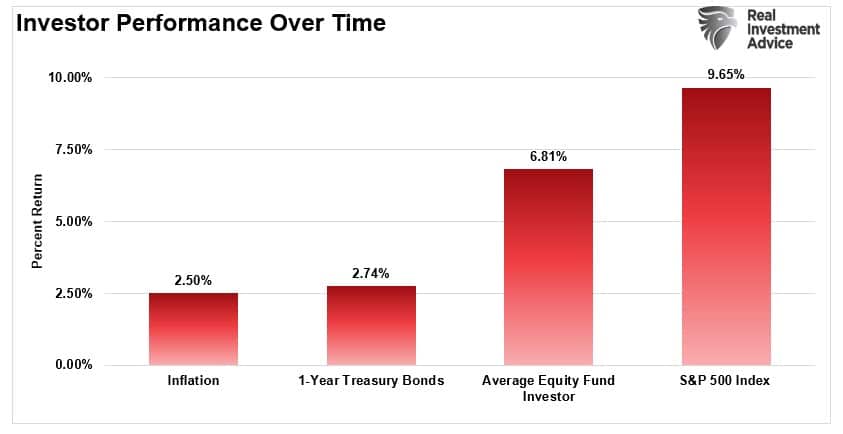

La lección de inversión es ser consciente de la "mentalidad de rebaño". Históricamente, los inversores tienden a correr en la misma dirección hasta que esa dirección flaquea. El "rebaño" entonces gira y corre en la dirección opuesta. Esto continúa en detrimento de los rendimientos de los inversores durante largos períodos.

Esto también es generalmente la razón por la cual los inversores terminan comprando caro y vendiendo barato. Para ser un inversor exitoso a largo plazo, debes comprender la "mentalidad de rebaño" y usarla a tu favor, saliendo del frente del rebaño antes de que te pisoteen.

Entonces, antes de perseguir una acción que ya ha subido un 100% o más, averigua hacia dónde se dirigirá el rebaño a continuación y "haz tus apuestas allí". Esto requiere disciplina, paciencia y mucho trabajo, pero a menudo serás recompensado por tus esfuerzos.

5) No hables con desconocidos

Este es un consejo bueno y sólido en todos los sentidos. Enciende la televisión, en cualquier momento del día o de la noche, y es el "Desfile de Malas Intenciones de los Desconocidos". No sé si soy solo yo o si los medios solo transmiten noticias que revelan las profundidades de la depravación humana. Aún así, a veces me pregunto si no nos corresponde una limpieza planetaria a través de la intervención divina.

Sin embargo, volviendo a las lecciones de inversión, obtener consejos sobre acciones de desconocidos es una forma segura de perder dinero en el mercado de valores. Tu tarea para invertir NO debe consistir en un régimen diario de CNBC, seguido de una dosis de consejos de tu tendero, culminando con el argumento de venta de un asesor financiero.

Para tener éxito a largo plazo, debes comprender los principios de inversión y los catalizadores para que esa inversión sea rentable. Recuerda, cuando inviertes en una empresa, compras una parte de ella y de su plan de negocios. Estás colocando tu dinero duramente ganado en la creencia de que las personas que administran la empresa tienen tus mejores intereses en mente. La esperanza es que operen de tal manera que hagan que tu inversión sea más valiosa para que eventualmente pueda venderse a otra persona con una ganancia.

Esto también incorpora la "Teoría del Tonto Mayor", que establece que siempre habrá alguien dispuesto a comprar una inversión a un precio cada vez más alto. La lección de inversión es que, al final, siempre alguien se queda "sosteniendo la bolsa". El truco es asegurarte de que no seas tú.

Además, debes tener en cuenta esto cuando recibas consejos del equipo de "Experto en Finanzas en un Minuto" de la televisión. Cuando un "experto" te habla de una empresa que deberías comprar, recuerda que él ya la posee y lo más probable es que sea él quien te venda sus acciones.

6) ¡O lo haces o te apartas!

Cuando era niño, odiaba hacer mis deberes, lo cual es irónico ya que ahora hago más tareas de las que jamás soñé en mi juventud. Como no diría que me gustaba hacer la tarea, los proyectos escolares rara vez se comenzaban hasta la noche anterior a la fecha de entrega. Era el rey de la procrastinación.

Mi mamá siempre estaba allí para ayudar, dándome una mano y un regaño lleno de consejos maternales, que generalmente consistían en muchos "porque te lo dije".

Curiosamente, muchos inversores tienden a observar acciones durante un período muy largo, sin actuar nunca en base a su análisis, sino observando ociosamente cómo su instinto resulta correcto y la acción sube de precio.

Entonces, el inversor siente que se perdió su punto de entrada y decide esperar, con la esperanza de que la acción vuelva a bajar una vez más para poder entrar. La acción sigue subiendo. El inversor sigue observando, cada vez más frustrado, hasta que finalmente cede ante su emoción y compra la inversión cerca del tope.

La lección de inversión es ser consciente de los peligros de la procrastinación. Tanto en el camino hacia arriba como hacia abajo, la procrastinación es el precursor de la presión emocional derivada de la pérdida de oportunidad o la destrucción del capital.

Sin embargo, si haces tu tarea y puedes construir un argumento para la compra, no lo postergues. Si pierdes la oportunidad para la entrada correcta a la posición, no la persigas. Déjala en paz y vuelve otro día cuando el bueno de Bob Barker te diga: "El Precio Justo".

7) No juegues con eso – Te quedarás ciego

Bueno, ¿necesito explicar esto? Lo único que sé con certeza es que hoy no estoy ciego. Lo que nunca sabré con seguridad es si ella se lo creía o si solo estaba destinado a asustarme muchísimo.

Sin embargo, bromas aparte, la lección de inversión es que, cuando inviertes en los mercados financieros, es muy fácil perder de vista tus intenciones iniciales. Dejarse atrapar por el bombo publicitario, ser absorbido por las emociones del miedo y la codicia, y, en general, sentirse confundido por la multitud de opciones disponibles puede hacer que pierda el enfoque.

Vuelve siempre al principio básico con el que comenzaste. Ese objetivo era convertir tu pequeña pila de dinero en una mucho más grande.

Juntando todo

Mi padre también me enseñó una lección fundamental de inversión: KISS: Mantenlo Simple, Estúpido (Keep It Simple Stupid).

Esta es una de las mejores lecciones de inversión que jamás recibirás. Demasiadas personas intentan burlar al mercado para obtener un pequeño aumento fraccionario en el rendimiento. Desafortunadamente, toman riesgos desproporcionados, lo que a menudo conduce a resultados negativos. Cuanto más simple sea la estrategia, mejores tienden a ser los rendimientos. ¿Por qué? Hay un mejor control sobre la cartera.

Diseñar una estrategia de cartera KISS te ayudará a asegurarte de no quedarte ciego al jugar continuamente con tu cartera y perder de vista cuáles eran tus objetivos originales en primer lugar.

- Define tus objetivos financieros: Jubilación, Universidad, Casa, etc.

- Establece un plazo para lograr tu objetivo.

- Determina cuánto dinero puedes destinar "realmente" a tu objetivo mensual.

- Calcula el rendimiento necesario para alcanzar tu objetivo en función de tu capital inicial, la cantidad de años que faltan para tu objetivo y tus contribuciones mensuales.

- Divide tu objetivo en hitos alcanzables. Estos hitos pueden ser trimestrales, semestrales o anuales y te ayudarán a garantizar que estás en camino de cumplir tu objetivo.

- Selecciona la combinación de activos adecuada que logre los resultados deseados sin asumir un riesgo excesivo que pueda provocar pérdidas más significativas de lo planificado.

- Desarrolla e implementa una estrategia específica para vender posiciones durante eventos aleatorios del mercado o caídas inesperadas del mercado.

- Si esto es más de lo que sabes hacer, contrata a un profesional que comprenda la gestión esencial de carteras y riesgos.

Hay mucho más en la gestión de tu cartera que solo los principios que aprendimos de nuestras madres. Sin embargo, este es un buen comienzo en la dirección correcta, y si no me crees, pregúntale a tu madre.

¡Felicidades! Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código MASTERPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡La oferta se acaba hoy! Solo haz clic aquí o selecciona una de las siguientes opciones para aplicar tu oferta: