Hoy vamos a fijarnos un poco más en los derivados de la inflación. Desde principios de 2022, justo después de la invasión rusa de Ucrania, los swaps del IPC de Estados Unidos a 10 años han descendido de alrededor del 3,15% a alrededor del 2,50% (ver gráfico, fuente Bloomberg).

Esto es, a primera vista, bastante singular, ya que la inflación media durante este tiempo ha subido del 4,76% en febrero de 2022 al 7,20% en febrero de 2023, y ahora ha bajado hasta el 6,98%. La inflación subyacente ha descendido aún más, en gran medida por el efecto de lastre del seguro de enfermedad, pero se mantiene en el 5,5%.

La inflación general se ha desplomado hasta el 4,9% interanual. Evidentemente, hay algunos efectos de base que harán bajar estas cifras, pero los swaps del IPC a 10 años al 2,50% siguen pareciendo bastante deportivos. Después de todo, se puede pagar fijo y recibir la inflación en función de los swaps de IPC (es decir, "comprar" el swap) y disfrutar de un carry positivo siempre que los periodos mensuales se mantengan constantemente por encima del 0,20% NSA, y seis de las últimas nueve veces lo han hecho.

Desgraciadamente, lo que también se obtiene al comprar el swap es un valor de mercado negativo a medida que disminuyen las expectativas a 10 años. Un vistazo superficial al mercado sugeriría que la Fed ha conseguido volver a meter el gato de las expectativas de inflación en la bolsa.

En 2018, la tasa de inflación acumulada a 10 años llegó a bajar hasta el 1,37% (de acuerdo, esto se midió justo antes de la crisis financiera mundial), e incluso hace unos años estaba en torno al 1,60%. Si la Reserva Federal está volviendo a meter al genio de la inflación en la lámpara (estoy trabajando en aumentar mi lista de metáforas), entonces, cielos, quizá haya más inconvenientes para los swaps de inflación.

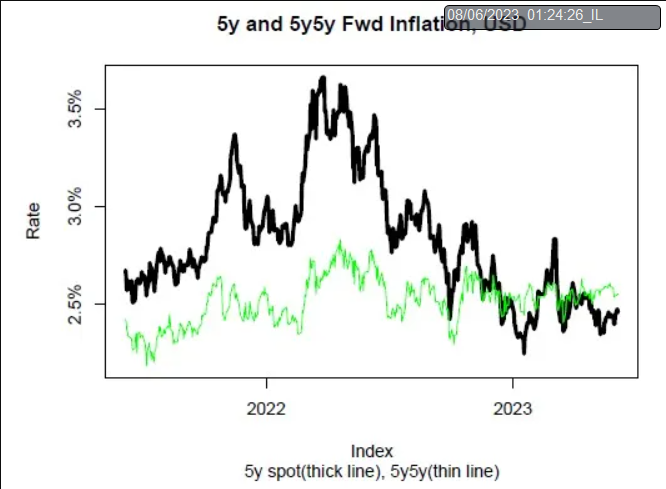

O quizá no. Observe el siguiente gráfico, que desglosa el swap del IPC a 10 años en un swap del IPC a 5 años y un swap a 5 años, empezando en 5 años. El primero es un swap del IPC a 5 años "al contado"; el segundo es un swap del IPC a 5 años "a plazo". El 5 años-5 años nos muestra los tipos que usted podría asegurar hoy, pagando fijo durante 5 años y recibiendo la inflación real realizada de junio de 2028 a junio de 2033.

Estos dos tipos tienen una relación

sqrt[(1+tasa a 5 años)(1+5años5años)] - 1 = tasa de IPC a 10 años

En otras palabras, puede pagar fijo y recibir inflación de una de estas dos maneras: puede pagar el tipo a 10 años y recibir inflación, o puede pagar el tipo a 5 años y recibir inflación durante 5 años, y simultáneamente bloquear el tipo en el que haría la misma operación dentro de 5 años.

Obsérvese que casi toda la mejora del tipo a 10 años desde principios de 2022 ha ocurrido en el tipo al contado a 5 años. Ahora bien, el tipo al contado es siempre más volátil que el tipo a plazo, porque la energía es muy volátil a corto plazo, pero tiene un efecto de reversión media a largo plazo. Por esta razón, los responsables de la política monetaria a menudo se obsesionan con el 5años5años, que se percibe como lo suficientemente largo para que la volatilidad de la energía se disipe[1]. Pero en este caso, casi toda la mejora de las cotizaciones de inflación proviene de la parte delantera de la curva. En otras palabras, si las expectativas de inflación estaban "desancladas" (al menos a juzgar por el mercado, que como sabemos es una pésima medida de las expectativas) en 2022, siguen estándolo 500 puntos básicos de ajuste después.

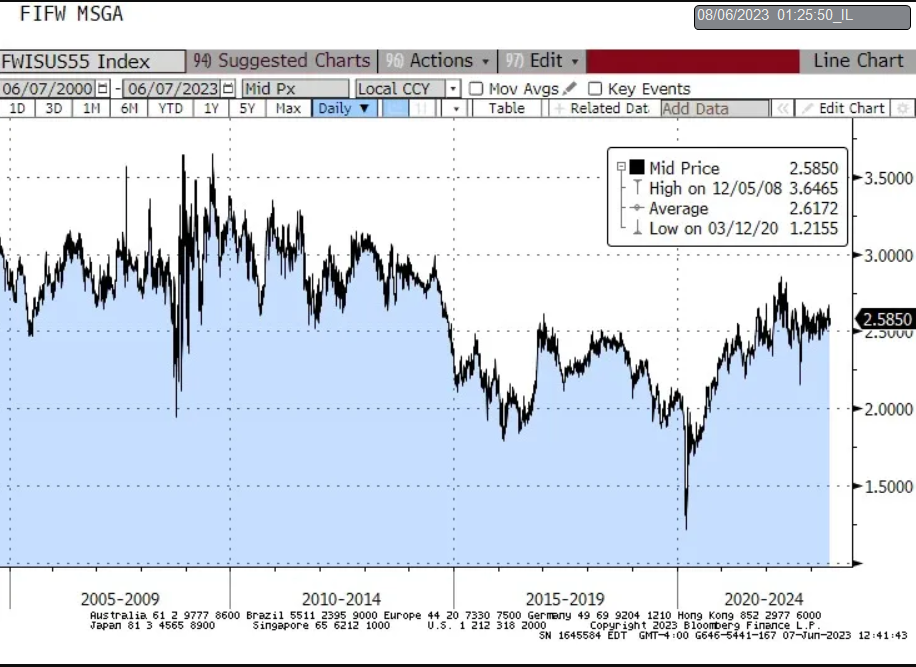

Dicho esto, es difícil preocuparse mucho por este supuesto desanclaje, porque si retrocedemos un poco más, es obvio que la valoración del mercado de la inflación a largo plazo sigue estando dañada desde mucho antes de COVID. El siguiente gráfico muestra el IPC a 5 años remontándose básicamente al comienzo del mercado de derivados de la inflación.

De 2003 a 2014, el IPC a 5 años nunca estuvo lejos del 2,75%-3,00%. Hubo incursiones ocasionales hasta el 2,5%, y ocasionales paseos hasta el 3,25%, pero aparte de la volatilidad en torno a la crisis financiera global, nunca varió lejos de eso. El nivel actual del 2,58% estaría en el extremo inferior del rango histórico anterior a 2015, y en el extremo superior del rango histórico desde 2015 hasta la actualidad.

Qué ocurrió a finales de 2014? Bueno, el dólar se disparó y los precios del petróleo se desplomaron de 100 a 50 en un corto período de tiempo. De alguna manera, esto provocó un cambio estructural en la forma de la curva de inflación.

Sea cual sea la razón, las cotizaciones de la inflación a largo plazo me parecen todavía muy bajas. Si la Fed alcanza un objetivo del 2% para el PCE, eso supone un 2,25% o así en el IPC y se pierden 33 puntos básicos frente al 2,58% a plazo. Si la Reserva Federal eleva el objetivo de inflación al 3%, como recomiendan algunos, la ventaja es de 67 puntos básicos[2]. Y si la Reserva Federal simplemente no cumple, la ventaja es aún mayor. La única forma de perder mucho es que caigamos en una deflación perniciosa que dure una década, y dado que todo lo que tiene que hacer la Reserva Federal es repetir el reciente experimento del dinero helicóptero inspirado en Bernanke para evitar la deflación, parece poco probable que esto ocurra.

Los mercados operan donde se despeja el riesgo, no en función del "valor razonable" o a las "expectativas del mercado". Lo que indica el nivel actual es que no hay suficientes personas que exijan protección contra la inflación. Si usted es una de esas personas que necesita protección contra la inflación, sigue siendo buen momento para conseguirla a un precio muy asequible.

***

[1] N.B. el nivel del 5y5y sigue estando positivamente correlacionado con el precio de la gasolina, lo cual es obviamente absurdo y otro ejemplo de error explotable en los mercados de inflación.

[2] (Pero escuchen mi último podcast, Ep. 67 ¿Objetivo de tres puntos? ¿O vamos a por dos? (por ciento), donde señalo que la Fed persigue actualmente un Objetivo de Inflación Media en el que el objetivo oficial no es muy importante).