Ha sido un año inusualmente duro para la inversión en bonos, pero hay indicios de que el mercado prevé que lo peor ha pasado. Si es cierto, el cambio a una postura de riesgo ofrece la oportunidad de obtener importantes beneficios en el futuro.

Como siempre que se trata de adivinar el futuro de los mercados, no hay forma de saber si una perspectiva optimista para los bonos es prematura. Pero para los inversionistas que estén dispuestos y sean capaces de tolerar el riesgo temporal -es decir, la posibilidad de sufrir pérdidas continuas- la reciente recuperación de los precios de los bonos sugiere que es oportuno apostar por que el mercado bajista de los mercados de renta fija puede estar terminando.

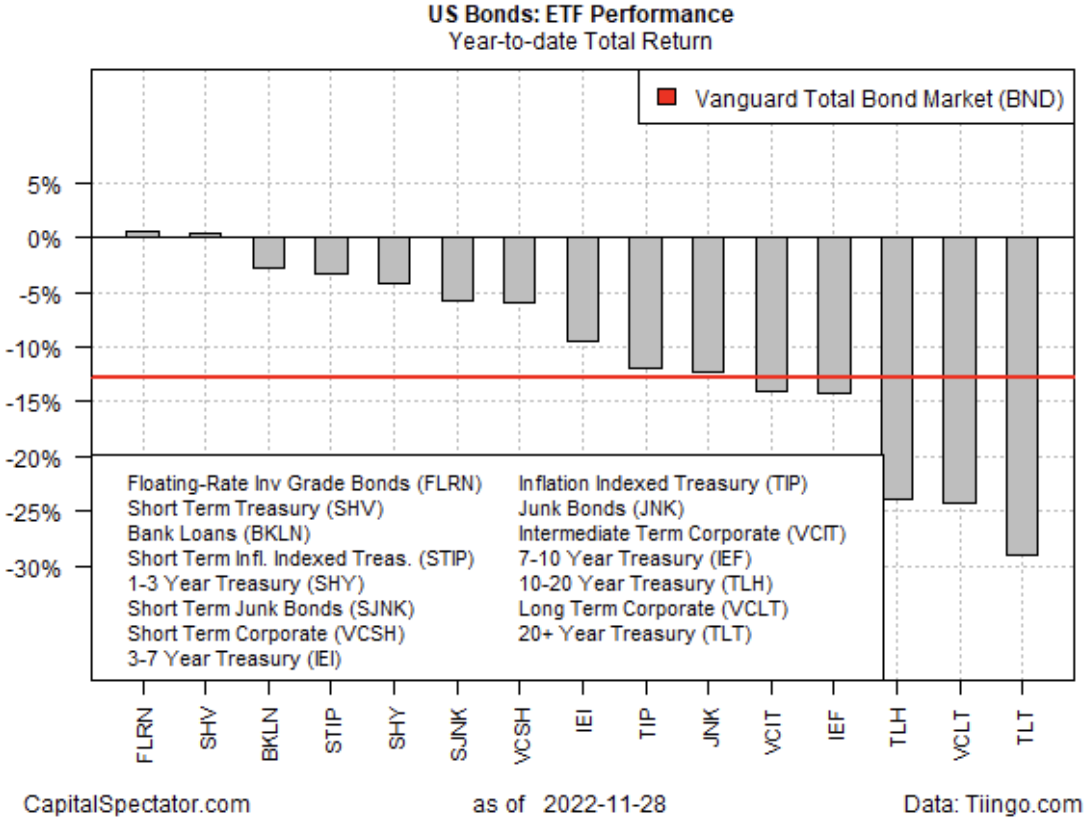

Lo que está claro es que las pérdidas de los bonos estadounidenses son inusualmente pronunciadas en lo que va de año, según un conjunto de indicadores de ETF. A excepción de los bonos del Tesoro a corto plazo (SHV) y los bonos de tipo flotante (FLRN), todos los principales segmentos de los mercados de renta fija estadounidenses están en números rojos, en algunos casos de forma dramática. El mayor perdedor en lo que va de 2022: los bonos del Tesoro a largo plazo a través del ETF de bonos del Tesoro a más de 20 años de iShares (TLT), que ha perdido un 29% este año, lo que supone más del doble de la caída del índice de referencia de los bonos estadounidenses, basado en el Vanguard Total Bond Market Index Fund (BND).

Sin embargo, noviembre ha traído alivio. El uso de BND como indicador del mercado de grado de inversión refleja un fuerte repunte durante el mes pasado.

Uno de los principales motores de la recuperación de los precios de los bonos (y la correspondiente disminución de los rendimientos) es la especulación de que la Reserva Federal está empezando a ralentizar el ritmo de las subidas de las tasas de interés, lo que a su vez implica que está próxima una pausa y quizás un cambio en la política de endurecimiento.

Gregory Faranello, jefe de operaciones y estrategia de tasas de interés en EE.UU. de AmeriVet Securities, afirma:

"La política de la Reserva Federal es dinámica y siguen dando señales de que van a subir. Pero el mercado opera como si se sintiera más cómodo con que la Fed llegue a un final".

Los futuros de los fondos de la Reserva Federal prevén una probabilidad de aproximadamente el 70% de que se produzca una subida de 50 puntos base en la próxima reunión del FOMC del 14 de diciembre. Si se cumple, será el primer cambio a la baja de los 75 puntos base que han prevalecido desde que la Fed lanzó la primera de una serie de subidas en marzo.

El rendimiento del Tesoro a dos años, posiblemente el vencimiento más sensible para las expectativas de tasas, se ha mantenido plano o a la baja en las últimas semanas, lo que proporciona otra pista para pensar que el tan esperado pivote de la Fed está cerca.

La curva de rendimientos invertida del Tesoro también inspira a algunos analistas a pensar positivamente en las perspectivas de la política de la Fed. La caída del diferencial de rendimiento a 2 años/10 años, por ejemplo, se ha desplomado hasta el nivel negativo más bajo en décadas, lo que se considera un pronóstico de que una recesión en EE.UU. está cerca.

La curva de rendimiento invertida refleja que "el mercado dice: Creo que la inflación va a bajar", dice Gene Tannuzzo, responsable global de renta fija de la firma de gestión de activos Columbia Threadneedle.

El riesgo es que la política de halcones de la Fed se prolongue y se caliente más de lo que esperan los optimistas del mercado de bonos. Es demasiado pronto para descartar esa posibilidad. De hecho, el presidente de la Fed de Nueva York, John Williams, dijo el lunes que, aunque hay un claro riesgo de recesión, también señaló que la lucha contra la inflación del banco central podría durar hasta 2024.

"Una demanda laboral más fuerte, una demanda más fuerte en la economía de lo que pensaba anteriormente, y luego una inflación subyacente algo más alta sugieren una trayectoria modestamente más alta para la política en relación con septiembre", dijo. "No es un cambio masivo, pero sí algo más alto".

Aunque la inflación de los consumidores para octubre sugiere que la reciente subida de la presión de los precios ha tocado techo, es probable que la Fed busque varios meses de confirmación.

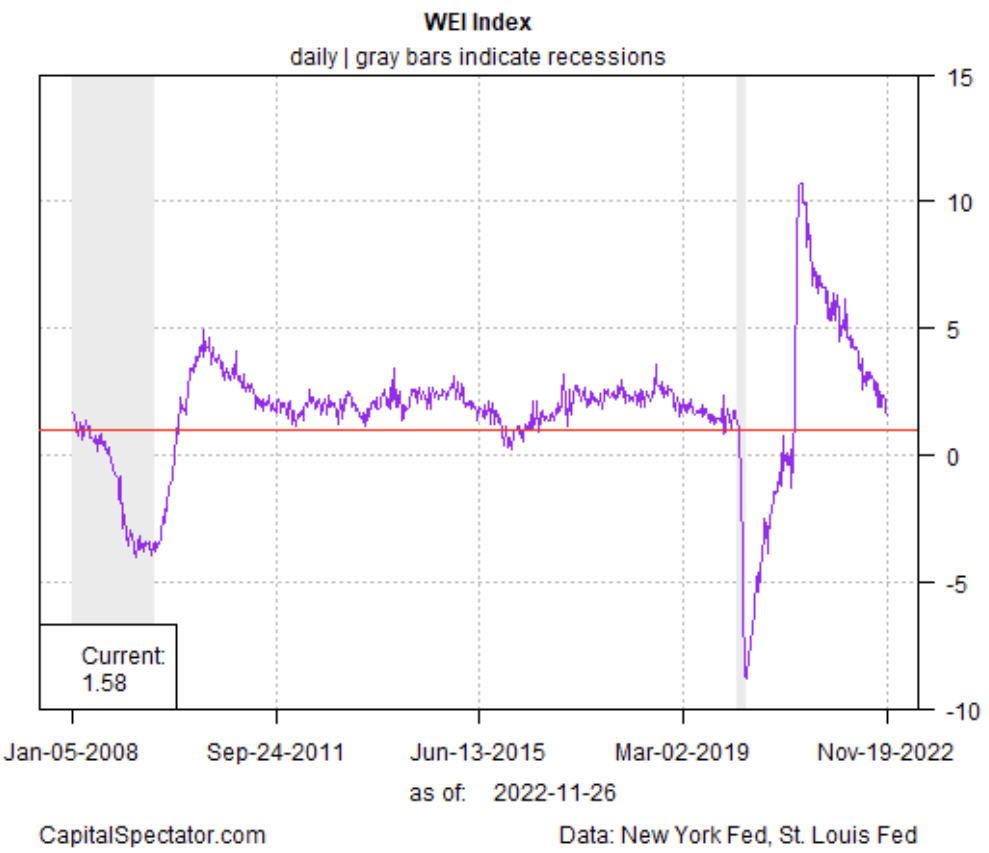

Mientras tanto, se acumulan las señales de desaceleración del crecimiento estadounidense. El Índice Económico Semanal (WEI) de la Fed de Nueva York cayó a un año y medio el 19 de noviembre. El WEI sigue estando por encima de un nivel que indica recesión, pero la caída en curso sugiere que las probabilidades de contracción están aumentando.

Esto deja a los operadores de bonos con la pregunta crítica: ¿Seguirá la Reserva Federal subiendo las tasas si el riesgo de recesión es cada vez mayor? Si la reciente subida del BND es una guía, más inversionistas se inclinan por responder "no".