- Los datos positivos sobre inflación, empleo y comercio minorista impulsaron al alza los mercados la semana pasada.

- La temporada de resultados del 2T concluye con los últimos reportes de empresas minoristas y tecnológicas, con el crecimiento del BPA del S&P 500® en el 10,9%.

- La temporada de resultados del 3T 2024 comenzará extraoficialmente el 11 de octubre con los reportes de los grandes bancos.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Los prometedores datos de inflación y ventas minoristas propiciaron una sólida semana para los mercados estadounidenses la semana pasada, en la que el S&P 500 encadenó siete días consecutivos de ganancias.

El martes por la mañana se publicó el informe de Índice de precios de producción, según el cual la inflación en el sector mayorista aumentó un 2,2% interanual en julio, una cifra muy inferior al 2,7% de junio.

El índice de precios al consumo se publicó el miércoles, mostrando un aumento interanual del 2,9% en julio, por debajo del 3% de junio y el nivel más bajo desde marzo de 2021. Con la inflación en la dirección correcta, la probabilidad de recortes de tipos en las próximas tres reuniones del FOMC ha aumentado al 100%, según la herramienta FedWatch de CME Group (NASDAQ:CME).

A pesar de estas cifras positivas sobre la inflación, persisten preguntas sobre si la Reserva Federal ha esperado demasiado para actuar. ¿Se avecina una recesión? ¿El debilitamiento del consumo y el enfriamiento del mercado laboral son señales de una desaceleración más amplia?

Estos temores se disiparon un poco el jueves, cuando se publicaron las ventas minoristas de julio y las solicitudes semanales de subsidio de desempleo. Las ventas al por menor aumentaron un 1% el mes pasado, muy por encima de la previsión del Dow Jones de un repunte del 0,3%. Las solicitudes de subsidio de desempleo volvieron a caer la semana pasada, hasta 227.000, el segundo descenso semanal consecutivo tras registrar dos aumentos por encima de la marca de 245.000 en julio.

En cuanto a los resultados, tanto Home Depot (NYSE:HD) como Walmart (NYSE:WMT) feuron los primeros en presentar resultados entre el sector minorista, con diversas observaciones sobre el comportamiento del consumidor estadounidense.

Aunque HD superó las expectativas de beneficios y ventas, redujo las previsiones de ventas en tiendas comparables para el año, diciendo que la cifra caería entre un 3% y un 4%, frente a la previsión anterior de un descenso del 1%. El minorista de mejoras para el hogar dijo que los propietarios de viviendas están posponiendo proyectos a medida que comienzan a sentir incertidumbre sobre la economía.

Por el contrario, Walmart señaló que el consumidor sigue intacto. El minorista de descuentos elevó sus previsiones para el ejercicio fiscal 2025, con un aumento de las ventas del 3,75% al 4,75%, frente a la previsión anterior del 3% al 4%. Las expectativas de beneficio por acción también se han ajustado a 2,35 - 2,43 dólares, frente a la previsión inicial para todo el año de 2,23 - 2,37 dólares. Doug McMillon, CEO, afirmó públicamente que “hasta el momento no hemos visto que los consumidores hayan perdido demasiado poder adquisitivo”.

Y el director financiero John David Rainey señaló la consistencia en las ventas de mes a mes, pero matizó diciendo:

Aunque no hemos notado un deterioro adicional en la salud de nuestros clientes, los datos económicos existentes y la situación global sugieren que es prudente mantener la cautela en nuestros planes de futuro. También mencionó en una entrevista con CNBC que la temporada posvacacional "ha comenzado bastante bien".

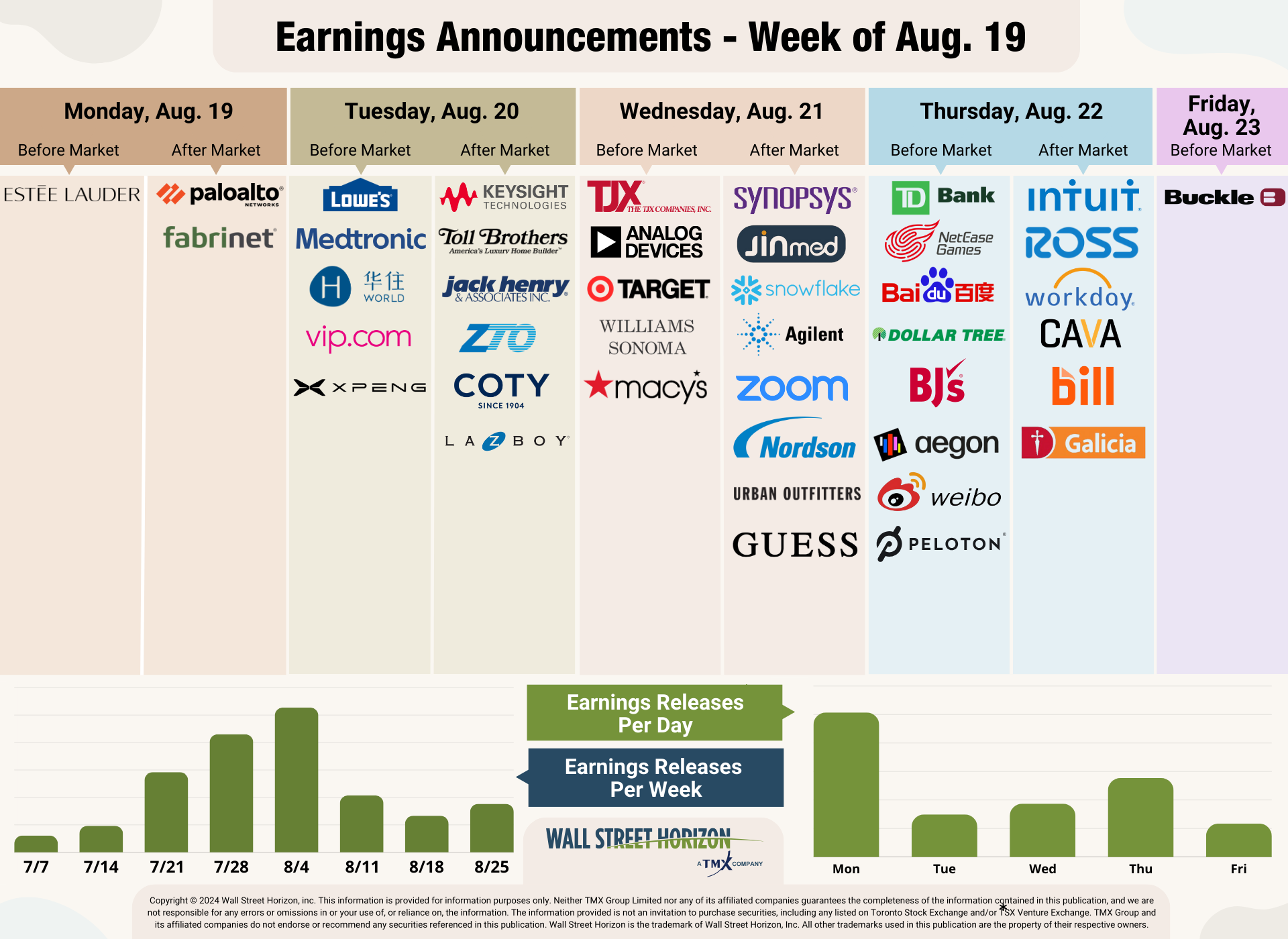

Respecto a la temporada de compras de la vuelta al cole, esta semana tendremos informes de muchos de los minoristas que esperan acaparar cuota de mercado a medida que los estudiantes se abastezcan para el otoño. Entre ellos figuran Target (NYSE:TGT), Macy's (NYSE:M), TJX Companies (NYSE:TJX), Urban Outfitters (NASDAQ:URBN) y Ross Stores (NASDAQ:ROST).

La Federación Nacional de Minoristas publicó a principios de julio los resultados de su informe anual sobre el gasto de temporada, que reveló una ligera disminución en el gasto previsto por hogar, que será de 875 dólares frente al récord de 890 dólares del año pasado.

Con esto, la temporada de resultados del segundo trimestre de 2024 llegará a su fin.

Hasta ahora, el 93% de las empresas del S&P 500 han presentado sus resultados del 2T, con una tasa de crecimiento del BPA combinado del 10,9%, según FactSet (NYSE:FDS), frente al 10,8% de la semana pasada. De las empresas que han informado, el 79% ha superado las estimaciones de beneficios de los analistas, mientras que solo el 60% ha superado las expectativas de ingresos.

El comercio minorista y la tecnología empresarial cierran la temporada del segundo trimestre

Fuente: Wall Street Horizon

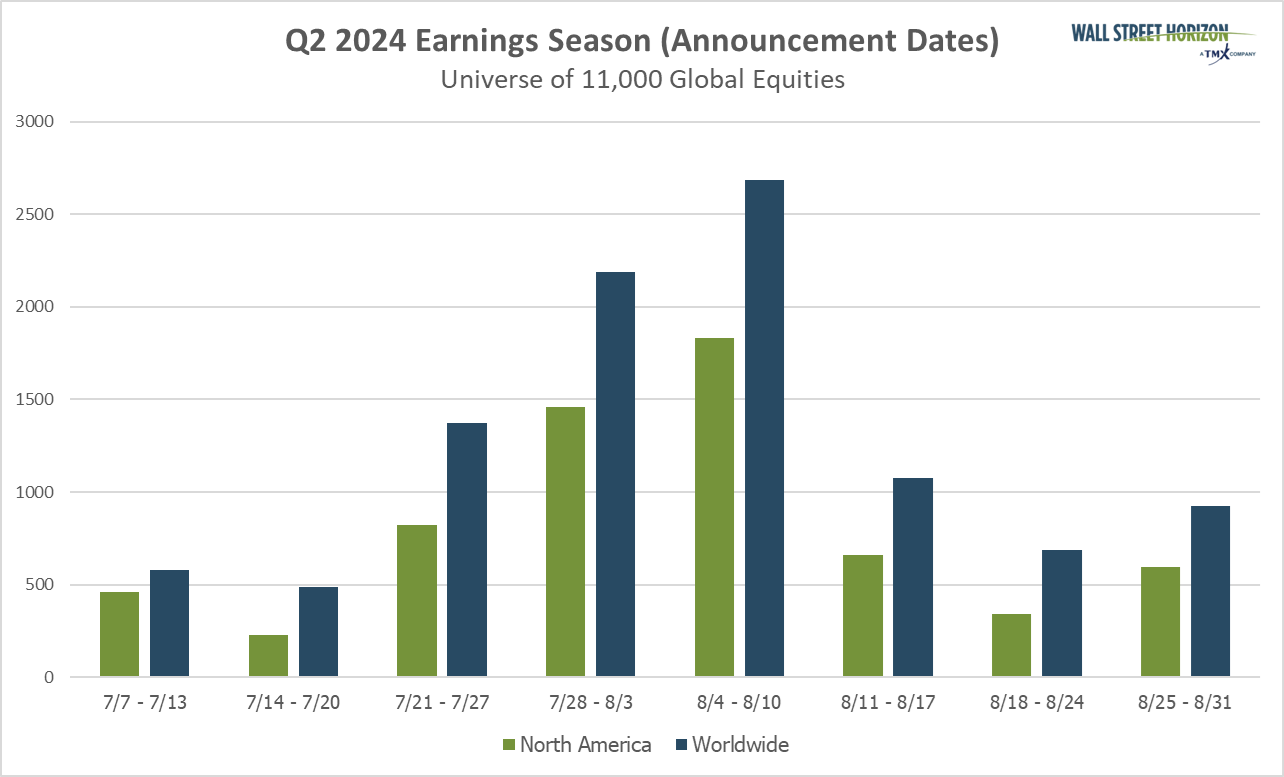

Ronda de resultados del segundo trimestre

Esta semana se espera que 849 empresas presenten sus resultados del segundo trimestre. Hasta ahora, el 74% de las 11,000 empresas del mercado lo han hecho.

La temporada de resultados del 3T 2024 comienza el 11 de octubre, cuando JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) y Citigroup (NYSE:C) presenten sus resultados.

Fuente: Wall Street Horizon