-

Moderna (BMV:MRNA) presentó los resultados del primer trimestre el 4 de mayo, superando las expectativas de beneficios en más de un 60%.

-

Las acciones están un 72% por debajo del precio de cierre máximo en 12 meses, alcanzado el 9 de agosto

-

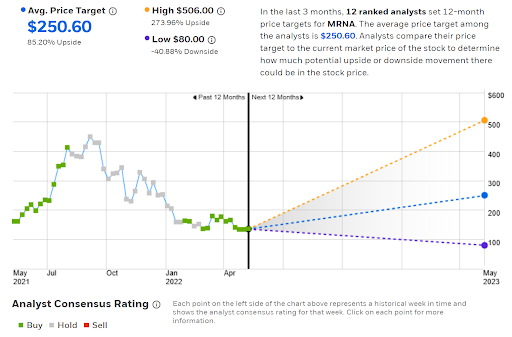

La valoración del consenso es alcista, con un objetivo de precio a 12 meses entre el 70% y el 85% por encima del precio actual de la acción

-

La perspectiva implícita del mercado es bajista, con una alta volatilidad

-

Para obtener herramientas, datos y contenidos que le ayuden a tomar mejores decisiones de inversión, pruebe InvestingPro+.

Las acciones de Moderna (NASDAQ:MRNA) subieron espectacularmente durante la pandemia, gracias al rápido desarrollo, prueba y empleo de su vacuna COVID. Se disparó desde los 158.55 dólares del 10 de mayo de 2021 hasta cerrar en un máximo histórico de 484.87 dólares el 9 de agosto de 2021. Hoy, las acciones están ligeramente por debajo de su valor de hace 12 meses y están un 72% por debajo del cierre máximo de 12 meses de agosto.

(Fuente: Investing.com)

Los beneficios de la empresa han aumentado enormemente gracias a las ventas de su vacuna COVID. Los beneficios trimestrales antes de la pandemia eran de unos -0.40 dólares por acción. El beneficio trimestral por acción saltó a 2.84 dólares para el primer trimestre de 2021 y alcanzó los 11.30 dólares para el cuarto trimestre de 2021. La pregunta obvia es con qué rapidez podrá la empresa sacar nuevos productos al mercado a medida que la demanda de vacunas COVID disminuya. Las futuras ganancias de la vacuna contra el COVID también son difíciles de predecir a medida que surgen variantes. También se plantea la cuestión de la frecuencia con la que la gente necesitará refuerzos.

(Fuente: E-Trade)

La opinión predominante es que las vacunas de ARN mensajero, también conocidas como vacunas de ARNm, tienen un enorme potencial. Y las vacunas COVID desarrolladas por Moderna y Pfizer (NYSE:PFE) fueron las primeras aprobadas para su uso en humanos. MRNA tiene previsto iniciar los ensayos de fase 3 de una vacuna contra la gripe en el segundo trimestre de 2022, junto con los ensayos de fase 3 de una vacuna contra el virus respiratorio sincitial, conocido como VRS, que comenzaron en febrero. La empresa también está investigando docenas de aplicaciones adicionales del ARNm.

Desde el punto de vista de la inversión, el reto estriba en realizar estimaciones significativas de los beneficios futuros en relación con los riesgos. La velocidad de desarrollo y el posterior éxito de la vacuna COVID no tienen precedentes, ya que se trata de una combinación de avances científicos con una emergencia de salud pública. Proyectar el futuro es muy difícil. No tengo experiencia en biotecnología ni en productos farmacéuticos. Por ello, me baso en la experiencia de otros para estimar las perspectivas de MRNA. En concreto, me fijo en dos formas de perspectivas de consenso. La primera es la conocida calificación de consenso de Wall Street y el objetivo de precio. La segunda es la perspectiva implícita del mercado, que representa la opinión consensuada del mercado de opciones.

Para los lectores que no estén familiarizados con las perspectivas implícitas del mercado, es necesaria una breve explicación. El precio de una opción sobre una acción refleja la estimación del mercado de la probabilidad de que el precio de la acción suba por encima (opción de compra) o caiga por debajo (opción de venta) de un nivel específico (el precio de ejercicio de la opción) entre el momento actual y el momento en que expira la opción. Analizando los precios de las opciones de compra y de venta en un rango de precios de ejercicio, todos con la misma fecha de vencimiento, es posible calcular una previsión de precios probable que concilie los precios de las opciones. Esta es la perspectiva implícita del mercado.

Escribí sobre MRNA el 5 de abril de 2021 y el 15 de febrero de 2022. En abril de 2021, cuando MRNA cotizaba a unos 132 dólares, la calificación de consenso de Wall Street era alcista, con un objetivo de precio de consenso a 12 meses que estaba aproximadamente un 25% por encima del precio de la acción en ese momento. En cambio, las perspectivas implícitas del mercado eran significativamente bajistas, con una volatilidad esperada del 63% (anualizada). Teniendo en cuenta el consenso alcista de Wall Street y las perspectivas bajistas implícitas en el mercado, me comprometí con una calificación neutral. Posteriormente, las acciones se dispararon hasta casi 485 dólares a mediados de agosto, antes de descender hasta el nivel actual de unos 135 dólares.

Cuando analicé MRNA el 15 de febrero, antes de la publicación de los resultados del cuarto trimestre de 2021 y con las acciones cotizando en torno a los 133 dólares, la calificación de consenso de Wall Street era de neutral a alcista y el objetivo de precio de consenso a 12 meses estaba entre un 80% y un 90% por encima del precio de la acción. Sin embargo, las perspectivas implícitas del mercado seguían siendo sustancialmente bajistas, por lo que mantuve mi calificación neutral.

Desde mi publicación de febrero, MRNA ha presentado los resultados del cuarto trimestre de 2021 y del primer trimestre de 2022. Los beneficios alcanzaron máximos históricos en ambos trimestres, superando las expectativas en más de un 60% en el primer trimestre. A la luz de la reciente publicación de los resultados, estoy revisando mi calificación de MRNA. He calculado las perspectivas implícitas del mercado hasta finales de 2022 para compararlas con las perspectivas de consenso de Wall Street, como en mis análisis anteriores.

Perspectivas del consenso de Wall Street para MRNA

E-Trade calcula las perspectivas de consenso de Wall Street para MRNA combinando las calificaciones y los objetivos de precios de 12 analistas clasificados que han publicado sus opiniones en los últimos tres meses. La calificación de consenso es alcista y el objetivo de precio de consenso a 12 meses está un 85% por encima del precio actual de la acción.

Una señal de alarma importante es la gran dispersión entre los objetivos de precios individuales. El objetivo de precio más alto a 12 meses es más de cinco veces el más bajo. La investigación ha demostrado que el objetivo de precio de consenso está realmente correlacionado de forma negativa con los rendimientos posteriores cuando la dispersión es alta. En otras palabras, el alto objetivo de precio de consenso combinado con la alta dispersión es un indicador bajista.

El objetivo de precio de 80 dólares (de SVB Securities), el más bajo del grupo, es un valor atípico, mientras que los tres siguientes objetivos de precio más bajos son 155 dólares (de Deutsche Bank), 170 dólares (de Jefferies) y 180 dólares (de Bank of America Securities). El precio objetivo más alto, 506 dólares (de Brookline Capital Markets), está muy por encima del segundo más alto, 397 dólares (de Goldman Sachs), pero no es obviamente un valor atípico. Como regla general, descarto sustancialmente la utilidad del objetivo de precio de consenso cuando el objetivo individual más alto es más del doble del más bajo. Incluso descartando el más alto y el más bajo como posibles valores atípicos, la diferencia entre el segundo más alto y el segundo más bajo es de 2.5 veces (155 dólares frente a 397 dólares).

(Fuente: E-Trade)

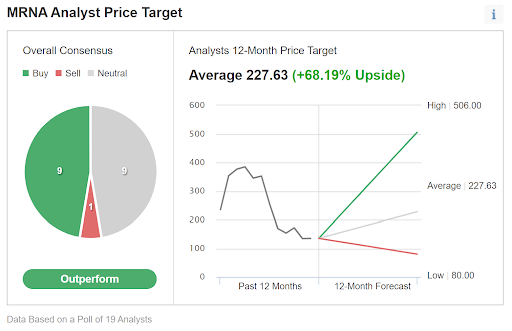

Investing.com calcula las perspectivas del consenso de Wall Street utilizando las calificaciones y los objetivos de precios de 19 analistas. Los resultados coinciden en general con los de E-Trade, con una calificación de consenso alcista y una gran dispersión entre los objetivos de precios individuales. El objetivo de precio de consenso a 12 meses está un 68% por encima del precio actual de la acción (frente al 85% del consenso de E-Trade), pero esta diferencia es relativamente poco significativa dada la gran dispersión entre los objetivos de precio individuales de los analistas.

(Fuente: Investing.com)

Las perspectivas del consenso de Wall Street apoyan la conclusión de que hay muy pocas cosas en las que se esté de acuerdo con las perspectivas de MRNA. El precio objetivo de consenso simplemente no tiene mucho sentido, excepto quizás como indicador bajista, dada la enorme diferencia en los objetivos de precio individuales. Esta es una característica persistente de los objetivos de precios de los analistas para MRNA.

Perspectivas implícitas del mercado para MRNA

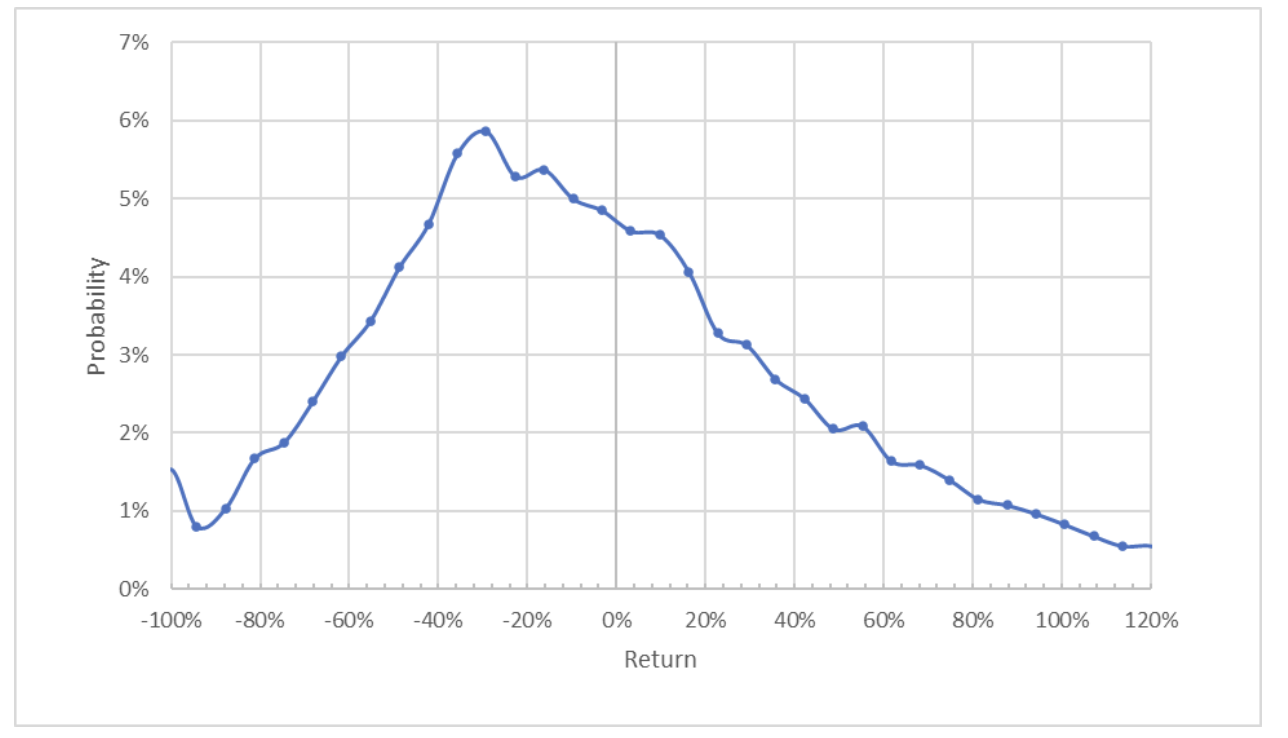

He calculado las perspectivas implícitas en el mercado para MRNA para el periodo de 8.4 meses desde ahora hasta el 20 de enero de 2023, utilizando los precios de las opciones que vencen en esta fecha. Seleccioné esta fecha específica de vencimiento de la opción para proporcionar una visión hasta el final del año y porque las opciones de enero tienden a estar entre las más operadas. Además, analicé las opciones de enero de 2023 en mi último análisis, en febrero, por lo que resulta interesante observar los cambios en las perspectivas hasta esta fecha.

La presentación estándar de las perspectivas implícitas en el mercado es una distribución de probabilidad de la rentabilidad del precio, con la probabilidad en el eje vertical y la rentabilidad en el horizontal.

(Fuente: Cálculos del autor; cotizaciones de opciones de E-Trade)

Al igual que en mi análisis anterior, las perspectivas hasta enero de 2023 se inclinan significativamente a favor de los rendimientos negativos. La probabilidad máxima corresponde a un rendimiento del precio del -29% durante este periodo de 8.4 meses. Se trata de una perspectiva bajista. La volatilidad esperada calculada a partir de esta distribución es del 72% (anualizada), ligeramente superior a la de febrero. Este cambio se debe probablemente al aumento de la volatilidad del mercado.

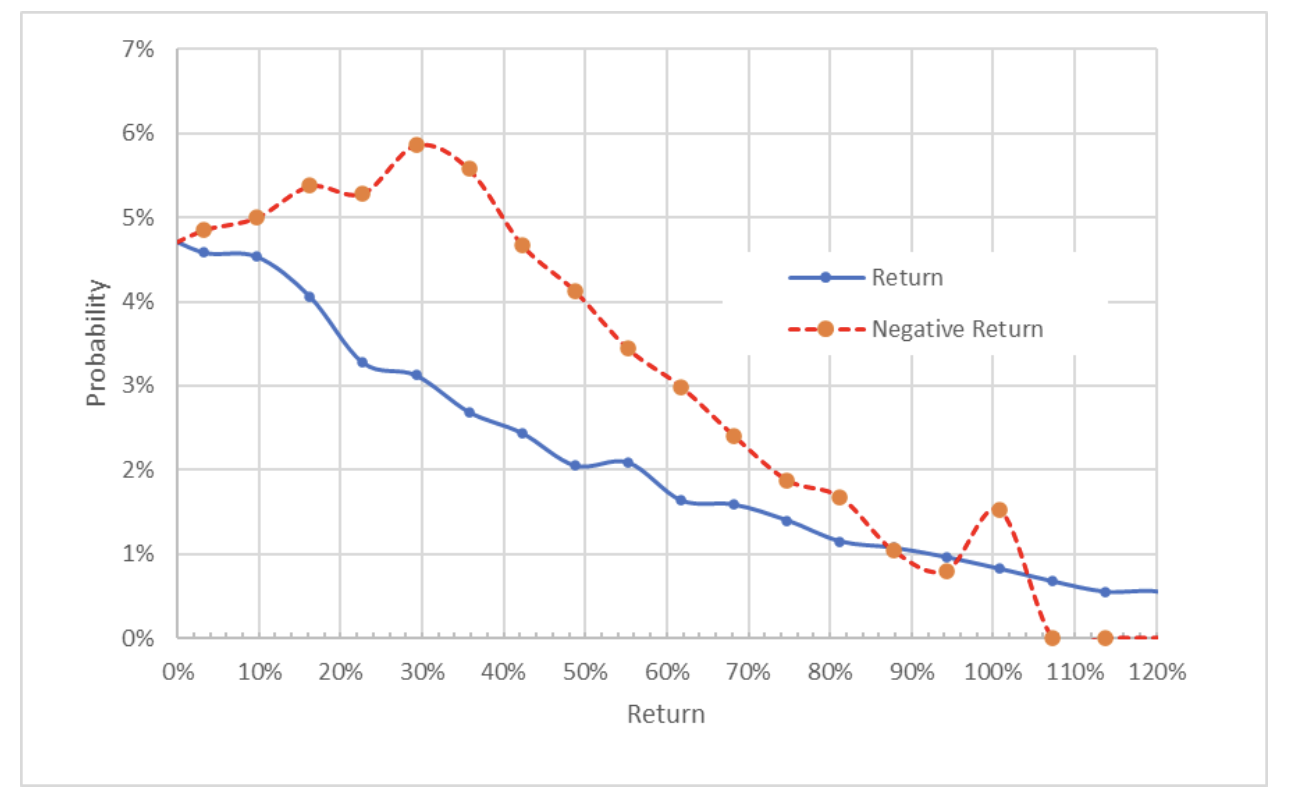

Para facilitar la comparación directa de las probabilidades de rendimientos positivos y negativos, he girado el lado de los rendimientos negativos de la distribución en torno al eje vertical (véase el gráfico siguiente).

(Fuente: Cálculos del autor; cotizaciones de opciones de E-Trade)

Las probabilidades de rendimientos negativos son notablemente superiores a las probabilidades de rendimientos positivos del mismo tamaño, en una amplia gama de resultados más probables (la línea roja discontinua está muy por encima de la línea azul sólida en los dos tercios izquierdos del gráfico anterior). El gráfico de arriba es cualitativamente similar a las perspectivas que utilizan las opciones de enero de 2023 de febrero.

Las perspectivas implícitas del mercado hasta principios de 2023 son bajistas, con una alta volatilidad. No es sustancialmente diferente de la perspectiva hasta principios de 2023 que calculé antes de los dos últimos informes de beneficios trimestrales.

Resumen

Moderna ha demostrado a lo grande el potencial de las terapias con ARN mensajero, pero la empresa sólo tiene un producto en el mercado, la vacuna COVID. Si bien la empresa cuenta con una importante cartera de productos en desarrollo y hay motivos para mostrarse muy entusiasmada con el futuro, la estimación de la trayectoria de la empresa en los próximos años está plagada de incertidumbre. Si bien es habitual que las empresas farmacéuticas se enfrenten a ensayos de fármacos decisivos, MRNA aún tiene que demostrar su capacidad para sacar al mercado una cartera diversa de productos. Las perspectivas de consenso de Wall Street son alcistas, pero hay una gran dispersión en las perspectivas individuales de los analistas que dan poco sentido al consenso. El alto rendimiento implícito del objetivo de precio de consenso, junto con la gran diferencia en los objetivos de precio individuales, tiende a ser un indicador bajista. Las perspectivas implícitas del mercado hasta principios de 2023 siguen siendo bajistas, con una gran volatilidad. Incluso con las interesantes perspectivas de la terapéutica del ARN mensajero y el impresionante historial de la vacuna COVID, como se refleja en los últimos resultados, las perspectivas de la empresa son increíblemente difíciles de predecir. Mantengo una calificación global neutral sobre MRNA.

¿Está interesado en encontrar su próxima gran idea? InvestingPro+ le ofrece la posibilidad de examinar más de 135,000 valores para encontrar los de más rápido crecimiento o los más infravalorados del mundo, con datos, herramientas y conocimientos profesionales.