La próxima semana en el mercado bursátil se presenta agitada, ya que Jay Powell (el jefe de la Reserva Federal) tiene previsto prestar declaración ante la Cámara de Representantes y el Senado el miércoles y el jueves. Es poco probable que Powell se desvíe de sus declaraciones del miércoles pasado. Aun así, cabe destacar que el mercado de renta variable sigue mostrándose escéptico cuando Powell indica que las tasas están a punto de subir. Esto puede empujar a Powell a enfatizar la previsión de más subidas de tasas este mismo año.

Esta situación supone un riesgo considerable para los precios de la renta variable, especialmente ahora que ya hemos superado la OPEX de junio. En consecuencia, se espera que disminuyan los flujos de cobertura que apuntalan las acciones. Esto coincide con un periodo en el que las acciones están sobrecompradas a nivel de índice, lo que va a poner a prueba la determinación de los inversionistas alcistas a medida que los flujos empiecen a cambiar y los mercados parezcan estirados.

En las últimas semanas, he venido comentando la narrativa que prevé varios retos que se ciernen sobre el mercado este verano. Estos obstáculos incluyen la probabilidad de que la Fed siga subiendo las tasas, la disminución de los flujos de cobertura y la reposición de la Cuenta General del Tesoro (TGA, por sus siglas en inglés), todo ello mientras las acciones alcanzan estados de sobrecompra y sobrevaloración. El S&P 500 ha escalado más que mis proyecciones iniciales, pero la narrativa y el riesgo asociado siguen siendo consistentes. Además, podría argumentarse que existe un riesgo creciente de resurgimiento de la inflación durante la segunda mitad del año.

El S&P 500 cotiza por encima de su banda superior de Bollinger, con el RSI por encima de 70 puntos. Esto no implica necesariamente que las acciones deban bajar, pero indica que podría estar justificada una fase de consolidación. Esto podría manifestarse en una caída de las acciones o en un comercio lateral hasta que disminuyan los niveles de sobrecompra.

Lo mismo ocurre con el Nasdaq 100.

El quid de la cuestión es qué está impulsando el mercado. Especulo que hay un par de factores en juego, siendo el más significativo el aplastamiento de la volatilidad que hemos observado cuando el VIX cae por debajo de 15 puntos. Otro factor podría ser la nueva convicción en un escenario de aterrizaje suave, en el que la economía logre esquivar una recesión y el crecimiento de los beneficios se mantenga relativamente indemne.

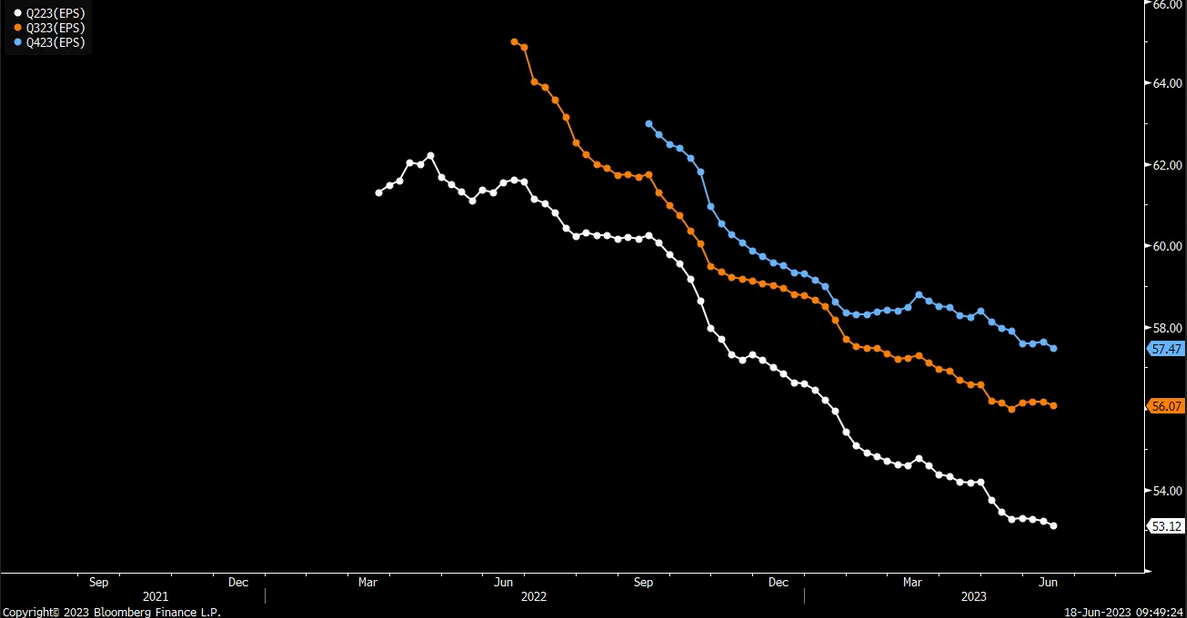

Este escenario es plausible, pero hasta ahora no hemos observado un aumento sustancial o tangible de las estimaciones de beneficios para los tres próximos trimestres. La tendencia de los beneficios ha sido a la baja en las últimas semanas. No obstante, es posible que los beneficios superen las predicciones pesimistas cuando las empresas empiecen a revelar sus resultados dentro de unas semanas.

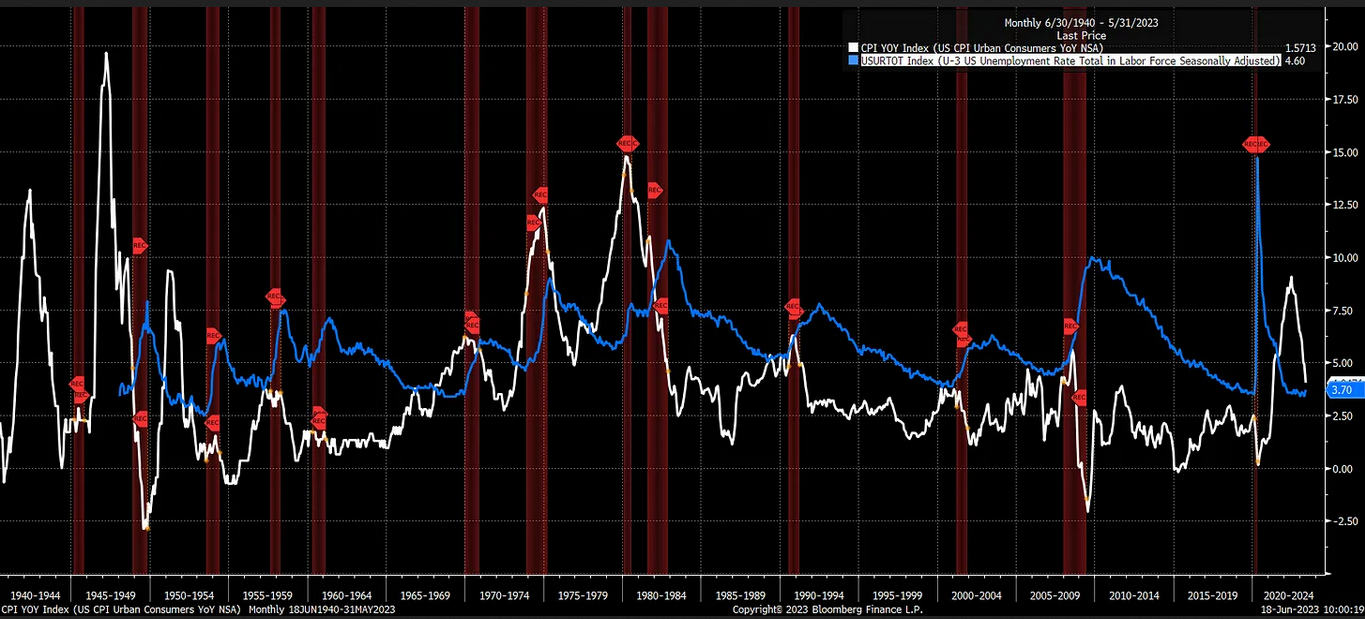

Siempre me he inclinado por la creencia de que probablemente seremos testigos de que la inflación se mantendrá obstinadamente alta, existiendo en EE.UU. un entorno de crecimiento lento y moliente. La historia nos ha enseñado que los periodos de inflación elevada suelen coincidir con un aumento de las tasas de desempleo, que a menudo desencadenan una recesión.

Parece improbable que esta vez se desvíe de la pauta. De hecho, sólo cuando la tasa de desempleo ha subido en el pasado se ha logrado reprimir realmente la inflación. Por lo tanto, creo que, aunque la inflación general haya caído, será difícil volver a situarla en el 2% que desea la Reserva Federal sin elevar la tasa de desempleo. Para lograrlo, probablemente será necesaria una recesión.

Por lo tanto, no es probable que la reciente subida que ha logrado reunir el mercado de valores se mantenga firme, teniendo en cuenta que todo el repunte se basa actualmente en la esperanza de evitar una recesión, que no parece probable. Además, la tasa de inflación sólo es moderada debido a una caída significativa de los precios de la energía en los últimos meses.

Sin embargo, el crudo está demostrando resistencia en su gráfico, y si logra superar los 75 dólares, podría repuntar potencialmente hasta los 83 dólares. Además, a medida que nos adentremos en la segunda mitad del año, el petróleo se comparará con precios mucho más bajos. Esto significa que el efecto amortiguador del petróleo sobre la inflación disminuirá gradualmente.

El mismo escenario se aplica a la gasolina, estableciendo una base de alrededor de 2.32 dólares. Parece que se está moviendo al alza, pudiendo volver a los 2.85 dólares. Además, a medida que avancemos hacia el verano, el efecto base de la gasolina empezará a disminuir.

Incluso el trigo ha mostrado signos de romper una tendencia bajista.

Por lo tanto, a medida que avancemos en la segunda mitad del año, es probable que los mismos factores que han ayudado a contener la inflación empiecen a contribuir de nuevo a la inflación. Esto representa el riesgo más importante para la Fed y podría ser una de las razones por las que seguimos viendo tasas más altas. Esto se debe a que las tasas son conscientes de las tendencias negativas de la inflación que se avecinan, y saben que la Fed tendrá que tomar nuevas medidas para moderar los precios.

Esta es probablemente la razón por la que el rendimiento a 2 años de EE.UU. marcó su cierre más alto el viernes desde mediados de marzo.

Y lo que es más importante, dado que es probable que China inicie de nuevo medidas de estímulo del crecimiento, existe una posibilidad razonable de que los precios de las materias primas empiecen a subir. El Bloomberg Commodity Index parece estar rompiendo una tendencia bajista, preparando el terreno para un fuerte movimiento al alza.

Esto nos importa porque la variación interanual del valor de este índice está correlacionada con el índice ISM de precios pagados. Si observamos que este índice sube, se sumará a los precios de producción, y la reciente tendencia deflacionista de los bienes podría empezar a invertirse.

Mi percepción general es que mientras el mercado de renta variable contempla la posibilidad de un aterrizaje suave, el mercado de renta fija parece estar considerando un escenario de tasas persistentemente más altas. Esto se debe a que las tasas de inflación subyacente se mantienen firmes y a la posible configuración de un nuevo aumento de la inflación de las materias primas.

En general, esto sugiere que la Reserva Federal tendrá una importante tarea por delante para suprimir la demanda lo suficiente como para reducir la inflación subyacente. Simultáneamente, se enfrentará a un problema aún mayor si China decide estimular su economía y empezamos a ver cómo se reactiva la inflación de las materias primas. Esto provocaría un aumento de la inflación general, que es mucho más difícil de combatir a menos que la Reserva Federal pueda provocar de algún modo la apreciación del dólar, lo que podría significar tasas aún más altas.

Este escenario implica probablemente que las condiciones financieras tendrán que endurecerse aún más, y las tasas reales tendrán que aumentar. Esto no suele ser beneficioso para las acciones, no lo ha sido en el pasado y es poco probable que lo sea. Por lo tanto, es posible que estemos avanzando hacia un periodo de verdadera estanflación, caracterizado por la subida de los precios y el aumento del desempleo, mientras la Reserva Federal se esfuerza por suprimir la inflación subyacente y evitar que la inflación general se descontrole.