Análisis realizado al cierre del mercado estadounidense por Kathy Lien, directora general de Estrategia FX en BK Asset Management.

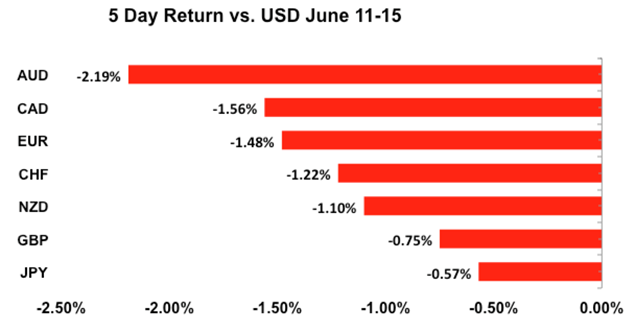

El dólar está en racha, y va camino de máximos de 6 a 12 meses con respecto a las demás monedas principales.

Aunque los anuncios de política monetaria de la Reserva Federal y el Banco Central Europeo fueron los mayores acontecimientos de la semana pasada, la guerra comercial de Estados Unidos con el resto del mundo está teniendo un mayor impacto en las monedas. Aunque mucha gente teme que una guerra comercial agrave los problemas del dólar y reduzca la demanda de billete verde, el dólar ha subido pues los inversores han percibido las agresivas medidas comerciales de Trump como problemas a corto plazo para los países a los que afectan. Los aranceles impuestos por Estados Unidos a China han revertido la caída del dólar tras la reunión del FOMC y han hecho desplomarse el euro 2,5 centavos en un día. El euro y el dólar australiano fueron las monedas que peor actuación ofrecieron la semana pasada. Los traders deberían esperar que las cosas que empeoren, pues Estados Unidos ahora corre el riesgo de enfrentarse a las represalias de China tras haber sido oficialmente abofeteado con aranceles sobre cientos de sus productos. La Unión Europea también aprobó un plan de aranceles sobre productos estadounidenses que serán implementados a finales de junio, principios de julio. La Comisión Europea se reúne el miércoles, 20 de junio, y podrían fácilmente apoyar las "medidas de compensación". Todo esto significa que las monedas serán particularmente sensibles al riesgo de las novedades de esta semana.

No hay duda de que a todo el mundo le preocupa la guerra comercial. A la larga, una guerra comercial reduciría la demanda de productos estadounidenses y lastraría a su vez el dólar. También hace el billete verde menos deseable como moneda de reserva. Podría dar lugar a un debilitamiento del crecimiento a escala mundial y a un repliegue más lento del estímulo monetario. Si la disminución del comercio lastra el crecimiento del PIB de Estados Unidos, podría producirse una disminución de los ajustes de la Reserva Federal. Nada de esto es positivo para el dólar y sin embargo el billete verde ha subido entre amenazas de aranceles de Estados Unidos y planes de venganza de las otras naciones. La razón por la que el dólar se comporta de esta manera es porque aunque la guerra comercial es mala noticia para todos, es aún peor para los países objeto de dichos aranceles, pues muchos de ellos dependen en gran medida de la demanda de Estados Unidos. Estados Unidos podría sobrevivir vendiendo menos productos en el extranjero, pero otros países podrían verse muy perjudicados. Por eso no se han quedado de brazos cruzados. China, en particular, podría dar rienda suelta a una serie de aranceles sobre ciertos productos clave de Estados Unidos, amenazan con vender los bonos del Tesoro y los dólares. Así que por mucho que el dólar pueda estar subiendo en el corto plazo como estrategia de refugio, cuanto más presione Trump a las otras naciones, más problemas le va a crear al dólar a largo plazo.

La Reserva Federal subió los tipos de interés 25 puntos básicos por segunda vez este año y el gráfico de puntos cambió para indicar dos tandas más de ajustes en 2018. El banco ha actualizado sus previsiones del PIB, de inflación y de desempleo que llevó al par USD/JPY hasta el nivel de 110,85. Aunque el billete verde revirtió sus ganancias poco después, las acciones comerciales de Estados Unidos revivieron el repunte del billete verde. El punto más importante de la reunión de la Fed es que no tienen ningún plan de dejar de implementar ajustes hasta mediados del próximo año como muy pronto. Por el momento, es el único gran banco central que ha subido los tipos de interés. Aunque el presidente Powell de la Fed dijo que no ha cambiado mucho desde marzo, los últimos informes económicos han sido robustos; la inflación ha subido y las ventas minoristas han aumentado a su ritmo más rápido de los últimos seis meses. Hay mucha demanda de dólar y la divisa podría alcanzar nuevos máximos durante la semana que viene pese a la falta de datos de Estados Unidos. Los traders deberían estar pendientes del rendimiento de los bonos del Tesoro estadounidense y de las novedades de los titulares.

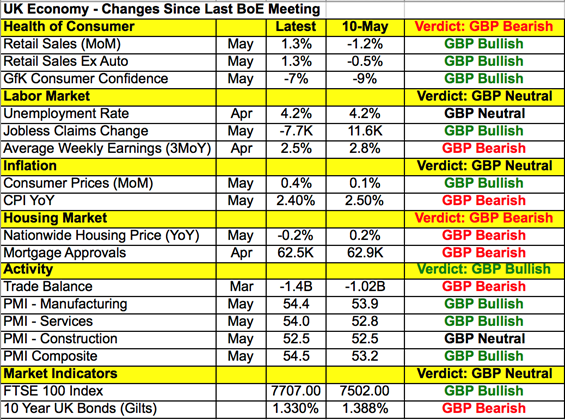

La libra se quedó en un discreto segundo plano durante las reuniones del FOMC y el BCE pero volverá a estar activa esta semana pues estamos a la espera del anuncio de política monetaria del Banco de Inglaterra. A diferencia de la Fed y el BCE, no se prevé ningún cambio de política monetaria importante y el gobernador Carney no ofrecerá ninguna rueda de prensa. Esto significa que la reacción de la libra podría ser moderada en comparación con los tremendos vaivenes del dólar y el euro de la semana pasada. En este contexto publicará el Banco de Inglaterra las actas con la decisión sobre la política monetaria y los inversores estarán ansiosos por ver si hay cambios en el registro electoral. La última vez que se reunieron en mayo, el Comité de Política Monetaria votó 7 a 2 a favor de mantener inalterados los tipos. El banco central expresó su preocupación por el enfriamiento de la inflación pero el gobernador Carney dijo que la subida de los tipos "probablemente vendrá a finales del año". Los inversores estiman que hay un 65% de probabilidades de una subida de un cuarto de punto en noviembre o diciembre. Según el gráfico siguiente que muestra cómo ha cambiado la economía británica desde mayo, hay un montón de razones para que los legisladores del Reino Unido sean más optimistas. Las ventas minoristas se recuperaron bastante en mayo, la inflación está al alza y el PMI indica que la actividad económica crece a un ritmo más rápido. El verdadero problema es el crecimiento de los salarios, pero la ralentización no debería ser lo suficientemente significativa como para modificar las previsiones del banco central. Así que si el anuncio de política monetaria y las actas mantienen un tono de optimismo, la libra podría recuperarse frente al dólar y ampliar sus ganancias frente al euro.

Las reversiones también zarandearon el EUR/USD la semana pasada, desplomadnos la moneda única tras el anuncio de política monetaria. Al igual que el dólar, el euro subió antes de la reunión del Banco Central Europeo, registrando máximos de cinco semanas inmediatamente después de la publicación del anuncio de política monetaria. Pero poco después revirtió completamente su rumbo, perdiendo las ganancias de varias semanas. La gran noticia fue que el BCE reducirá la compra de activos después de meses de especulación y cancelará definitivamente su programa de expansión cuantitativa al finalizar el año. También dijeron que tipos de interés se mantendrían sin cambios hasta al menos el verano de 2019. El BCE fue muy claro en sus previsiones, hablando de una posible caída del euro. Aunque sus acciones fueron inequívocamente agresivas, también dejaron saber al mercado que no prevén cambios importantes en los próximos 12 meses. Mario Draghi cree la inflación aumentará pero rebajó sus previsiones en cuanto al PIB de 2018 y expresó su preocupación por los riesgos a escala mundial (comercio) y aseguró que el bache en ciertos países podría durar más de lo que se entiende en sus previsiones. Aunque creemos que el crecimiento en la eurozona comenzará a mejorar en los próximos meses, no se espera que los tipos de Estados Unidos toquen techo hasta mediados del año que viene, período durante el cual la política monetaria del BCE permanecerá inalterada. Los aranceles sobre las importaciones de la UE también indican que la eurozona está en guerra comercial con Estados Unidos, lo que merece una continua vigilancia los próximos meses. Los informes del PMI de la eurozona de esta semana podrían tener un impacto significativo en cómo el EUR/USD cierra el mes. Si la actividad de los sectores manufacturero y de los servicios disminuye, la venta masiva debería dispararse. Sin embargo, si finalmente hay un cambio de rumbo y mejoran de datos, el euro podría llegar a tocar fondo a corto plazo.

Las monedas vinculadas a las materias primas también descendieron considerablemente la semana pasada con el dólar australiano a la cabeza del descenso. Aunque la confianza de los consumidores ha mejorado, la confianza empresarial se debilitó durante el mes de mayo, los préstamos inmobiliarios siguieron descendiendo y, lo más importante, el crecimiento del empleo fue menor de lo esperado, con una pérdida de más de 20.000 puestos de trabajo a tiempo completo. La tasa de desempleo mejoró pero sólo porque la participación fue menor. El crecimiento del empleo de abril también se revisó a la baja. No todo han sido malas noticias sin embargo, pues las expectativas de inflación de precios al consumo aumentaron hasta registrar máximos de 10 meses. Si los precios continúan subiendo, el Banco de la Reserva podría adoptar una postura menos prudente. Las actas del Banco de la Reserva de Australia se publican esta semana y no deberían aportar nada bueno a la divisa australiana porque la última vez que se reunió el banco central, la hizo descender al expresar su preocupación en torno a que la inflación se mantendrá en niveles bajos durante algún tiempo. Esta semana, el gobernador Lowe dijo que pasaría un tiempo hasta que suban los tipos de interés. Esta perspectiva neutral ha sometido y podría seguir sometiendo al dólar australiano a una gran presión. Los mínimos de este año del AUD/USD registrados en 0,7412 podrían ponerse a prueba, ya que haría falta un movimiento por encima de 0,7750 para quitarse de encima la tendencia bajista.

El dólar neozelandés también ha perdido posiciones frente al dólar, pero sus pérdidas no fueron tan significativas como las del dólar australiano. Por esta razón, el AUD/NZD se desplomó, registrando su cota más baja desde el 9 de mayo. Los datos fueron más discretos; el crecimiento del gasto con tarjeta de crédito se debilitó y la actividad manufacturera creció a un ritmo más lento en mayo. Esta semana se publican las cifras de Nueva Zelanda sobre la cuenta corriente y el PIB del primer trimestre y todo apunta a que el crecimiento habrá disminuido, lo que va en consonancia con la cautela de las previsiones del Banco de la Reserva. Como resultado, el NZD/USD podría seguir registrando pérdidas hasta situarse por debajo de 69 centavos.

El dólar canadiense, por otro lado, registró su cota más baja de todo un año al aumentar las tensiones comerciales entre Canadá y Estados Unidos. Sin informes económicos de Canadá a la vista que puedan impulsar la confianza, los inversores han mirado más allá de la subida de los precios del petróleo y han permitido que el componente dólar del USD/CAD impulse el par. Las ventas minoristas y los precios al consumo de Canadá se publicarán al final de esta semana y aunque el banco central cada vez es menos prudente, el debilitamiento de los datos de empleo y el descenso de los precios del sector manufacturero auguran unos datos más discretos, lo que podría impulsar el USD/CAD hasta nuevos máximos. La única manera de que el dólar canadiense pudiera revertir su tendencia ahora mismo es que la actitud de Trump hacia Canadá cambiara de repente, lo que podría ocurrir tranquilamente dada la frecuencia con la que el presidente de Estados Unidos cambia de opinión.