- La temporada de presentación de resultados del 3T comienza la semana que viene

- Las previsiones han caído fuertemente de cara al tercer y cuarto trimestre

- Esto podría dar a los alcistas un resultado mejor de lo previsto

Lo crea o no, ya ha llegado el momento en el que las empresas empiezan a publicar sus resultados trimestrales y a ofrecer sus previsiones. Sí, la temporada de presentación de resultados dará comienzo el 14 de octubre, cuando los grandes bancos empiecen a publicar sus informes. Las expectativas de beneficios del S&P 500 de este trimestre parecen bajas y siguen bajando. Esto podría estar preparando al mercado para una temporada de resultados mejor de lo previsto. Sin embargo, lo que impulsará al mercado a partir de aquí será si las expectativas para el cuarto trimestre se han establecido lo suficientemente bajas como para proporcionar un repunte de alivio.

Caen las estimaciones de beneficios

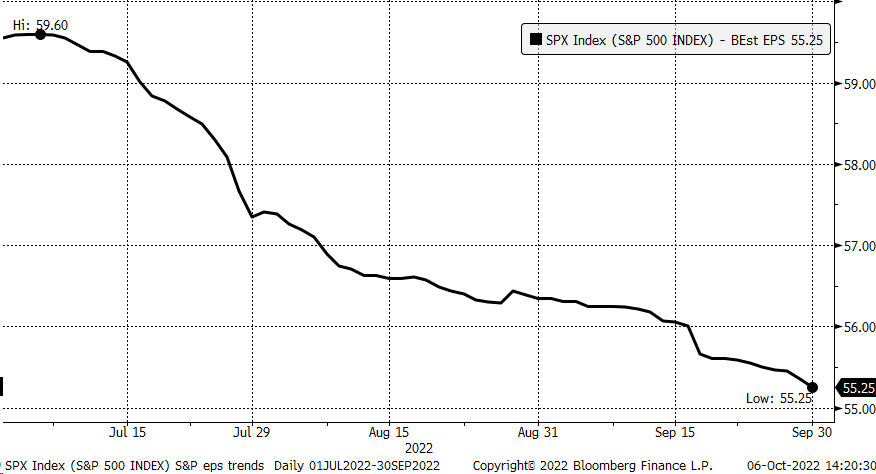

Las expectativas han descendido, ya que las estimaciones de beneficios del S&P 500 para el tercer trimestre han bajado aproximadamente un 7%, de unos 59,60 dólares por acción a unos 55,25 dólares por acción. Esto probablemente ayuda a explicar parte del debilitamiento de los precios del mercado en el tercer trimestre. El temor a la política monetaria de la Reserva Federal desempeñó un papel importante en las caídas del mercado del tercer trimestre, pero no se puede ignorar que los resultados probablemente también influyeron.

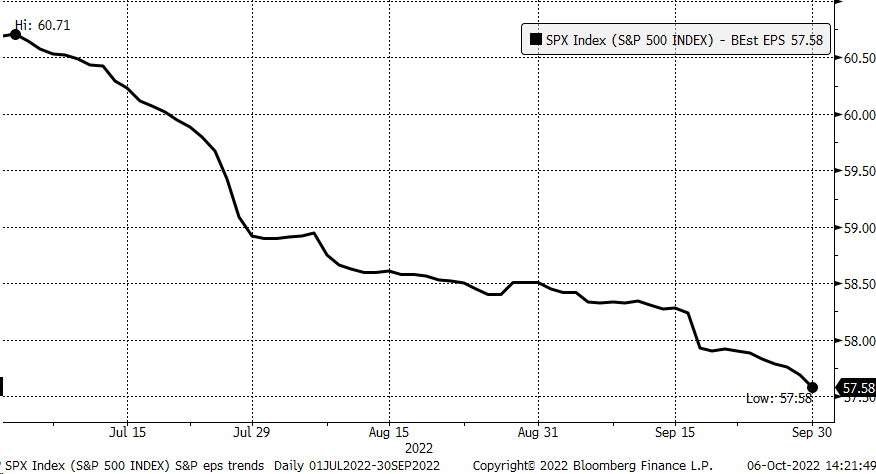

Además, las estimaciones de beneficios para el cuarto trimestre han disminuido de forma constante y ahora se sitúan en torno a los 57,60 dólares, frente a los 60,70 dólares de principios de julio. El descenso de las estimaciones de beneficios también sugiere que las expectativas de los inversores probablemente han descendido, lo que facilita que las empresas ofrezcan mejores resultados y previsiones de lo que se temía. Ahora bien, esto no quiere decir que vaya a ocurrir, porque sin duda existe la posibilidad de que las empresas presenten resultados y previsiones peores de lo esperado.

Riesgo individual de las empresas

Por ejemplo, las empresas que presentaron sus resultados a finales de septiembre, como FedEx (NYSE:FDX), Nike (NYSE:NKE) y Micron (NASDAQ:MU), ofrecieron resultados y orientaciones decepcionantes, lo que provocó la caída de las acciones. Lo que también hundió a estas empresas fueron las sombrías previsiones que ofrecieron.

A Micron le fue mejor, dado que las acciones ya habían caído ante los resultados, pero las expectativas habían bajado tanto que, a pesar de que las previsiones de resultados fueron un gran fracaso, las acciones se recuperaron.

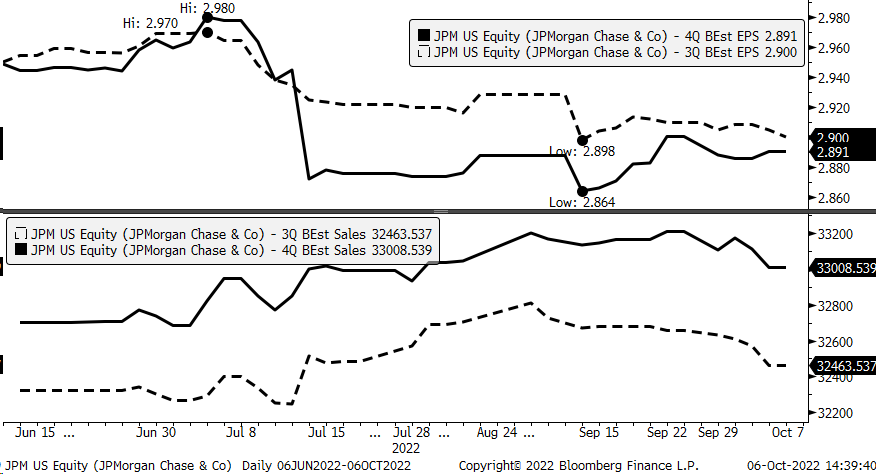

Ahí está el riesgo. A pesar de la tendencia general a la baja de los beneficios del índice y de la escasa confianza en general, eso no significa que las empresas individuales hayan hecho un reajuste en sus expectativas. JPMorgan (NYSE:JPM) presentará sus resultados el 14 de octubre y no ha visto cambiar sustancialmente sus estimaciones de beneficios. Bajaron tras los resultados del segundo trimestre, pero se han mantenido básicamente sin cambios. Sí, las acciones de JPMorgan han caído fuertemente desde agosto, pero hoy están al mismo precio que en julio. Esto podría significar que las expectativas de los inversores no se han reajustado a la baja para estas acciones y muchas otras del mismo tipo.

Algunos valores seguirán corriendo el riesgo de decepcionar a los inversores durante esta temporada de presentación de resultados del tercer trimestre, pero con la tendencia general del mercado a la baja, también podría resultar una temporada mejor de lo previsto. Si eso ocurre, podría dar a los alcistas razones para intentar hacer repuntar el mercado, lo que no difiere de lo que se vio en julio y agosto. Sin embargo, puede que lo importante no sea lo que las empresas tengan que decir sobre el tercer trimestre, sino, sobre todo, lo que digan sobre el cuarto trimestre, y si las expectativas del cuarto trimestre se han reajustado lo suficiente.

Descargo de responsabilidad: Los gráficos se han utilizado con el permiso de Bloomberg Finance L.P. Este informe contiene comentarios independientes que deben utilizarse únicamente con fines informativos y formativos. Michael Kramer es miembro y representante de asesores de inversión de Mott Capital Management. No está afiliado a esta empresa y no forma parte de la junta de ninguna empresa relacionada que haya emitido estas acciones. Todas las opiniones y análisis presentados por Michael Kramer en este análisis o informe de mercado no son más que las opiniones de Michael Kramer. Los lectores no deberían interpretar ninguna opinión, punto de vista o predicción expresada por Michael Kramer como una solicitud o recomendación específica para comprar o vender un valor concreto o seguir una estrategia determinada.

Los análisis de Michael Kramer se basan en información e investigaciones independientes que él considera fiables, pero ni Michael Kramer ni Mott Capital Management garantizan su exhaustividad o exactitud, y no deben considerarse como tales. Michael Kramer no tiene ninguna obligación de actualizar o corregir la información presentada en sus análisis. Las declaraciones, previsiones y opiniones de Kramer están sujetas a cambios sin previo aviso. El rendimiento pasado no es indicativo de resultados futuros. Ni Michael Kramer ni Mott Capital Management garantizan ningún resultado o beneficio específico. Debe ser consciente del riesgo real de pérdida al seguir cualquier estrategia o comentario de inversión presentado en este análisis. Las estrategias o inversiones comentadas pueden fluctuar en precio o valor. Las inversiones o estrategias mencionadas en este análisis pueden no ser adecuadas para usted. Este material no tiene en cuenta sus objetivos de inversión, situación financiera o necesidades particulares y no pretende ser una recomendación adecuada para usted. Usted debe tomar una decisión independiente respecto a las inversiones o estrategias de este análisis. Si lo solicita, el asesor le proporcionará una lista de todas las recomendaciones realizadas durante los últimos 12 meses. Antes de actuar basándose en la información contenida en este análisis, debería plantearse si se ajusta a sus circunstancias y considerar encarecidamente la posibilidad de buscar el asesoramiento de su propio asesor.