- Las condiciones financieras deberían permanecer relativamente estables en un futuro próximo

- En consecuencia, el S&P 500 podría cotizar en un rango más estrecho que en los últimos años

- Este escenario podría generar oportunidades interesantes para los inversores que buscan vencer al mercado

-

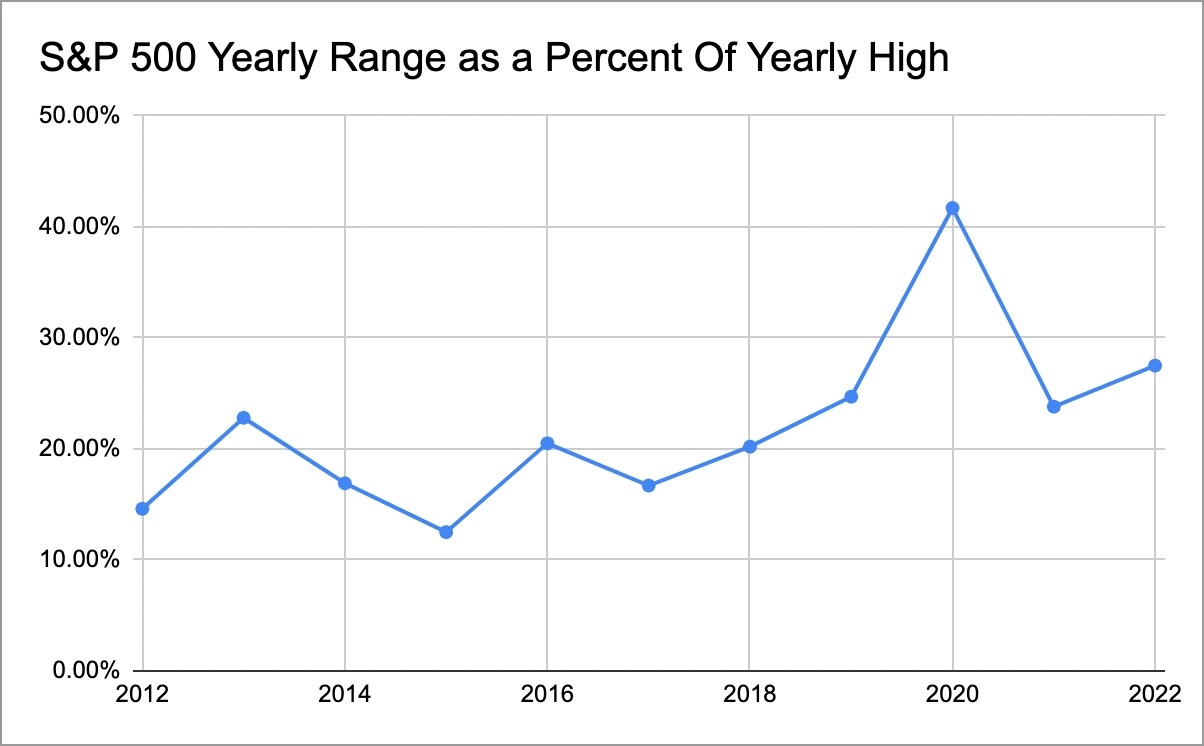

2012 – 215,65 – 1.474,51 (14,6%)

-

2013 – 423,25 – 1.849,44 (22,8%)

-

2014 – 355,63 – 2.093,55 (16,9%)

-

2015 – 267,71 – 2.134,72 (12,5%)

-

2016 – 467,43 – 2.277,53 (20,5%)

-

2017 – 449,84 – 2.694,97 (16,7%)

-

2018 – 594,33 – 2.940,91 (20,2%)

-

2019 – 803,97 – 3.247,93 (24,7%)

-

2020 – 1.568,34 – 3.760,20 (41,7%)

-

2021 – 1.146,22 – 4.808,93 (23,8%)

-

2022 – 1.327,04 – 4.818,62 (27,5%)

Ante la perspectiva de una pausa en los ciclos de subida de los tipos de interés de la mayoría de los bancos centrales, este 2023 difícilmente vivirá la misma volatilidad que 2022. Aun así, sin una solución a corto plazo para la situación macroeconómica actual, apostar por un repunte inmediato en forma de V parece descabellado.

Subrayo la palabra "pausa" porque el contexto actual sencillamente no permite que los bancos centrales empiecen a relajar las condiciones financieras en un momento cercano.

El mercado laboral sigue en una situación tensa, los problemas de la cadena de suministro han mejorado más por el lado de la demanda que por el de la oferta, los precios de las materias primas han bajado pero siguen muy por encima de la media histórica y, a pesar de los desplomes de las bolsas mundiales el año pasado, las valoraciones y los niveles PER siguen siendo elevados, sobre todo ante el aumento de los costes de capital.

En tal escenario, incluso si la inflación general se redujera muy por debajo de las expectativas del mercado en los próximos informes, algo que en realidad parece posible dada la última ronda de datos macroeconómicos, un cambio traería de vuelta casi de forma inmediata todas las causas de la crisis actual.

Esto deja a la Reserva Federal entre la espada y la pared.

En el otro lado del problema, la llamada solución del 7%, sugerida la semana pasada por el presidente de la Reserva Federal de San Luis, James Bullard, también parece estar totalmente descartada.

Según Bullard, la FED tendría que mantener el tipo de los fondos federales entre el 5% y el 7% durante bastante tiempo antes de pivotar a la baja para asegurarse de que el monstruo de la inflación se acaba domando desde una perspectiva estructural.

Aunque puede que tenga razón, es probable que su "medicina", la cual se aplicó por primera vez durante la crisis inflacionista de la década de 1970, mate al paciente en el proceso, ya que no tiene en cuenta el estado actual de la economía, que cuenta con un alto nivel de apalancamiento y de deuda pública.

Lo más probable es que una sequía de liquidez de tales dimensiones lleve a una grave crisis económica que, a su vez, daría lugar a problemas financieros mucho más profundos que el propio mercado bursátil, es decir, una crisis inmobiliaria generalizada, hambre y malestar político y social.

Aunque Powell afirme que "para restablecer la estabilidad de precios cuando la inflación es alta se pueden necesitar medidas no populares a corto plazo, como subir los tipos de interés para frenar la economía", sabemos que una crisis económica más grave haría que la Reserva Federal tuviera que pivotar muy rápidamente.

Además, la curva de rendimientos invertida tiene que aplanarse pronto o, de lo contrario, el sistema bancario estadounidense empezará a mostrar grietas. Debemos tener en cuenta que los bancos estadounidenses ejercen una gran influencia en la toma de decisiones de la Reserva Federal, tanto desde el punto de vista político como financiero.

Pronto también se empezará a reflejar la ralentización de la situación económica en los beneficios, elevando aún más los niveles de PER, a menos que seamos testigos de una nueva venta masiva.

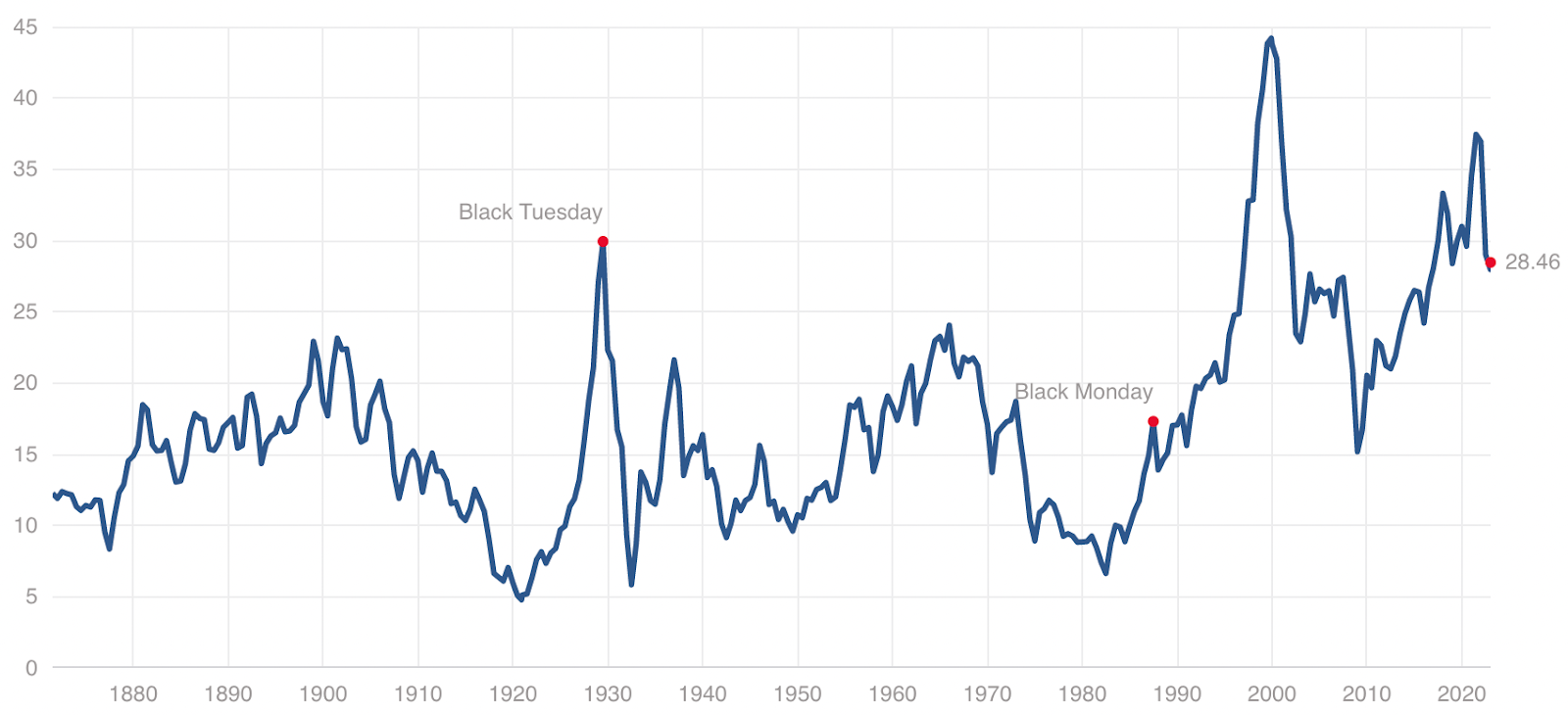

Como podemos ver en el gráfico siguiente, la media del PER de Schiller bajó significativamente el año pasado, pero sigue siendo alta si la miramos desde una perspectiva histórica.

En estas circunstancias, los inversores tienen aún más dificultades para encontrar empresas en las que invertir. Por lo tanto, investigar y entender en qué datos fijarse será cada vez más importante. Ahí es donde InvestingPro puede ayudarle con ideas de inversión basadas en cifras y no en opiniones personales.

Rango del S&P 500

Con un mínimo anual en torno a 3.500 y un máximo en torno a 4.800, el rango del S&P 500 en 2022 fue de más de 1.300 puntos, aproximadamente el 35% del índice en los niveles actuales y el 27,5% en relación con el máximo anual, lo que lo convierte en un año difícil tanto para los traders como para los inversores.

El único año de la última década en el que el S&P 500 registró un rango más amplio fue 2020, cuando el índice de referencia estadounidense sufrió una brecha de 1.600 puntos (un 41,7% desde su máximo anual) entre el mínimo y el máximo.

El gráfico siguiente muestra los rangos anuales del S&P 500 de la última década normalizados por sus respectivos máximos anuales.

Gráfico del autor. Fuente de los datos: Investing.com

Aquí tiene la lista de rangos, máximos anuales y porcentajes:

Como podemos ver, 2020 y 2022 fueron años atípicos porque la economía se tuvo que enfrentar a condiciones en constante cambio durante ambos años.

Ahora, con la FED indecisa entre apoyar la economía y controlar las condiciones inflacionistas, el mercado de acciones podría tener dificultades para salir de su actual tendencia lateral que lleva oscilando entre 3.600 y 4.300 bastante tiempo.

Si el mercado se mantuviera en este rango, sería un rango significativamente más estrecho que el que hemos visto en el periodo posterior a la pandemia. Esto, a su vez, probablemente dé lugar a varios rangos de operación interesantes, ya que las resistencias, los soportes y las DMA pasan a ser aspectos clave para operadores expertos que buscan batir al mercado.

Por otra parte, las valoraciones siguen siendo elevadas, por lo que la inversión a largo plazo podría convertirse en un camino difícil a corto plazo, a menos que se encuentren las empresas adecuadas en las que invertir el dinero. Aun así, los inversores deben mantenerse activos, reducir los riesgos y entender las condiciones macroeconómicas.

Conclusión

Evidentemente, nadie puede predecir cuál va a ser el comportamiento del mercado en las próximas semanas y menos aún durante todo un año. Sin embargo, apostar por lo que tiene mayor probabilidad y pensar la estrategia en función de las condiciones del mundo real siempre será mejor que asumir riesgos excesivos a largo plazo (tanto alcistas como bajistas).

Ahora que los mercados vuelven a la tierra tras una temporada en la luna (valga el juego de palabras), es probable que los índices coticen más cerca de las condiciones macroeconómicas reales que en cualquier otro momento anterior durante la pandemia.

Declaración: Tengo una cartera diversificada a largo plazo, con acciones y ETF, que reequilibro periódicamente en base a la evaluación del riesgo macroeconómico y de la situación financiera de las empresas.