- Último coletazo de los resultados del 3T con la presentación de los informes de los principales minoristas

- Ráfagas de volatilidad de algunas de estas acciones en 2022

- Adopte una postura cautelosa con respecto a este grupo de cara al final del año

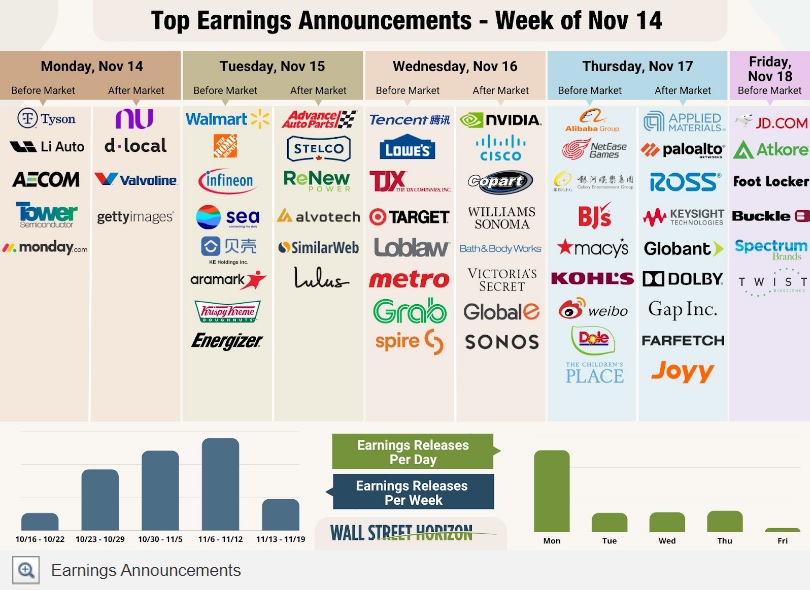

La temporada de presentación de resultados aún no ha terminado. Aunque el 91% de las empresas del S&P 500 han presentado ya sus resultados del tercer trimestre, esta semana se publicarán más cifras que influirán en el mercado antes de la temporada navideña. Estaré atento a los informes de las empresas clave que publican cifras de beneficios y previsiones desde esta mañana hasta el jueves por la tarde.

Informes clave de esta semana

Según Wall Street Horizon, Walmart (NYSE:WMT) y Home Depot (NYSE:HD) presentan sus actualizaciones trimestrales esta mañana, mientras que otros minoristas importantes como Lowe's (NYSE:LOW), TJX Companies y Target (NYSE:TGT) presentan sus cifras del tercer trimestre mañana.

Calendario de resultados de esta semana

Fuente: Wall Street Horizon

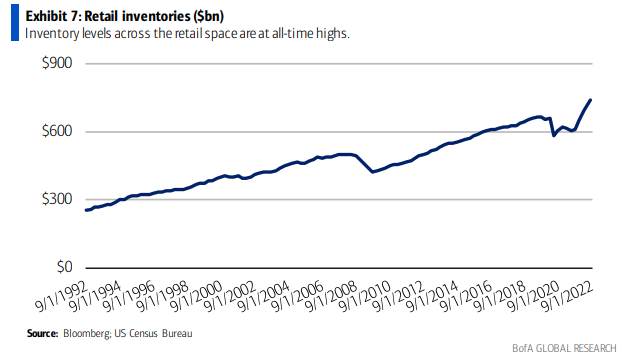

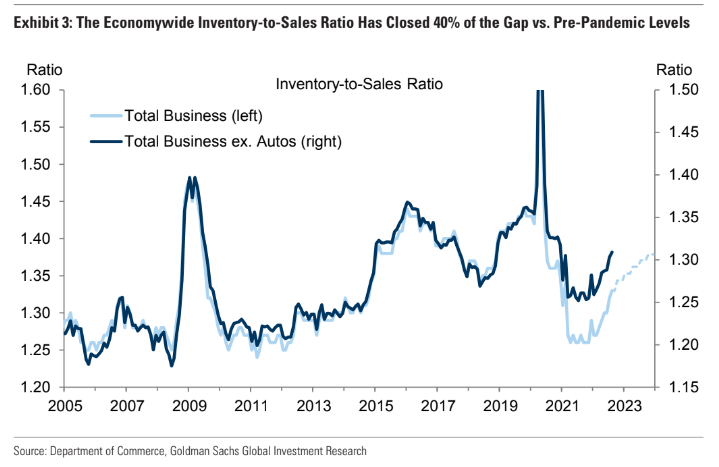

Señales de advertencia

Esta es la última semana importante de la temporada de presentación de resultados, aunque todavía nos quedan los informes de otras empresas internacionales y de pequeñas y medianas empresas nacionales de aquí a finales de mes. Recordemos que, a principios de este año, algunas de estas empresas líderes en consumo zarandearon a Wall Street con ventas decepcionantes, con sus previsiones y, sobre todo, con sus niveles de inventario. En vísperas de las importantes semanas de compras navideñas, es fundamental que los minoristas gestionen bien sus inventarios, y eso podría ser un reto dado que el consumidor se está volviendo prudente rápidamente.

Los inventarios de los minoristas registran máximos históricos

Fuente: BofA Global Research

Aumento de los inventarios en relación con las ventas

Fuente: Goldman Sachs (NYSE:GS) Investment Research

La atención se centra en el consumidor

A menos de seis semanas de Navidad, ¿cuál es la expectativa para la temporada de gastos navideños? Según la Federación Nacional de Minoristas, se espera que las ventas totales oscilen sólo entre un 6% y un 8% por encima de las de hace un año. Digo "sólo" porque la inflación general del IPC es del 7,7%, por lo que el gasto real total muestra un crecimiento estancado. Eso contrasta con el enorme gasto ajustado a la inflación de 2021, del orden del +10%. Menuda diferencia supone un año.

Se espera un débil gasto "real" durante las fiestas navideñas

Fuente: National Retail Federation

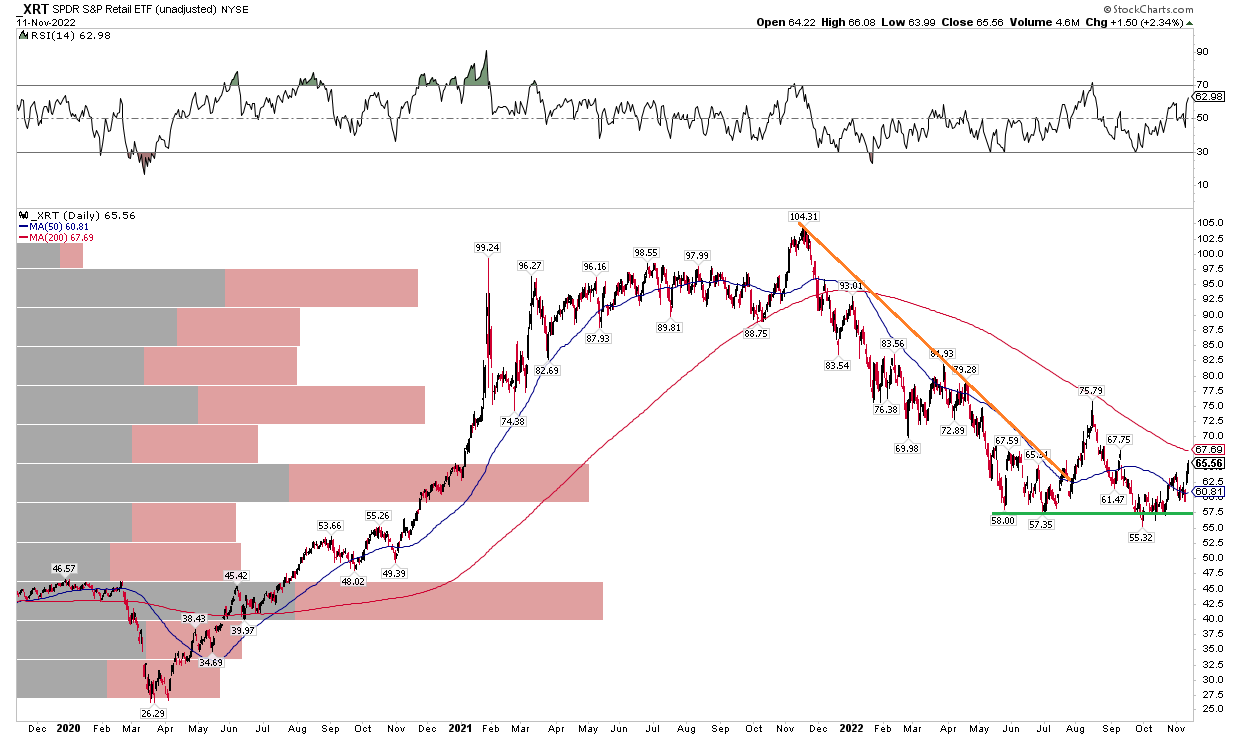

Operando con los resultados de los minoristas

En cuanto a la acción de los precios y a las operaciones de los minoristas, prefiero fijarme en el ETF SPDR S&P Retail (NYSE:XRT). Se trata de un fondo ponderado por igual que contiene docenas de grandes valores minoristas de Estados Unidos.

Obsérvese en el siguiente gráfico que el XRT se ha mantenido en general estable en torno a los 55 dólares. En octubre registró nuevos mínimos del ciclo antes de la última subida del 20%. Podría observarse una pausa en su media móvil de 200 días, ya que los vendedores surgieron allí a principios de 2022 y en el pico de agosto. Sin embargo, lo que es alentador es que el XRT parece estar estableciendo su base aquí, un factor técnico alcista. Un cierre semanal por encima de la media de 200 días apoyaría la narrativa alcista.

ETF XRT: Intentando tocar fondo, pero con cierta resistencia

Fuente: Stockcharts.com

Los minoristas también tienen argumentos de valor. La relación precio-beneficio a futuro de los 97 participantes del XRT se encuentra cerca de 10, mientras que el crecimiento del BPA a 3-5 años está cerca del 8%, lo que supone una buena relación PEG. El ETF paga una buena rentabilidad por dividendo del 2,6%.

Comprobación de la estacionalidad

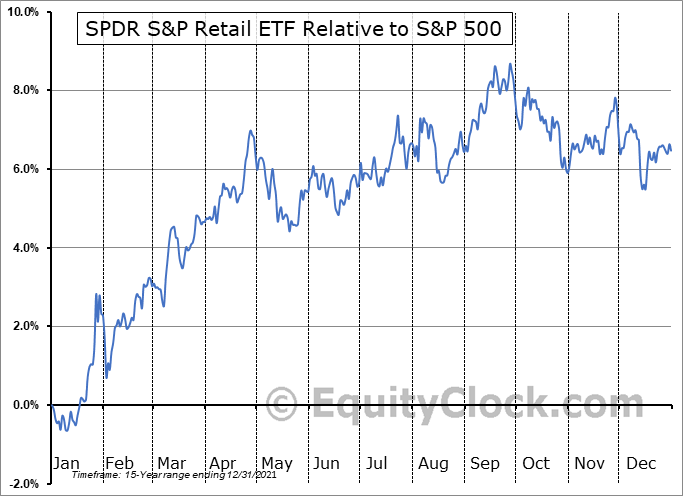

Un último gráfico que me gusta revisar en el estudio de cualquier ETF es la estacionalidad en relación con el S&P 500. Éste es un tramo estacional positivo para muchos valores, pero los inversores activos quieren saber qué puede proporcionar alfa (BMV:ALFAA). Noviembre y diciembre no son períodos muy fuertes para el XRT frente al SPX. Irónicamente, es después de Navidad cuando las acciones minoristas hacen sonar realmente sus cajas registradoras.

El 4T no es el mejor momento para las acciones minoristas

Fuente: EquityClock.com

Conclusión

Yo evitaría posicionarme en largo en los minoristas durante esta ajetreada semana de presentación de resultados del sector. El gráfico, aunque tiene un buen aspecto a largo plazo, podría invadir un nivel de resistencia importante, mientras que las tendencias estacionales no son especialmente alcistas para el XRT.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este análisis