-

La curva de rendimientos del Tesoro sigue invertida, pero ha aumentado considerablemente desde su mínimo de agosto.

-

El sector financiero, que suele ser un indicador del mercado bursátil, ha comenzado a obtener mejores resultados en medio de la subida de las tasas de interés.

-

Las tendencias estacionales positivas, una valoración barata y la acción alcista de los precios de los bancos regionales deberían hacer que los inversionistas prestaran atención al sector

El fondo SPDR del sector financiero (NYSE:XLF) ha subido recientemente frente al mercado en general, en lo que podría ser una señal positiva no sólo para este sector tan debilitado, sino también para el S&P 500. Hay que tener en cuenta que el sector suele ir bien cuando la curva de rendimiento se empina. Una curva de tasas del Tesoro más pronunciada es un sello distintivo de las primeras fases de una recuperación del mercado.

La curva de rendimientos se empina

El conocido diferencial 2s10s, el diferencial de rendimiento entre la tasa de interés a 10 años de EE.UU. y el rendimiento a 2 años de EE.UU. se desplomó hasta cerca del -0.6% a principios de agosto, pero desde entonces se ha recuperado hasta cerca de menos 20 puntos base. El aumento de las tasas de interés a medio plazo ha impulsado la subida de los 2s10s, ya que el mercado se enfrenta a una Reserva Federal que pretende mantener su política monetaria más alta durante más tiempo.

Fuente: TradingView

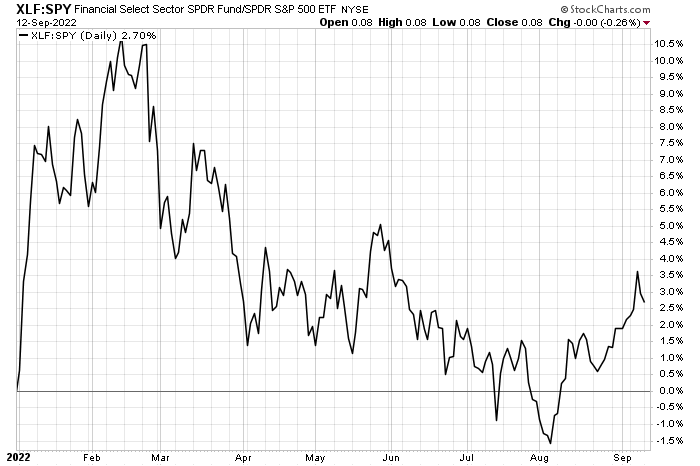

Observará en el gráfico relativo de XLF frente a SPY que se muestra a continuación que el sector financiero ha repuntado frente al S&P 500 desde que la curva de rendimiento comenzó a recuperarse en agosto. Desde una perspectiva fundamental, los inversionistas deben saber que la rentabilidad de los bancos está más vinculada a la diferencia de tasas entre los rendimientos a 3 meses y a 10 años que a los 2s10. Aun así, la correlación es difícil de ignorar aquí.

A los técnicos les gusta ver este tipo de fortaleza relativa en el sector financiero cuando nos adentramos en lo que suele ser un periodo turbulento para las acciones: la segunda mitad de septiembre. Las condiciones generales suelen volverse alcistas a partir de principios de octubre en los años de elecciones de mitad de mandato, y es entonces cuando el sector financiero también florece.

Fuente: Stockcharts.com

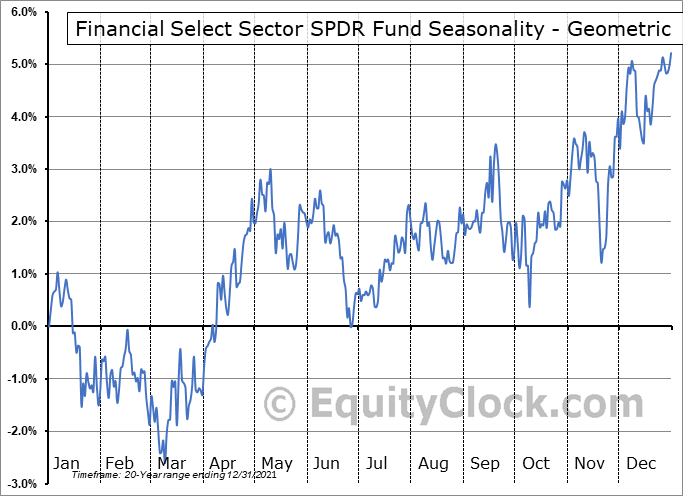

Perspectiva estacional: El sector financiero tiende a funcionar bien a partir de octubre

Fuente: Equity Clock

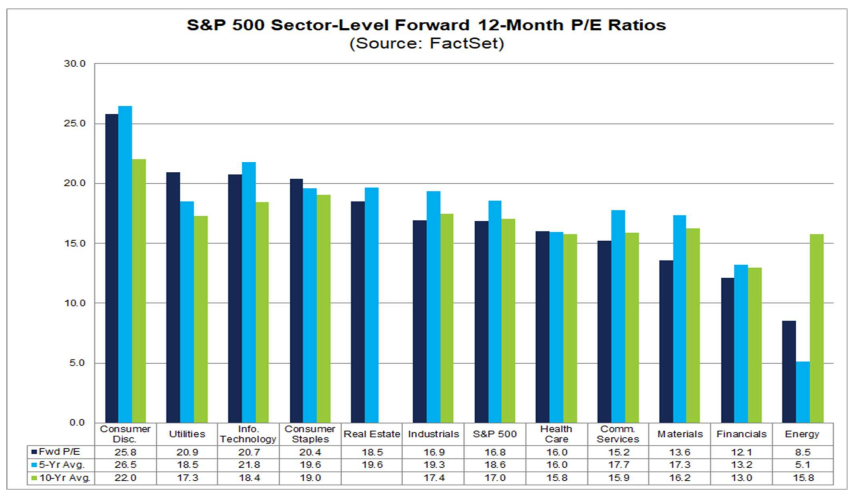

En cuanto a la valoración, el sector financiero tiene una relación precio-beneficio muy baja. Según John Butters, de FactSet (NYSE:FDS), el cuarto sector más importante del S&P 500 cotiza a sólo 12.1 veces los beneficios futuros a 12 meses. Este múltiplo inferior al del mercado lo sitúa en segundo lugar, tras el sector de la energía, como el más barato.

Ratios precio-beneficio operativos a futuro del sector S&P 500: ¿El sector financiero está barato?

Fuente: FactSet

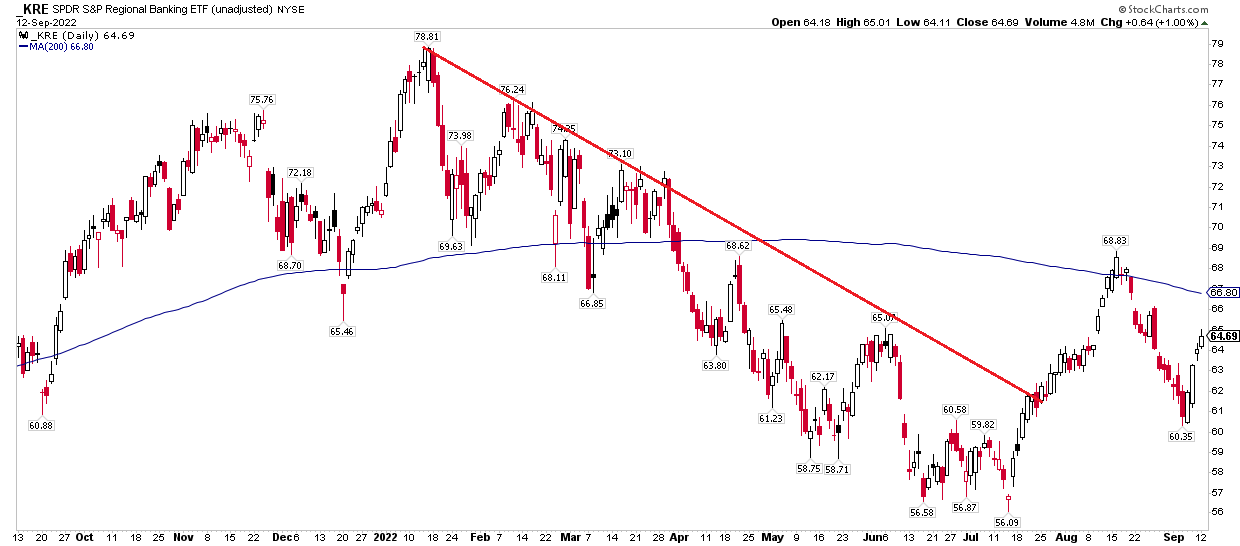

Me gusta centrarme en uno de los segmentos más volátiles del grupo, que también se considera un indicador de la macroeconomía: los bancos regionales. El SPDR S&P Regional Banking ETF (NYSE:KRE) rompió su tendencia bajista a finales de julio, y luego se detuvo en su media móvil de 200 días descendente en agosto. Hasta hoy, el ETF ha recuperado parte de sus pérdidas de agosto y septiembre. Los operadores deberían vigilar la media móvil de 200 días y el máximo de agosto si vemos que el precio sigue siendo fuerte. KRE también debe mantener su mínimo de principios de septiembre.

Las acciones de los bancos regionales de riesgo suben, y vuelven a vigilar la media móvil de 200 días

Fuente: Stockcharts.com

Conclusión

Si lo ponemos todo junto, los aspectos técnicos y los fundamentos podrían estar alineados con el sector financiero. También podrían aparecer titulares positivos si vemos que la curva de rendimiento se empina aún más y se desinvierte. Los inversionistas deberían considerar adelantarse a esa posibilidad sumergiéndose en nombres sensibles a la curva de rendimiento, como los bancos regionales y los de centro monetario.

Descargo de responsabilidad: Mike Zaccardi no posee ninguna de las posiciones mencionadas en este artículo.