- Se prevé que el crecimiento del BPA del S&P 500 para el cuarto trimestre se sitúe en -3,9%, la tasa más baja en más de 2 años, pero con una mejora respecto a la semana pasada

- A pesar de las dificultades, una primera lectura de la incertidumbre empresarial parece indicar que las empresas están, en realidad, menos preocupadas de lo que han estado en los últimos 5 años

- Posibles pérdidas: U.S. Bancorp (NYSE:USB), CSX Corp (NASDAQ:CSX)

- Semanas pico de la temporada del cuarto trimestre del 30 de enero al 3 de marzo

- U.S. Bancorp (USB)

- Fecha del informe confirmada por la empresa: Miércoles, 25 de enero, antes de la apertura de mercado

- Fecha prevista del informe (según datos históricos): Miércoles, 18 de enero

- Factor de desfase en las fechas: -3*

- CSX Corp. (CSX)

- Fecha del informe confirmada por la empresa: Miércoles, 25 de enero, antes de la apertura de mercado

- Fecha prevista del informe (según datos históricos): Jueves, 19 de enero

- Factor de desfase en las fechas: -3*

La temporada de resultados arranca con resultados mixtos, pero mejoran las estimaciones de crecimiento

Varios de los grandes bancos iniciaron el viernes la temporada de resultados del cuarto trimestre con resultados desiguales. Si bien JPMorgan (NYSE:JPM) y Bank of America (NYSE:BAC) superaron las expectativas de pérdidas y beneficios gracias a mayores ingresos por intereses que compensaron la debilidad en otras áreas, Wells Fargo (NYSE:WFC) y Citigroup (NYSE:C) no lograron hacerlo debido, entre otras cosas, a mayores provisiones para insolvencias y pérdidas de crédito. Varios CEO (JPM, BAC, C) aludieron a la desaceleración de la economía, lo que probablemente provocará una leve recesión en la segunda mitad del año.

Aun así, la tasa de crecimiento del BPA mixto del S&P 500 mejoró ligeramente hasta el -3,9% desde el -4,1% de la semana anterior.¹ Si el cuarto trimestre termina con una tasa de crecimiento negativa, sería el primer descenso trimestral en más de 2 años. En lo relativo al crecimiento de los ingresos ocurre todo lo contrario: se espera un +3,9% para el trimestre.¹ Los sectores rezagados en cuanto a beneficios siguen siendo los de materiales, consumo discrecional y servicios de comunicación, mientras que únicamente se espera que cuatro sectores registren un crecimiento interanual (energía, industria, bienes raíces y servicios públicos).

CEOs no preocupados, a pesar de los recientes comentarios sobre la recesión

A pesar de las advertencias de los bancos sobre una recesión inminente, la buena noticia es que esta conversación lleva tiempo con nosotros y es probable que las empresas de EE. UU. estén preparadas para esta posible eventualidad. Fue sobre todo en la temporada del 2T 2022 cuando más se habló de la recesión, pero las menciones cayeron en el trimestre siguiente. Nuestros datos propios nos dicen que, en realidad, la preocupación de las empresas va bajando desde donde estaba en la primera mitad de 2022.

A través de nuestro seguimiento del "lenguaje corporal corporativo", es decir, las señales no verbales que las empresas que cotizan en bolsa envían al mercado tanto de forma intencionada como involuntaria, descubrimos que cada vez menos empresas dicen no estar seguras de sus beneficios a futuro. Una pista que una empresa puede dar sobre su salud financiera normalmente llega en el momento en que publica sus beneficios. Las investigaciones académicas demuestran que cuando una empresa comunica sus beneficios más tarde de lo que lo ha solido hacer históricamente, suele indicar que habrá malas noticias; y lo contrario es también cierto, pues una presentación de beneficios temprana sugiere buenas noticias. La idea sería algo así como que se prefiere retrasar las malas noticias, pero cuando se tienen buenas noticias se quiere salir corriendo a compartirlas.

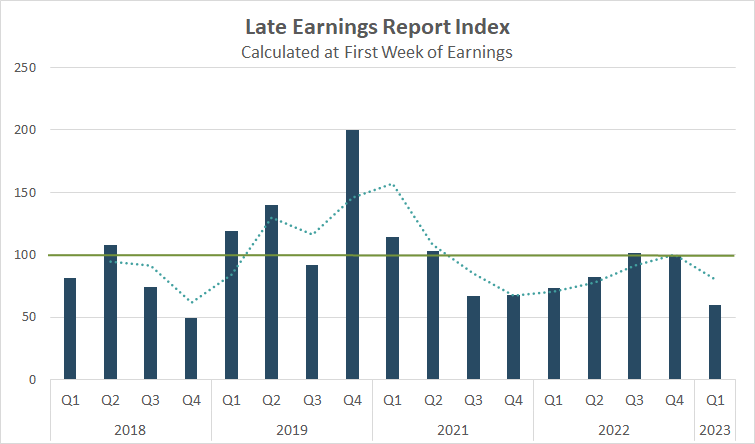

El indicador LERI (Late Earnings Report Indicator) resume este sentimiento. Observa la cantidad de confirmaciones de fechas de beneficios atípicas y si las empresas están confirmando fechas de presentación de beneficios posteriores o anteriores a las que históricamente han comunicado. Una lectura por encima de 100 refleja que las empresas están presentando sus beneficios más tarde de lo normal y, por debajo de esta media, indica que las empresas están confirmándolo en fechas más tempranas. Hasta ahora, el LERI se sitúa en 60 para la temporada del cuarto trimestre, la lectura más baja que hemos visto (el día en que está previsto que JPM presente resultados) en 5 años. Sin embargo, a medida que la temporada se pone oficialmente en marcha y más empresas confirman fechas de resultados, tendemos a ver que el LERI aumenta, pero empezar con esta base tan baja es muy prometedor.

Posibles pérdidas - Grandes nombres que normalmente presentan resultados esta semana pero que han retrasado su publicación

El 15 de octubre, U.S. Bancorp fijó inicialmente el 18 de enero de 2023 como fecha para la presentación de los beneficios del cuarto trimestre, pero el 1 de diciembre la cambió al 25 de enero. Diferentes investigaciones académicas exponen que cuando una empresa revisa una fecha de beneficios y la cambia a una posterior, suele ser indicativo de que se compartirán malas noticias en dicha presentación de resultados. Además, la señal es aún más fuerte cuando la empresa confirma una fecha y luego la cambia otra vez, que cuando simplemente confirma una fecha que solo está fuera del rango histórico.

El USB suele informar los miércoles y en los últimos 8 años ha informado entre el 15 y el 21 de enero, por lo que la fecha confirmada de este año es la más tardía de nuestra historia.

Es importante señalar que el USB también confirmó su fecha de beneficios más tarde de lo habitual, lo que suele ser una señal de que, una vez que confirmen una fecha, también será más retrasada de lo habitual.

CSX Corporation no tiene una fuerte predilección por un día concreto de la semana, pero en los últimos ocho años ha presentado sus resultados del cuarto trimestre entre el 13 y el 21 de enero, siendo la fecha del informe de este año la más tardía de nuestra historia. Basándonos en los informes históricos, habíamos fijado la fecha del informe en el 19 de enero, seis días antes. Aunque normalmente esto sería señal de malas noticias para la empresa, también es importante tener en cuenta que CSX acaba de contratar a un nuevo CFO, Sean R. Pelkey, el año pasado, y este será el primer informe del cuarto trimestre con él a la cabeza. A menudo, los cambios en las fechas de los informes se deben a cambios en la dirección de la empresa.