- Las empresas de servicios públicos registraron nuevos máximos la semana pasada mientras el mercado en general retrocedía

- Ofrece una impresionante fuerza relativa y una baja volatilidad, pero los inversores a largo plazo deberían andarse con cuidado

- El sector cotiza con una rica valoración y una rentabilidad por dividendos relativamente baja

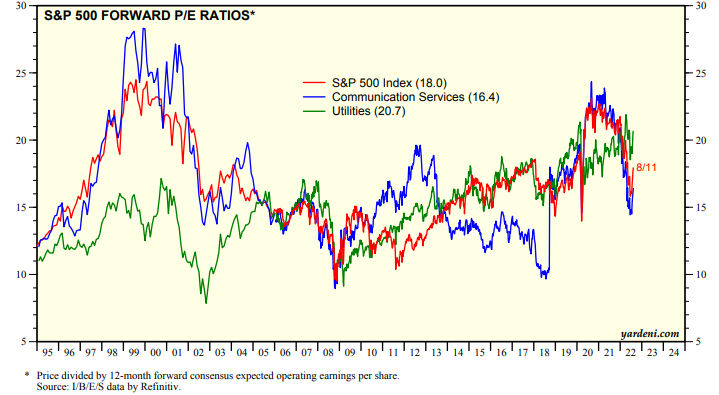

El viejo y aburrido sector de las empresas de servicios públicos ha estado en plena ebullición últimamente. Cuenta con una relación precio-beneficio muy rica. Esta tendencia se ha mantenido durante gran parte de 2022, ante la subida de los tipos de interés y la volatilidad del mercado de valores. Según Yardeni Research, el sector de las empresas de servicios públicos cuenta con una relación precio/beneficio a plazo de 20,7, que es ligeramente más barata que la del sector tecnológico de alto crecimiento a fecha de 17 de agosto, por ejemplo.

Ratios PER a futuro del S&P 500: Los servicios públicos cuentan con una prima sobre el S&P 500

Fuente: Yardeni Research

Además, la tasa de crecimiento de los beneficios prevista en este nicho no es elevada (como cabría imaginar, dada la naturaleza estable del funcionamiento de las empresas de servicios públicos). Los ratios PEG resultantes, una útil medida de valoración que compara un múltiplo de beneficios con la tasa de crecimiento de los beneficios prevista, se sitúan en todo el sector en niveles muy bajos.

Mapa de calor del ratio PEG del S&P 500: Valoraciones de las empresas de servicios públicos al límite de su capacidad

Fuente: Finviz

Frente a una valoración muy elevada, el ETF de empresas de servicios públicos salió a bolsa en nuevos máximos históricos la semana pasada. Lo que hace que el movimiento sea aún más impresionante es que el mercado en general sufrió una caída de más del 1% durante la semana de vencimiento de las opciones, por lo que la fuerza relativa del XLU fue elevada. En lo que va de 2022, el fondo S&P 500 SPDR ETF Trust (NYSE:SPY) ha reportado una rentabilidad negativa del 10,5%, mientras que el XLU ha subido un sorprendente 10,2%, incluidos dividendos. Incluso desde los mínimos del 16 de junio de las acciones, los servicios públicos están superando al SPY en más de 300 puntos básicos.

ETF del sector de servicios públicos en nuevos máximos históricos

Fuente: Investing.com

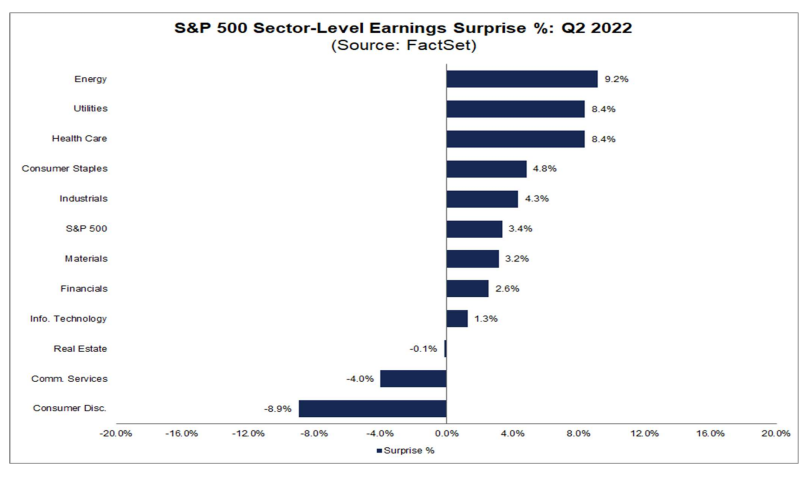

Puede que los inversores se hayan fijado en lo bien que se han comportado estas empresas, que sólo representaron el 3% del índice S&P 500, según iShares, durante el segundo trimestre. FactSet (NYSE:FDS) ha informado de que el sector de las empresas de servicios públicos ha presentado la segunda mayor sorpresa positiva de beneficios agregados (la diferencia entre los beneficios reales y los estimados). NRG (NYSE:NRG) Energy, Entergy y Southern Company (NYSE:SO) han ofrecido las mayores sorpresas de beneficios por acción. Además, el estable sector de las empresas ofreció la mayor sorpresa positiva de ingresos de entre las 11 áreas del mercado.

Sorpresas en los resultados del 2T del S&P: Energía, servicios públicos y sanidad encabezan la lista

Fuente: FactSet

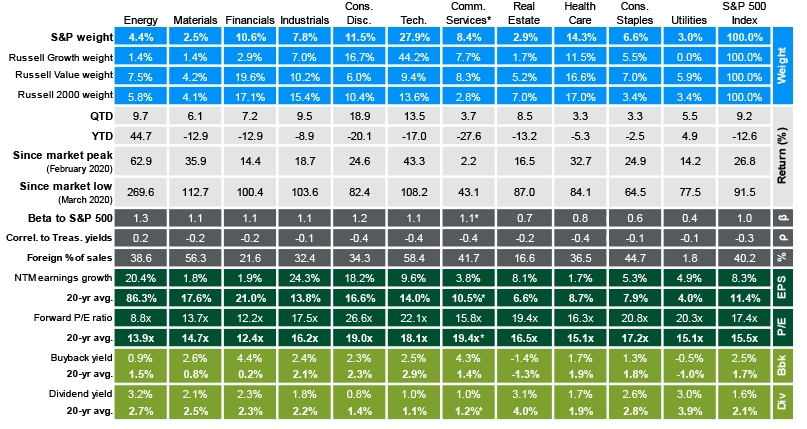

Otra razón desapercibida por la que las empresas de servicios públicos han tenido un rendimiento superior últimamente podría ser el nuevo impuesto del 1% sobre la recompra de acciones. Las empresas de generación, transmisión y distribución de energía no suelen recomprar muchas acciones. Según J.P. Morgan Asset Management, el sector de los servicios públicos tiene una rentabilidad de recompra neta negativa. Todos los demás sectores, excluyendo el inmobiliario, tienen una rentabilidad de recompra positiva. Más conocido entre los inversores es la elevada rentabilidad por dividendos de las empresas de servicios públicos, que se sitúa en el 3,0% a 31 de julio.

Rentabilidad y valoraciones por sectores

Fuente: J.P. Morgan Asset Management

Adopto una postura prudente en cuanto a las empresas de servicios públicos de cara al futuro. Como analista técnico, respeto totalmente sus sólidos rendimientos absolutos y relativos de las últimas semanas (y de todo este año). ¿Podría quedar más recorrido al alza? Sí. De hecho, probablemente lo habrá, dado que es el único sector que está registrando máximos históricos. Sin embargo, a largo plazo, el lento crecimiento podría dificultar la rentabilidad. Con una relación PER a futuro superior a 20 y una rentabilidad por dividendos un 25% por debajo de su media de 25 años, los servicios públicos se me antojan caros.

Conclusión

El sector de los servicios públicos cuenta ahora mismo con algunas características positivas. El XLU cuenta con impulso de precios y un puñado de industrias que podrían beneficiarse de la nueva legislación destinada a reforzar la red eléctrica. Sin embargo, una valoración elevada y una rentabilidad por dividendos históricamente baja me hacen ser cauto a largo plazo. Aunque el sector se siente seguro en un mercado volátil, no hay que esconderse mucho tiempo en este entorno.

Descargo de responsabilidad: Mike Zaccardi no mantiene ninguna posición en los valores mencionados en este análisis.