- El año 2023 puede considerarse hasta ahora un año de éxito para los mercados de valores

- Y las previsiones para 2024 son moderadamente optimistas para los activos de riesgo

- Desde un punto de vista técnico, el S&P 500 podría ir camino de máximos históricos

- ¿Se ha perdido el Black Friday? Asegúrese un descuento de hasta el 55% en las suscripciones a InvestingPro con nuestra oferta ampliada del Cyber Monday.

A pesar de las previsiones negativas para los mercados de acciones a principios de 2023, el año se ha desarrollado de forma más favorable, desafiando el escenario pesimista. La mayoría de los índices han mostrado un sólido comportamiento positivo desde enero, destacando el Nasdaq con una impresionante subida del +36% hasta la fecha.

De cara al año que viene, las previsiones indican que es probable que el mercado alcista continúe, culminando posiblemente en un repunte hacia máximos históricos de los índices bursátiles. Pero la probabilidad de este escenario depende de que se evite una profunda recesión, perspectiva que no está asegurada, especialmente en Europa, donde la Eurozona se encuentra precariamente al borde del crecimiento económico.

¿Qué nos dicen los datos macroeconómicos sobre el destino de la Bolsa?

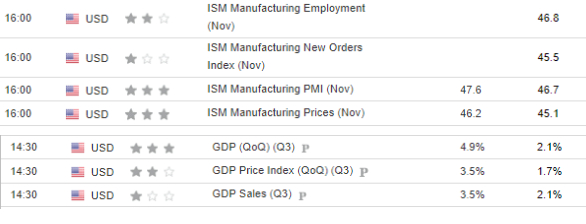

En la eurozona, los datos hablan por sí solos, señalando claramente una recesión inminente. Por el contrario, en Estados Unidos, los últimos datos del PIB, que muestran un crecimiento intertrimestral del 4,9%, descartan considerablemente el escenario recesivo.

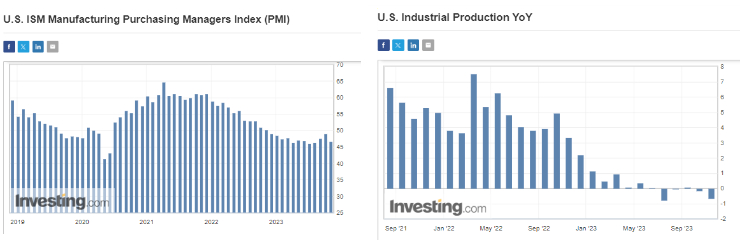

Sin embargo, el análisis de otros indicadores relacionados con el crecimiento económico arroja un panorama menos optimista. En particular, destacan dos indicadores: la producción industrial y el PMI manufacturero, que se han mantenido sistemáticamente por debajo del umbral de recesión durante varios meses.

Si a esto añadimos la persistente reversión de la curva de rendimiento de los valores del Tesoro estadounidense, el fantasma de la recesión en Estados Unidos sigue existiendo. Por lo tanto, la atención de los inversores debería centrarse esta semana en las lecturas del PIB y del PMI, que se publicarán el miércoles y el viernes, respectivamente.

Si la dinámica del PIB se mantiene en niveles relativamente elevados junto con una desinflación continuada, es posible que el mercado de valores no tenga argumentos para realizar un descuento mayor y seguir avanzando hacia el norte.

Se avecina un pivote de la Fed

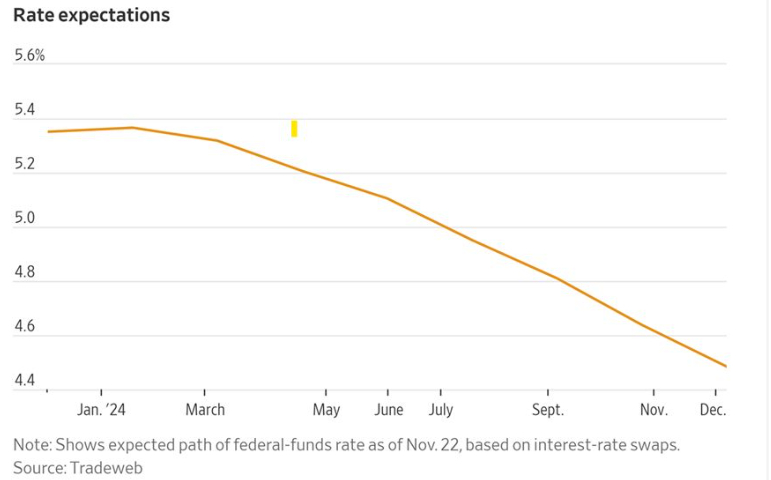

A pesar de las declaraciones conservadoras de los responsables de la Reserva Federal, que evitan pronunciarse claramente sobre el primer recorte de los tipos de interés, el mercado ya lo está anticipando. Según la actual distribución de probabilidades, podemos esperar cuatro recortes de tipos el año que viene a partir de mayo.

¿Cómo reaccionarán los mercados de valores?

La actual situación económica de la mayor economía del mundo será clave. La Fed podría iniciar el ciclo de recorte de tipos por dos motivos: una desinflación progresiva o un debilitamiento considerable de la economía. Para los mercados de valores, el escenario más optimista con diferencia será el primero, en el que se alcance el objetivo de inflación y se evite al mismo tiempo una recesión importante.

S&P 500: El último nivel de resistencia aguarda antes de los máximos históricos

El mercado alcista del S&P 500 ha continuado hasta ahora, como se refleja en forma de un dinámico impulso hacia el norte. Actualmente, los compradores se acercan a un nivel de resistencia clave situado en la zona de precios de los 4.600 puntos, que coincide también con los máximos de este año.

El escenario básico supone que se superará la zona indicada y continuará el crecimiento, con el próximo objetivo cerca de máximos históricos en 4.800 puntos. Los alcistas del mercado se han visto favorecidos por las estadísticas, que muestran que el mes de diciembre en año preelectoral, contando desde 1950, un 70% de las veces termina en positivo con una rentabilidad media del 2,9%.

***

Puede determinar fácilmente si una empresa es adecuada para su perfil de riesgo realizando un análisis fundamental detallado en InvestingPro según sus propios criterios. De este modo, obtendrá ayuda altamente profesional para configurar su cartera.

Además, puede contratar mucho más barato InvestingPro, una de las plataformas más completas del mercado para la gestión de carteras y el análisis fundamental, con el mayor descuento del año (de hasta un 55%), aprovechando nuestra oferta ampliada del Cyber Monday.

Descargo de responsabilidad: El autor no posee ninguno de los valores mencionados en este análisis.