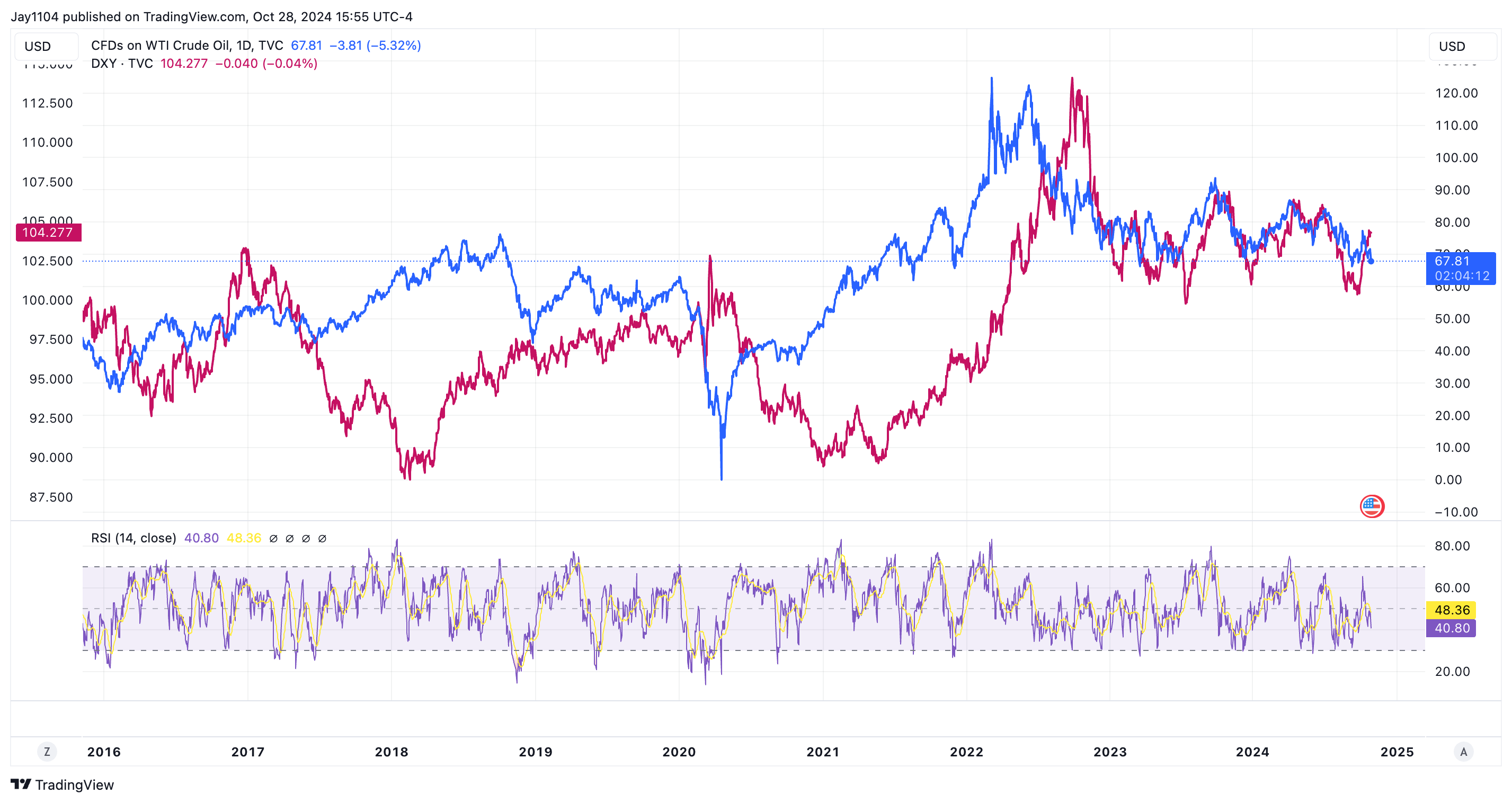

El día de ayer vio cómo se desplomaba el petróleo, en parte debido a que las tensiones en Oriente Medio parecen haberse calmado, al menos por el momento.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

La principal incógnita que se cierne sobre el crudo es si romperá el nivel de soporte en torno a los 66 dólares; de hacerlo, podría descender hasta la franja de los 50 dólares. En estos momentos estamos viendo cómo el precio del petróleo desciende mientras los tipos se elevan, una dinámica ciertamente paradójica.

En cierto modo, la caída del precio del petróleo encaja con la mayor fortaleza del dólar, y podríamos estar presenciando una vuelta al orden natural del mercado.

Si tenemos en cuenta los registros históricos, un dólar fuerte suele ejercer presión a la baja sobre el precio del petróleo. Es posible que el mercado ya no perciba al crudo como antes, cuando la inflación era elevada, y que ahora sea el fortalecimiento del dólar lo que impulse el precio del hidrocarburo, en lugar de que este influya sobre los tipos y, en consecuencia, sobre el billete verde.

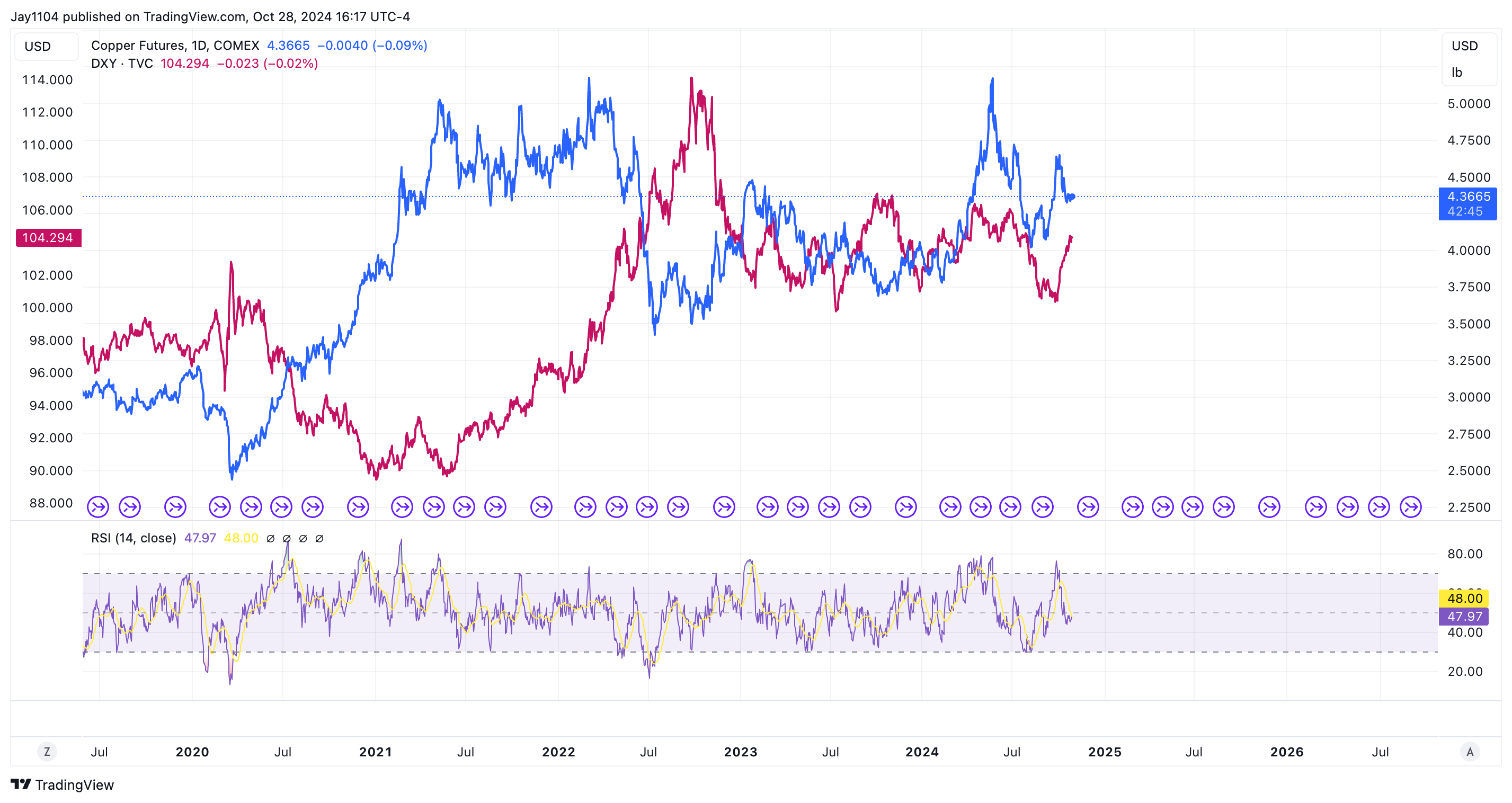

Esta tendencia también coincide con el descenso de los precios del cobre.

Otro factor es el aumento de los rendimientos reales, con el rendimiento real del bono a 10 años de EE.UU. superando el 1,98 %.

Al considerar tanto el aumento de los rendimientos reales como el fortalecimiento del dólar, estimo que el precio del petróleo y de las materias primas, en general, estará sometido una presión considerable a la baja.

Resulta significativo que las expectativas de inflación a 10 años no hayan disminuido, sino que, por el contrario, hayan mostrado un repunte. Si la caída en el precio del petróleo respondiera a preocupaciones en torno al crecimiento económico, cabría esperar una reducción en los umbrales de rentabilidad. Sin embargo, lo que observamos sugiere que el mercado está regresando a correlaciones más históricas, donde un dólar fuerte y mayores rendimientos reales impulsan una dinámica adversa para las materias primas.

Otro factor a considerar es el incremento en la prima por plazo del tipo nominal a 10 años, que ha alcanzado los 23 puntos básicos, su nivel más alto desde el año pasado. Esto refleja que los inversores, en términos simples, están exigiendo un tipo de interés superior para compensar los riesgos asociados al horizonte temporal.

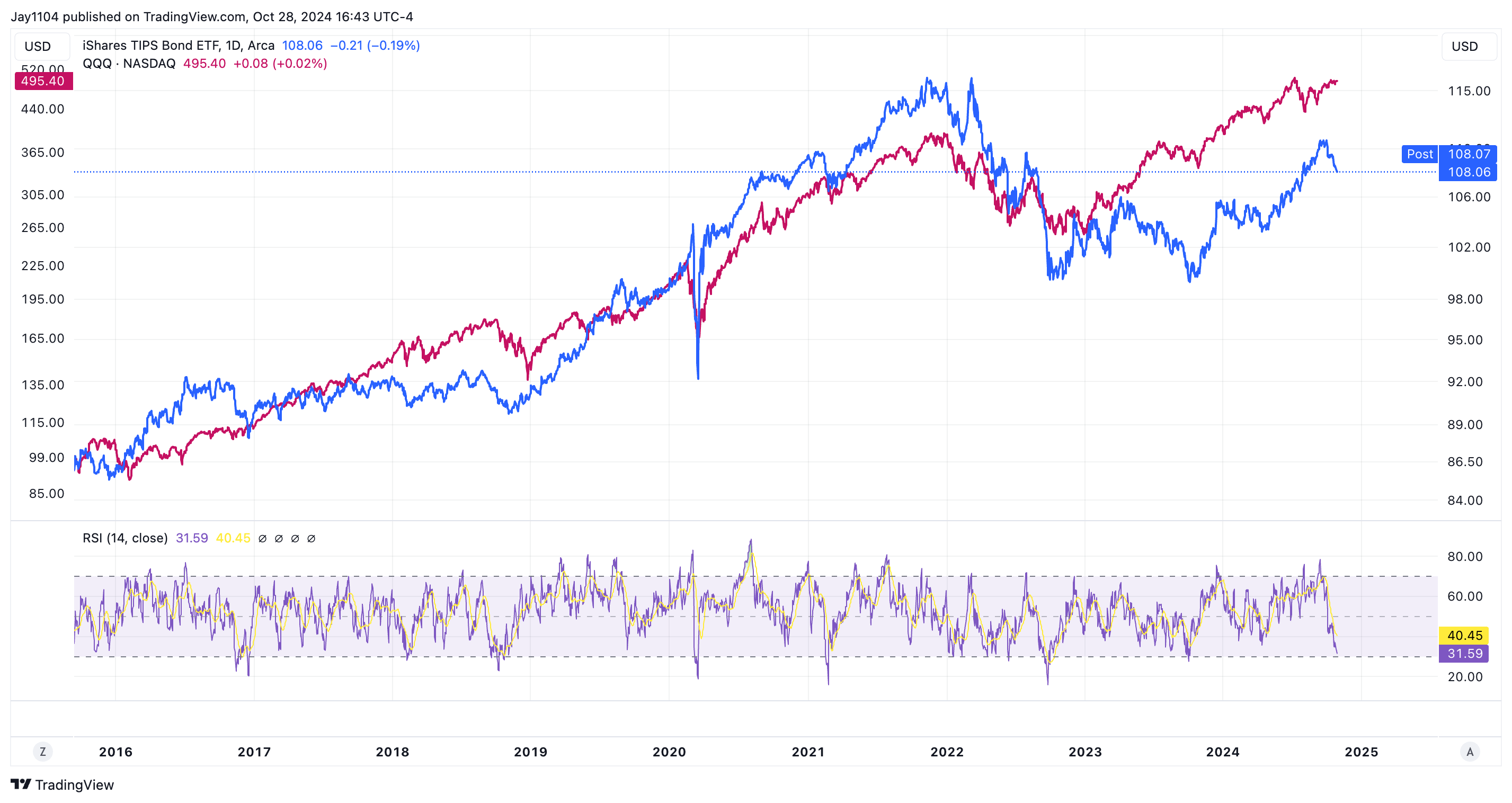

Queda por saber cuál será la trayectoria de la bolsa, ya que la correlación habitual entre las acciones y los tipos reales ha experimentado una transformación significativa. Por lo general, cuando el TIP ETF cae, el QQQ ETF tiende a seguir ese descenso.

Sin embargo, esta correlación comenzó a desdibujarse alrededor del colapso de SVB en marzo de 2023. Este cambio en las dinámicas del mercado probablemente representa la cuestión más relevante de todas. Es evidente que los tipos reales están en ascenso, y, al menos por el momento, las acciones no muestran signos de caída.

El rally del S&P 500 se detiene: ¿qué viene ahora?

Ayer fue uno de esos días en los que, si no se prestaba mucha atención, podría parecer que no se había perdido gran cosa. Los futuros del S&P 500 subieron ligeramente, y eso fue todo; la cotización se mantuvo lateral durante el resto de la sesión.

Quizás esta leve subida fue una reacción a la caída en los precios del petróleo, aunque también parecía ser otro de esos misteriosos repuntes en los futuros que a veces carecen de lógica aparente.

A pesar de esta tranquilidad superficial, la amplitud del Bloomberg 500 fue notablemente positiva, con más de 350 valores en alza frente a unos 150 en descenso.

Lo mismo ocurrió en el NASDAQ, aunque en este caso los futuros del NASDAQ experimentaron un repunte mucho más significativo, que prácticamente se desvaneció al final de la sesión.

Hasta ahora, los patrones técnicos de los futuros del S&P 500 no han cambiado; siguen moviéndose lateralmente con el tiempo, pasando de un lado a otro de la cuña ascendente.

¡ProPicks cumple 1 año! ¿Quiere probar sus estrategias? Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.