Un viejo refrán dice que hay que tener cuidado con lo que se desea. Es posible que los inversionistas en bolsa que desean que la Reserva Federal pivote quieran replantearse su lógica y revisar los gráficos.

La quiebra del segundo banco más grande de EE.UU. y la venta de emergencia con grandes descuentos de Credit Suisse (NYSE:CS) tienen a los inversionistas apostando a que la Reserva Federal pivoteará. No parece importarles que la inflación se esté disparando y que la Fed siga decidida a mantener las tasas "más altas durante más tiempo" a pesar de la evolución de la crisis.

Como los perros de Pavlov, los inversionistas compran cuando oyen sonar la campana del pivote. Su condicionamiento puede resultar perjudicial si el pasado se revela clarividente.

La historia bajista de los recortes de tasas

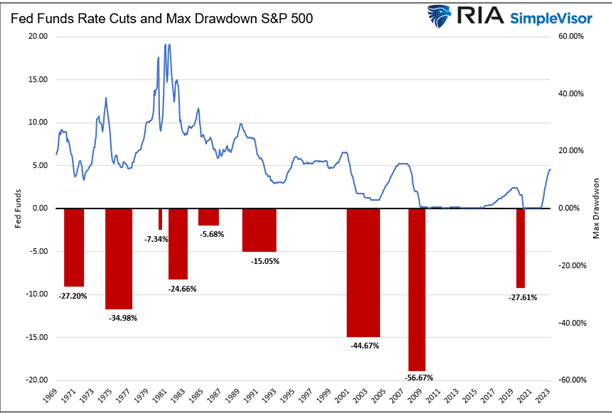

Desde 1970, ha habido nueve ocasiones en las que la Fed ha recortado significativamente la tasa de interés de los fondos federales. La caída máxima media desde el inicio de cada período de reducción de tasas hasta el mínimo del mercado fue del 27.25%.

En los tres episodios más recientes se produjeron caídas superiores a la media. De las otras seis experiencias, sólo en una, 1974-1977, la caída fue peor que la media.

¿Por qué son peores las últimas detracciones que las anteriores a 1990? Antes de 1990, la Reserva Federal era más activa. Como tal, no permitía que las tasas se situaran demasiado por encima o por debajo del tasa natural de la economía. De hecho, la elevada inflación de los años setenta y principios de los ochenta forzó la vigilancia de la Reserva Federal. Independientemente del motivo, unas tasas de interés más altas ayudaron a mantener a raya las burbujas especulativas.

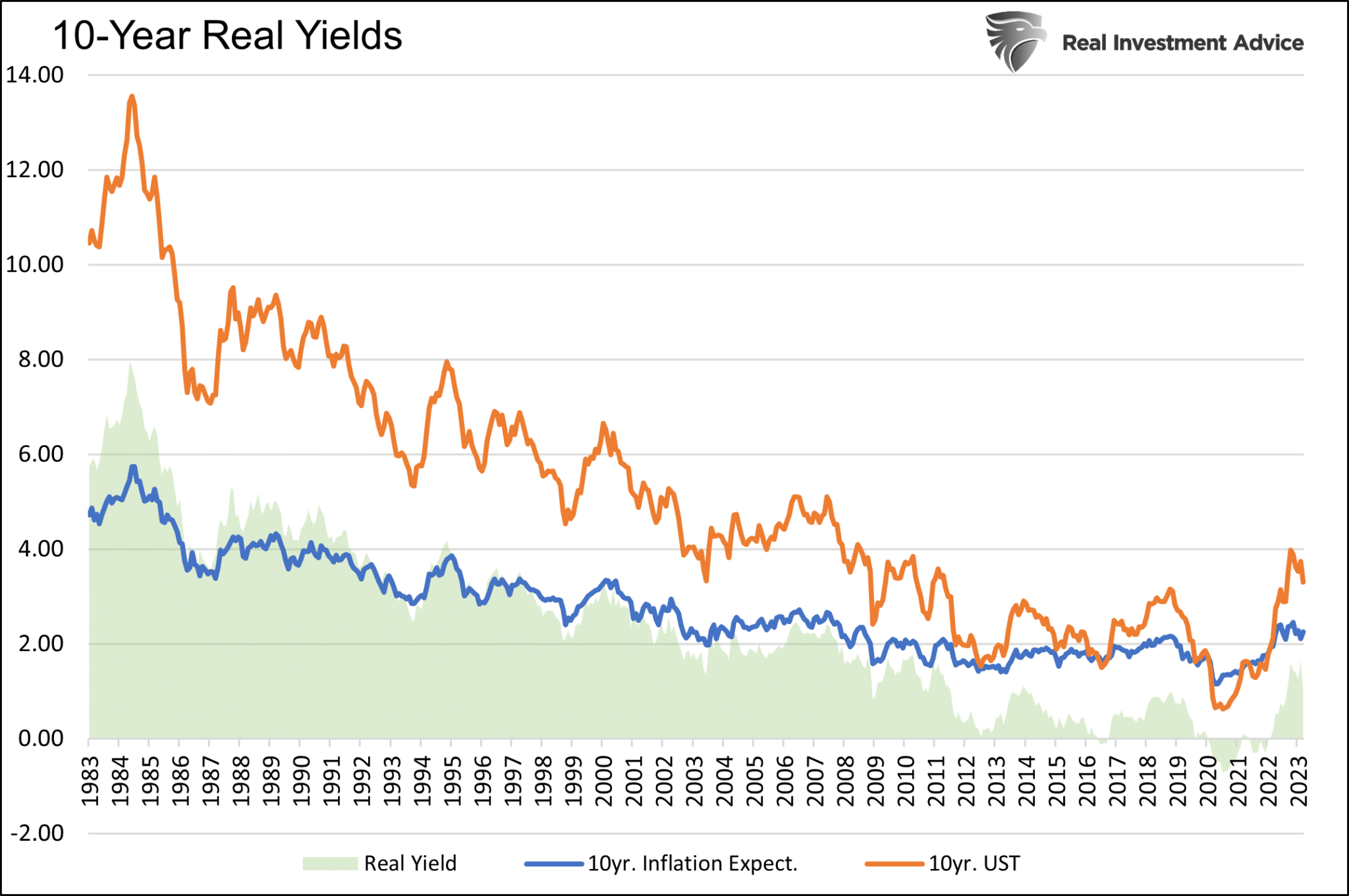

Durante los últimos 20 años, la Fed ha presidido un entorno de tasas de interés bajas. El gráfico siguiente muestra que los rendimientos reales, los rendimientos menos las expectativas de inflación, han tendido a la baja durante 40 años. Desde la pandemia hasta que la Fed empezó a subir las tasas en marzo de 2022, el rendimiento real a 10 años fue a menudo negativo.

La especulación suele florecer cuando las tasas de interés son previsiblemente bajas. Como estamos aprendiendo, este comportamiento especulativo derivado de la política de la Fed en 2020 y 2021 llevó a banqueros conservadores y fondos de cobertura agresivos a asumir riesgos desmesurados. Aunque no estaban de su parte, ¿cuál era su alternativa? Aceptar una rentabilidad real negativa no es bueno para los beneficios.

Damos un pequeño rodeo para apreciar cómo el nivel de las tasas de interés impulsa la especulación.

El elegante modelo de Wicksell

Hace unos años, compartimos la lógica del famoso economista sueco Knut Wicksell. El modelo del economista del siglo XIX afirma que dos tasas de interés ayudan a evaluar la actividad económica. Según el elegante modelo de Wicksell:

En primer lugar, está la "tasa natural", que refleja la tasa de crecimiento estructural de la economía (que también refleja la tasa de crecimiento de los beneficios empresariales). La tasa natural es el crecimiento combinado de la población en edad de trabajar y el crecimiento de la productividad. En segundo lugar, Wicksell sostiene que existe la "tasa de mercado" o el costo del dinero en la economía determinado por la oferta y la demanda.

Para Wicksell, las divergencias entre las tasas natural y de mercado son el mecanismo que determina el ciclo económico. Si una divergencia entre las tasas natural y de mercado se mantiene de forma anormal, provoca una grave mala asignación del capital.

Conclusión:

Según Wicksell, la política óptima debería tratar de mantener el tasa natural y el de mercado lo más alineados posible para evitar una mala asignación. Pero cuando las tasas de mercado a corto plazo están por debajo del tasa natural, los inversionistas inteligentes responden adecuadamente. Se endeudan fuertemente al tasa bajo y compran activos existentes con rendimientos algo predecibles y horizontes temporales más cortos. Los activos financieros se disparan en valor mientras que las inversiones a largo plazo, basadas en el flujo de caja y con perspectivas más arriesgadas, languidecen.

El segundo semestre de 2020 y 2021 ofrece pruebas de la teoría de Wicksell. A pesar del dinamismo de la actividad económica y el aumento de la inflación, la Reserva Federal mantuvo las tasas de interés en cero y amplió su balance (flexibilización cuantitativa) más que durante la crisis financiera. La especulación resultante de mantener las tasas muy por debajo del tasa natural era palpable.

¿Qué porcentaje de caída cabe esperar esta vez?

Dado que el mercado experimentó una caída decente durante el ciclo de subidas de tasas que comenzó en marzo de 2022, ¿podría haberse producido ya una buena parte de la caída de tasas asociada a una bajada de tasas?

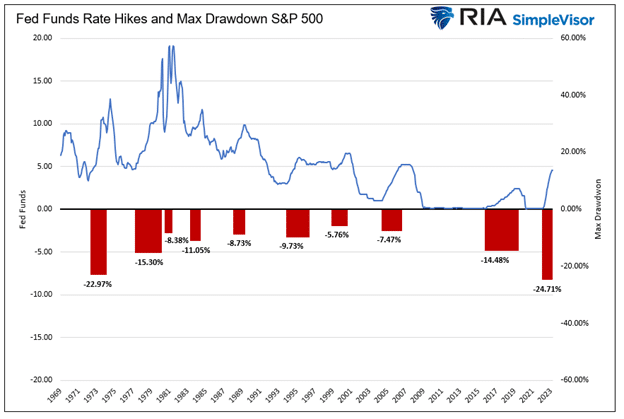

El gráfico siguiente muestra la reducción máxima desde el inicio de los ciclos de subidas de tasas. La caída media durante los ciclos de subidas de tasas es del 11.50%. El S&P 500 experimentó una caída de casi el 25% durante el ciclo actual.

Subidas de tasas y caídas

Hay otras dos consideraciones a tener en cuenta a la hora de formular expectativas sobre lo que el próximo giro de la Reserva Federal tiene reservado para las acciones.

En primer lugar, el siguiente gráfico muestra las caídas máximas durante los periodos de recorte de tasas y las rentabilidades de un año tras el último recorte de tasas. De mayo de 2020 a mayo de 2021, el periodo de un año posterior al último recorte de tasas, el S&P 500 subió más del 50%. Esto triplica la media del 16% de los ocho episodios anteriores. Por lo tanto, no es de extrañar que la caída máxima durante el actual ciclo de subidas de tasas fuera superior a la media.