-

El último dividendo de Petrobras no tiene precedentes y supone una rentabilidad del 35%.

-

La segunda vuelta de las elecciones presidenciales, prevista para el 30 de octubre, plantea enormes riesgos para la empresa, ya que el candidato izquierdista Lula da Silva mantiene su ventaja

-

En caso de que el riesgo político coincida con una fuerte desaceleración, Petrobras se vería rápidamente vaciada de su flujo de caja libre

-

Las finanzas de cualquier empresa de los últimos 10 años

-

Puntuaciones de salud financiera para la rentabilidad, el crecimiento y más

-

Un valor razonable calculado a partir de docenas de modelos financieros

-

Una rápida comparación con los pares de la empresa

-

Gráficos fundamentales y de rendimiento

Introducción

Un vistazo a sus finanzas le dirá que Petrobras (NYSE:PBR) lo está haciendo bien, produciendo niveles récord de flujo de caja libre que le permiten distribuir ganancias a los accionistas, a quienes se les ha prometido un dividendo sin precedentes de 6,73 reales/acción para el segundo trimestre, lo que supone una rentabilidad por dividendo del 35% (anualizada). A pesar del potencial reparto, las próximas elecciones en Brasil y el frágil entorno macroeconómico plantean serios riesgos para el nombre. En caso de que los riesgos políticos y económicos coincidan -lo que parece cada vez más probable-, Petrobras se vería privada de su flujo de caja libre y los accionistas quedarían desamparados.

Negocio

Petrobras, la productora y refinadora de petróleo parcialmente estatal de Brasil, posee activos de muy alta calidad que están demostrando ser increíblemente rentables en el actual entorno macroeconómico. Su crudo de clase mundial garantiza precios superiores en el mercado mundial, lo que también la hace más resistente en los ciclos descendentes. Petrobras cuenta con una atractiva combinación de grandes reservas y bajos costes de producción que hacen que sus yacimientos sean rentables a precios del petróleo tan bajos como 30 dólares por barril.

Dada la participación mayoritaria del gobierno (29%), Petrobras debe equilibrar a menudo los objetivos políticos con los financieros. Por ejemplo, no es raro que Petrobras ofrezca descuentos en sus productos nacionales para ganarse a los políticos. Dada su naturaleza política, los negocios locales de refinado y comercialización contribuyen a la cuenta de resultados de la empresa mucho menos que el negocio upstream.

A pesar de las limitaciones políticas que impiden a la empresa maximizar los beneficios en sus operaciones downstream, sigue siendo muy rentable y gran parte de ese margen se traduce en una fuerte generación de flujo de caja libre.

Datos financieros

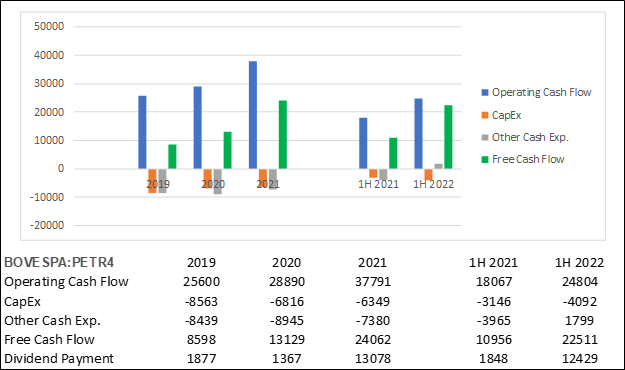

Fuente: InvestingPro (Cifras en USD)

El repunte de los precios del petróleo y el gas que se produjo en el segundo trimestre de 2012 hizo que Petrobras presentara unos resultados que superaron las cifras récord del primer trimestre de 2012. El flujo de caja operativo se duplicó con creces, pasando de 10,300 millones de dólares a 24,800 millones, lo que supone un aumento del 37% respecto al primer semestre de 21. En el primer semestre de 2022, los accionistas vieron un flujo de caja libre de 22,500 millones de dólares, de los que más del 70% se generaron sólo en el segundo trimestre. Además, Petrobras ha conseguido mantener sus márgenes de beneficio por encima de los de otros productores de petróleo con niveles de producción similares.

En cuanto a la deuda, la empresa ha saneado sustancialmente su balance en los últimos 8-10 años. En el segundo trimestre de este año, la deuda neta era de 34,000 millones de dólares, frente a los 53,000 millones del año pasado. La relación entre la deuda y el EBITDA también está cerca de sus mínimos históricos, con sólo 0.5 veces (sobre un EBITDA de 65,000 millones de dólares). Dada la generación de caja libre de Petrobras, estos niveles de deuda están lejos de ser preocupantes.

Estos buenos resultados financieros han llevado a Petrobras a anunciar un dividendo sin precedentes que ha atraído la atención de muchos inversionistas, incluido yo mismo.

Dividendo

Petrobras ha anunciado un dividendo de 6.73 reales por acción para el segundo trimestre, es decir, 1.28 dólares por acción al cambio actual. Sobre una base anualizada, esto se traduce en unos 5 dólares por acción, lo que supone una rentabilidad por dividendo del 35%.

Petrobras ha pagado 8,300 millones de dólares de sus 12,800 millones de dólares de efectivo libre en el segundo trimestre. Un dividendo de 5 dólares/acción para el año fiscal 22 le costaría al productor de petróleo ∼32,200 millones de dólares - considerando que los flujos de caja libres son de 22,500 millones de dólares sólo en el primer semestre, debería cubrirse fácilmente.

Para aquellos que compraron antes de la fecha ex-dividendo, bravo. A los que compraron después o están pensando en comprar, les sugiero que miren con atención el futuro: no parece demasiado brillante.

Riesgos

Carrera presidencial

El 2 de octubre, más de la mitad de Brasil votó en la primera ronda de sus elecciones presidenciales. El actual presidente Jair Bolsonaro -un populista de derecha que ha estado en el poder desde 2019- lo hizo mejor de lo esperado, obteniendo el 43% de los votos. Su principal oponente, el ex presidente de izquierda Luiz Inácio Lula da Silva (comúnmente conocido como Lula), obtuvo el 48%. Todos los sondeos indicaban que Lula llegaría con mayor ventaja. Los dos irán a una segunda vuelta electoral el 30 de octubre, en la que Lula y su Partido de los Trabajadores siguen siendo favoritos.

La inflación en Brasil es actualmente de un solo dígito y las condiciones son cada vez más difíciles. Es poco probable que la empresa distribuya miles de millones en dividendos mientras la población de Brasil sufre escasez. Independientemente de quién gane, es evidente que habrá algún grado de presión política sobre Petrobras. Para los inversionistas, esto supone un riesgo importante.

El productor de petróleo vinculado al gobierno ya ha sido llamado por ambos lados. Durante su campaña electoral, Bolsonaro ha disparado a menudo contra Petrobras, afirmando que la empresa trabaja sistemáticamente en contra de la población brasileña y calificando los beneficios de la empresa de "absurdos”. Aunque el presidente ha optado momentáneamente por abstenerse de intervenir directamente en las operaciones de Petrobras, es difícil imaginar un escenario en el que -en caso de ganar- no actúe contra Petrobras de alguna manera (por ejemplo, con un impuesto extraordinario).

Un posible gobierno de izquierdas podría agitar aún más el barco. Dados sus comentarios de las últimas semanas, es casi seguro que Lula presionará a Petrobras para que baje los precios de la gasolina y el gasóleo en Brasil, reduciendo aún más la rentabilidad del negocio downstream de Petrobras. A medida que se acerca el día de las elecciones, pide cada vez más que se separen los precios locales del petróleo del mercado mundial. En palabras de Lula: "No puedo hacer más rico a un accionista estadounidense y empobrecer a un ama de casa local que pagará más por una bolsa de frijoles porque los precios de la gasolina han subido". El candidato izquierdista también ha mencionado planes para aumentar la capacidad de refinación de Petrobras, lo que posiblemente obligue a aumentar los costos de la empresa. Aunque todavía es demasiado pronto para determinar hasta qué punto las futuras políticas del gobierno podrían afectar a los resultados financieros de Petrobras, sólo existe un riesgo a la baja.

Aunque no es tan grave, el actual entorno macroeconómico también es un riesgo a tener en cuenta. Creo que la desaceleración ya está correctamente descontada, pero hay espacio para los dividendos y las ganancias si el mercado anticipa una recesión global peor de lo esperado. No sólo esto, sino que una grave recesión también podría magnificar los riesgos relacionados con la intervención gubernamental, ya que los políticos probablemente protegerían a la población brasileña a costa de los accionistas de Petrobras.

Conclusión

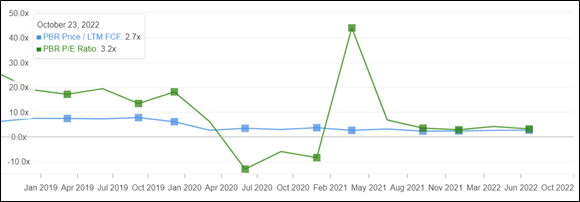

*Múltiplos históricos - P/LTM FCF, P/E. Fuente: InvestingPro*

Al cotizar a 2.7 veces el FCF LTM y a 3.2 veces el BPA NTM, Petrobras está relativamente barata. Sin embargo, esto no significa que el precio de las acciones vaya a volver a subir. La preocupación por las próximas elecciones está afectando claramente a la acción, y con razón. A pocos días de la segunda vuelta, el ex presidente izquierdista Lula parece estar en la delantera. Dados sus comentarios sobre los techos de precios y el aumento forzado de la capacidad de refinación, una victoria del Partido de los Trabajadores sería un duro golpe para Petrobras. Dicho esto, una victoria de Bolsonaro tampoco sería ventajosa. A pesar de los bajos múltiplos y la alta rentabilidad por dividendo, la incertidumbre política combinada con una perspectiva macro sombría hace que el riesgo a la baja sea significativamente mayor que el riesgo al alza. No es el momento adecuado para comprar Petrobras.

Información: El autor no tiene actualmente ninguna posición en Petróleo Brasileiro S.A. - Petrobras. Este artículo se ha escrito únicamente con fines informativos. No constituye una solicitud, oferta, consejo, asesoramiento o recomendación de inversión.

***

¿Quiere ponerse al día con su próxima idea? Con InvestingPro+, puede encontrar:

Y mucho más. Obtenga rápidamente todos los datos clave para poder tomar una decisión informada, con InvestingPro+.