Por Marco Oehrl y Robert Zach (Investing.com de Alemania)

Investing.com - A medida que el mundo del trabajo se vuelve cada vez más digital, también aumenta la importancia de la ciberseguridad. Los días en que se cometía espionaje industrial con pequeñas cámaras y microfilms han quedado atrás. El nuevo enemigo son las memorias USB, las interfaces Wi-Fi y Bluetooth y el acceso a Internet. Aparte de los peligros para el consumidor final, también hay enormes oportunidades de crecimiento que prometen jugosos rendimientos en la bolsa.

Aunque el ETFMG Prime Cyber Security correspondiente al sector, que cuenta con gigantes de la industria como Cisco (NASDAQ:CSCO), Palo Alto (NASDAQ:PANW) y Cloudflare (NYSE:NET) entre sus principales participaciones, sólo ganó un 2.5% el año pasado, la rentabilidad en 2020 fue de un enorme 38%. ¿Y no suele ocurrir en la bolsa que a las malas fases les sigan las buenas, especialmente en un área tan prometedora como el mercado de la ciberseguridad?

Así que analicemos este tema más de cerca.

Ciertamente, no hay casi nadie que tenga un PC y no haya tenido nunca un problema con un virus o un troyano. En un momento en el que casi no queda ningún dispositivo que no pueda conectarse a Internet, la seguridad se está convirtiendo en un bien por el que se gasta cada vez más dinero.

El volumen de negocio generado en este ámbito en 2020 ascendió a 118,000 millones de dólares en todo el mundo. El 20% corresponde a los equipos informáticos, el 35% a los programas y el 46% a los servicios informáticos.

Para 2026, la industria espera que las ventas aumenten hasta los 210,000 millones de dólares, lo que corresponde a una tasa de crecimiento anual compuesto (CAGR) del 10.6%.

¿Qué papel desempeña el software en el crecimiento de la ciberseguridad?

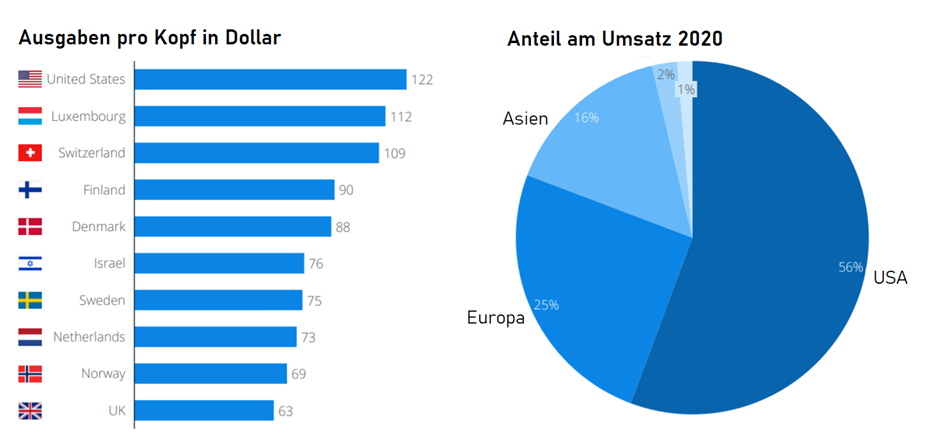

En el segmento del software, Estados Unidos fue el líder indiscutible en el gasto en 2020. De los 41,000 millones de dólares gastados en todo el mundo en programas informáticos para mejorar la seguridad, a Estados Unidos le correspondió el 56%. Esto equivale a un gasto per cápita por cada empleado de 122 dólares.

Fuente: Informe sobre software de ciberseguridad 2021

https://de.statista.com/statistik/studie/id/104227/dokument/software-report/

Europa, por su parte, sólo representó el 25%, mientras que Asia se quedó muy atrás con el 16%.

Se espera que el segmento crezca a una tasa de crecimiento anual del 7.0% entre 2020 y 2026. En comparación con la tasa de crecimiento anual de todo el sector de la ciberseguridad, que es del 10.6%, las soluciones de software parecen desempeñar todavía un papel secundario.

Sin embargo, esto no significa necesariamente que una inversión en el sector del software no pueda valer la pena.

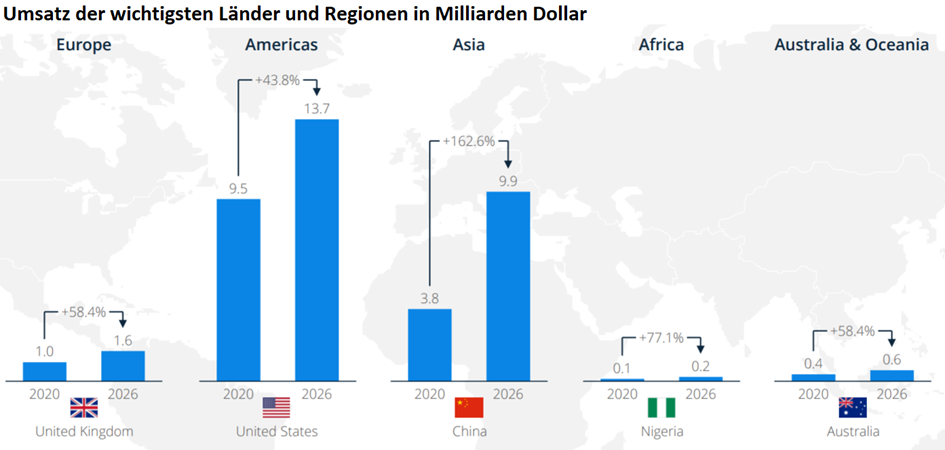

Mientras que la CAGR para el periodo de 2016 a 2026 es del 8.1% en Europa y del 7.8% en Estados Unidos, parece que se está produciendo un acercamiento en Asia, con un 10.4%.

La evolución positiva de Asia resulta aún más clara si se observa el gasto total en ciberseguridad. Se espera que esta cifra aumente de 28,100 millones de dólares a 56,300 millones entre 2021 y 2026. Esto corresponde a un aumento global de más del 100%.

Lo que resulta especialmente interesante es que los ingresos del segmento de software en Asia "sólo" aumentarán un 55.7%, pasando de 7,000 a 10,900 millones de dólares en el mismo periodo. Esto demuestra que los segmentos de hardware y servicios informáticos se están beneficiando de forma desproporcionada.

Esto también queda claro por el hecho de que se espera que la cuota de software en todo el mercado asiático de ciberseguridad caiga del 24.9 al 19.4 por ciento en el período de 2021 a 2026.

De todos modos, Estados Unidos y Europa no pueden seguir el ritmo de crecimiento del mercado asiático de la ciberseguridad, ya que el aumento de las ventas aquí se estima en un comparativamente escaso 34.3 y 37.2 por ciento.

Hardware de ciberseguridad: ¿Quién lleva la delantera?

Con una cuota del 20 por ciento del mercado total de la ciberseguridad, el segmento de hardware es el trozo más pequeño del pastel, pero una CAGR del 9.2 por ciento entre 2020 y 2026 promete en general un mayor crecimiento que el segmento de software (7.0%).

También hay un claro cambio en la cuota de mercado en este ámbito. De los 23,000 millones de dólares de ventas totales alcanzados en 2020, el 47% se produjo en Estados Unidos, el 28% en Asia y solo el 21% en Europa.

Pero mientras se espera que las ventas de hardware en Europa y Estados Unidos crezcan sólo un 36.4% y un 32.7%, respectivamente, entre 2021 y 2026, se espera que Asia pase de 7,700 millones de dólares a 15,200 millones, es decir, un 97.4%. Esto ya indica claramente que Asia podría ser el mercado con las mayores tasas de crecimiento de la ciberseguridad.

https://de.statista.com/statistik/studie/id/104221/dokument/hardware-report/

El número 1 indiscutible en crecimiento de hardware es China. Se prevé que el gasto en este ámbito aumente un 162.6% entre 2020 y 2026.

Los servicios informáticos señalan el mayor crecimiento

La venta de servicios informáticos desempeña el mayor papel de todos en la ciberseguridad. No es de extrañar, porque sin personal experto, el mejor software y el mejor hardware sirven de poco.

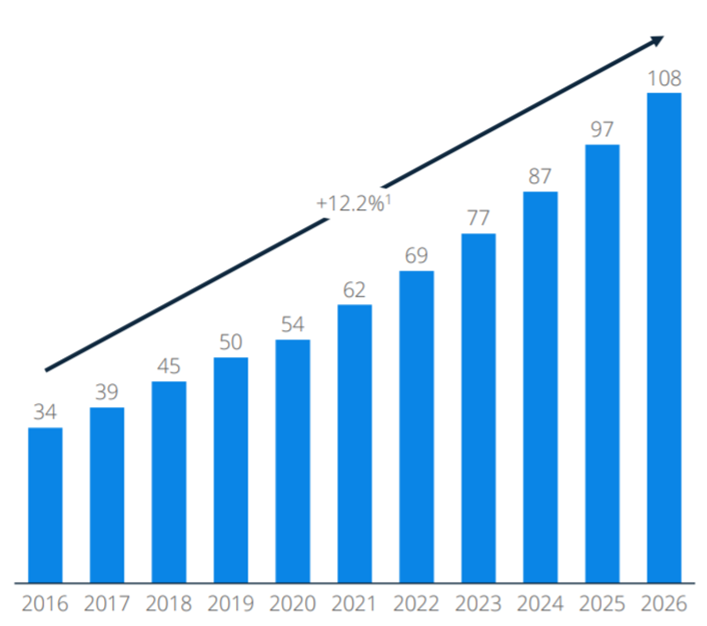

También es aquí donde se espera el mayor crecimiento CAGR a nivel mundial, con un 12.2%. Con unas ventas de 34,000 millones de dólares en 2016, se espera que aumenten hasta los 108,000 millones de dólares en 2026.

https://de.statista.com/statistik/studie/id/104222/dokument/it-services-report/

Entre 2020 y 2026, se espera que las ventas aumenten de 54,000 millones de dólares a 108,000 millones, lo que supone una CAGR de alrededor del 12,4%.

En Europa, se espera que las ventas de servicios de TI pasen de 19,700 millones de dólares a 32,200 millones (63.5%) entre 2021 y 2026, y en Estados Unidos de 25,300 millones a 40,700 millones (60.9%).

Por otro lado, Asia también puede diferenciarse del resto del mundo en el sector de los servicios informáticos de ciberseguridad. En el mismo periodo, se espera que los ingresos pasen de 13,400 millones de dólares a 30,200 millones, lo que supone un crecimiento del 125.4%.

En definitiva, puede decirse que Asia será probablemente el próximo gran motor de crecimiento del mercado de la ciberseguridad. Sin embargo, no hay que ignorar las sólidas tasas de crecimiento en Estados Unidos y Europa.

Echemos un vistazo a los quince valores de ciberseguridad que, según los analistas de Wall Street, tienen mayor potencial de subida en los próximos doce meses.

Investing.com ha escaneado su propia base de datos y ha filtrado aquellos valores de ciberseguridad que son seguidos por al menos cinco analistas, tienen al menos cinco recomendaciones de compra y tienen el mayor potencial de subida. Para entrar en la lista, los valores debían tener una capitalización bursátil de al menos 2.000 millones de dólares:

- Varonis Systems (NASDAQ:VRNS) (precio medio objetivo en 12M: 74.68 $/+55.40%)

- Cloudflare (precio objetivo medio en 12M: 207.28$/+51.26%)

- Splunk (precio objetivo medio en 12M: 167.29 USD/+47.72%)

- Crowdstrike (NASDAQ:CRWD) (precio objetivo medio en 12M: 68.53 USD/+43.80%)

- Sailpoint Technologies (NYSE:SAIL) (precio objetivo medio en 12M: 68.53 USD/+43,44%)

- SentinelOne (NYSE:S) (precio objetivo medio en 12M: 68.14 USD/+34.09 %)

- Cyberark Software (NASDAQ:CYBR) (precio objetivo medio en 12M: 218.86 USD/+33.03 %)

- Leidos Holdings (NYSE:LDOS) (precio objetivo medio en 12M: 116.90 USD/+31.82 %)

- Okta (NASDAQ:OKTA) (precio objetivo medio en 12M: 282.54 USD/+29.20 %)

- Zscaler (NASDAQ:ZS) (precio objetivo medio en 12M: 393.60 USD/+29.30%)

- Rapid7 (NASDAQ:RPD) (precio objetivo medio en 12M: 145.13 USD/+24.26%)

- Tenable Holdings (NASDAQ:TENB) (precio objetivo medio en 12M: 65 USD/+22.60%)

- Science Applications (NYSE:SAIC) (precio objetivo medio en 12M: 100.50 USD/+20.14%)

- CACI (NYSE:CACI) (precio objetivo medio en 12M: 321.22 USD/+19.81%)

- Booz Allen Hamilton (NYSE:BAH) (precio objetivo medio en 12M: 97 USD/+16.5%)

Nota: Todos los cálculos se basan en el precio de cierre respectivo del 15 de diciembre de 2021.

Las acciones de Varonis Systems (NASDAQ:VRNS) tienen el mayor potencial

Según los analistas de Wall Street, Varonis Systems, especialista en seguridad y análisis de datos, tiene el mayor potencial alcista en el sector de la ciberseguridad durante los próximos 12 meses.

Los 20 analistas encuestados por Investing.com estiman el potencial de precios de las acciones de Varonis Systems en un 55.4%. De ellos, 16 recomiendan comprar y cuatro mantener. No hay recomendaciones de venta.

En el tercer trimestre, los ingresos de la empresa aumentaron un 31% interanual, hasta los 100-4 millones de dólares. Los ingresos del negocio de las suscripciones aumentaron un 59%, hasta los 70 millones de dólares. El beneficio no ajustado fue de 8.1 millones de dólares, frente a los 3.1 millones del trimestre anterior.

El analista de RBC Capital Markets Matthew Hedberg cree que el negocio de productos de Varonis en las áreas de gobierno de datos y gestión de amenazas internas podría convertirse en un modelo de suscripción, lo que aumentaría significativamente los ingresos por suscripción. El experto tiene grandes esperanzas en el potencial de la empresa para dar servicio tanto al almacenamiento de datos en las instalaciones como en la nube.

En el tercer trimestre, Varonis registró un crecimiento del ARR del 36%. Hedberg ve al especialista en ciberseguridad en una posición prometedora para 2022 y más allá, especialmente dada la fuerte demanda a corto plazo y los impulsores de crecimiento a largo plazo en forma de digitalización de la economía y la migración a la nube.

RBC califica la acción de Varonis como "sobreponderar" con un precio objetivo de 82 dólares. Para el próximo año, Varonis prevé unas ventas de entre 383,5 y 386,5 millones de dólares, lo que corresponde a un aumento del 31 al 32%. Se espera que los beneficios no contabilizados se sitúen entre 19,5 y 21,5 millones de dólares.

Acciones de Cloudflare Inc (NYSE:NET) con un potencial de retorno de más del 50%

La siguiente acción de la lista es Cloudflare. Ya ha subido más del 73% desde principios de año, y en un momento dado mucho más, hasta los 221,64 dólares, pero recientemente ha sufrido cierta presión debido a las preocupaciones de valoración expresadas por JPMorgan (NYSE:JPM) en relación con el próximo ciclo de endurecimiento de la Fed, y actualmente cotiza a 131,87 dólares.

JPMorgan cree que Cloudflare podría surgir como uno de los mayores generadores de ingresos en su cobertura en los próximos 10 a 15 años, después de todo, la compañía se está posicionando como la "cuarta nube" después de Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT) y Google (NASDAQ:GOOGL), informó CNBC.

Sin embargo, con Cloudflare "la acción más cara de nuestra cobertura" y los múltiplos en el espacio de software que se espera que disminuyan, JPMorgan bajó su calificación a "vender" desde "mantener". Pero si se cree al grueso de los analistas de Wall Street, la reciente corrección representa ya una oportunidad de compra.

De media, los expertos asumen un objetivo de precio de 207,28 dólares, lo que corresponde a un potencial alcista de casi el 51,26% en los próximos doce meses.

Según los analistas de RBC Capital Markets, el mercado direccionable total de Cloudflare podría ascender a unos 100.000 millones de dólares en 2024. Las redes móviles 5G y el "Internet de los objetos" deberían aumentar aún más este mercado.

RBC califica las acciones de NET como "sobreponderar" con un objetivo de precio de 220 dólares.

Cloudflare registró unos ingresos en el tercer trimestre de 172,3 millones de dólares, un 51% más que el año anterior. Sin tener en cuenta las cifras, el especialista en ciberseguridad obtuvo un beneficio de 1,4 millones de dólares, por primera vez en la historia de la empresa.

"Hemos tenido un excelente tercer trimestre, con un crecimiento interanual de los ingresos del 51% y un crecimiento interanual del 71% en las cuentas clave. Nuestro fuerte crecimiento y eficiencia nos han permitido alcanzar el punto de equilibrio este trimestre, un año antes de nuestro plan original", dijo el CEO y cofundador de Cloudflare, Matthew Prince, en un comunicado de prensa.

Para el último trimestre, Cloudflare espera unos ingresos de 184 a 185 millones de dólares.

Las acciones de Splunk (NASDAQ:SPLK) podrían beneficiarse mucho de la transformación en la nube

Otro valor de la lista es Splunk. El proveedor de software de inteligencia operativa que supervisa, analiza e informa de los datos informáticos en tiempo real ha tenido un año tumultuoso. La cotización de la empresa de ciberseguridad, por ejemplo, se ha desplomado más de un 35% desde principios de año.

Desafíos como la transformación en la nube y la sorprendente dimisión del CEO Doug Merritt han puesto las acciones de Splunk bajo presión. No obstante, no hay que descartar por completo a la antigua empresa, sobre todo porque ya se ha aventurado en la nube con el lanzamiento de Splunk Observability Cloud, pero se enfrenta a la enorme competencia de empresas como Elastic y Dynatrace.

En el tercer trimestre del ejercicio 2022 (los tres meses hasta el 31 de octubre de 2021), los ingresos totales aumentaron un 19% interanual, hasta los 665 millones de dólares. Los ingresos de la nube aumentaron un 68% hasta los 243 millones de dólares en el mismo periodo. Muchos clientes están pasando del antiguo al nuevo software de Splunk.

"Con sólo un poco más de un tercio de los ingresos procedentes de la nube, es probable que esta transición tarde algún tiempo en desplegarse por completo", señala un artículo de The Motley Fool.

El precio medio de los 39 analistas encuestados por Investing.com es de 167,29 dólares, casi un 48% por encima del precio actual. Veintitrés recomiendan comprar, 16 recomiendan mantener.

Resulta especialmente llamativo que, a pesar de las recientes turbulencias en la cotización, nadie recomiende vender la acción. Así que si tienes nervios de acero y suficiente paciencia, podrías conseguir una verdadera ganga con Splunk.

Alternativas: Otras empresas del sector de la ciberseguridad a las que los analistas también consideran con mayor potencial de subida en un periodo de 12 meses son: Check Point Software (+16,31%), Akamai (+16,16%), NortonLifeLock (+16,06%), Palo Alto (+14,34%) y Fortinet (+10,37%).