Investing.com - "Si le permite desarrollar todo su potencial, la inversión a largo plazo puede producir resultados muy positivos. Pero el proceso no es tan sencillo como parece". Así analiza Mobeen Tahir, director de análisis en WisdomTree, las ventajas de invertir a largo plazo.

-

¿Cómo enfocar nuestras inversiones para tener el mayor éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Investing.com - Tahir recuerda una historia: Existe una famosa parábola matemática llamada ‘El problema del trigo y el tablero de ajedrez’ que dice así: Un rey, satisfecho con la creación del juego del ajedrez, se ofreció a recompensar al inventor que lo ideó. Éste pidió humildemente un grano de trigo en la primera casilla de un tablero de ajedrez, dos en la segunda, cuatro en la tercera, y así sucesivamente, duplicando el número de granos por cada una de las 64 casillas.

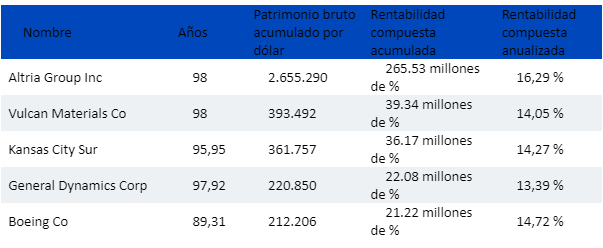

Fuente: Bessembinder, Hendrik (Hank), Which U.S. Stocks Generated the Highest Long-Term Returns? (16 de julio de 2024). La rentabilidad histórica no es indicativa de la rentabilidad a futuro y cualquier inversión puede perder valor.

- Trabajar la paciencia y mantenerse invertido

"En otras palabras, dejemos que el tiempo obre el milagro", señala Tahir, que afirma: "Sí, los datos de la tabla son correctos: un dólar invertido en Altria Group (NYSE:MO) se convirtió en 2,65 millones de dólares en 98 años. Una rentabilidad compuesta anualizada del 16,29% se tradujo en un rendimiento acumulado equivalente a un aumento de 265,53 millones de puntos porcentuales, demostrando así que, aunque sea paso a paso – o grano a grano, se hace camino al andar".

- Diversificar es clave

Según Tahir, "nunca es bueno poner todos los huevos en la misma cesta. El estudio de Bessembinder muestra que la rentabilidad compuesta acumulada media de todas las acciones fue del -7,41 %, y que el 51,64 % de las acciones obtuvieron rentabilidades compuestas negativas a lo largo de su vida. Esto demuestra que no sólo basta con mantener la inversión, ya que se puede acabar invirtiendo en las acciones equivocadas si el objetivo principal está únicamente basado en la obtención de grandes rentabilidades".

"Pero he aquí la clave: la rentabilidad media compuesta fue del 22.840%, lo que significa que una inversión de un dólar puede crecer hasta los 229,4 dólares. Aunque esta cifra es muy inferior al aumento porcentual de 265,53 millones de Altria Group, no por ello deja de ser un resultado increíble, sobre todo teniendo en cuenta el riesgo significativamente menor que conllevaría apostar por un solo valor, o incluso varios. Además, el hecho de que la mediana del resultado sea negativa y, por el contrario, la media muy positiva, pone de relieve que los ganadores pueden levantar toda una cartera, sirviendo de contrapeso contra todos aquellos valores que quedan rezagados", explica el experto.

- Renunciar no es una opción

"Las emociones pueden fácilmente convertirse en un obstáculo en el camino. El siempre incesante ruido del mercado y el miedo a quedarse atrás puede desembocar en una mala toma de decisiones, que suele traducirse en comprar caro y vender barato, justo lo contrario de lo que busca cualquier inversor", señala el director de análisis de WisdomTree.

"¿Generó Altria Group una rentabilidad constante del 16,29% cada año durante 98 años? Desde luego que no. En ciertos momentos, cualquiera habría sentido la tentación de vender, pero esto es algo sólo al alcance de quienes aún tienen algo que ofrecer al mercado. Si la estrategia falla, ya no hay nada que decidir. Como muestra el estudio, la mayoría de las acciones analizadas obtuvieron rendimientos negativos a lo largo del tiempo", destaca.

Conclusión

"Estas tres lecciones están interrelacionadas. La conclusión de los datos es clara: si se mantiene una estrategia bien diversificada en un mercado que se pronostica crecerá en conjunto, y se consigue que las emociones no afecten al rumbo de la estrategia, los resultados a largo plazo pueden ser realmente notables", concluye Tahir.

- ¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.