Investing.com - Con la cercanía de las elecciones en México, Citigroup (NYSE:C) mantiene abiertas sus opciones en el proceso de separación de Banamex, incluso retomar la idea de una venta directa, pero sigue avanzando en el proceso de desincorporación mediante una Oferta Pública Inicial (OPI), señaló la directora ejecutiva de Citigroup, Jane Fraser, durante la conferencia de presentación de resultados del grupo financiero estadounidense.

"Nunca digo nunca, pero estamos muy enfocados en en la OPI, creemos que es la decisión más adecuada para todos los accionisas, estamos en ello y en coordinación con nuestros socios en México y con la dirección de Banamex para guiar el proceso del IPO. Anunciamos ajustes en los equipos de ambos bancos en el trimestre pasado para ordenar la separación de ambos bancos y la separación legal en el segundo semestre del año, hay que tomar en cuenta que las elecciones nacionales se realizarán muy pronto, pero no anticipo que nos separemos de la idea de la OPI, es el camino sobre el que estamos avanzando. Nunca digo nunca, pero creo que vamos por el camino correcto y seguimos atentos a lo que sucede en México, señaló.

Citigroup publicó sus resultados financieros correspondientes al primer trimestre de 2024, en los que reportó una disminución en sus ganancias netas, destacando que sus operaciones en México contribuyeron de manera positiva al aumento general de los ingresos, pero también enfrentaron retos en términos de costos y gastos adicionales en el marco de la separación de Banamex.

Según el informe proporcionado por Citigroup, sus operaciones en México, específicamente en la división de Todas las Otras (Base Administrada), experimentaron un aumento en los ingresos durante el primer trimestre de 2024, atribuido a un crecimiento en los volúmenes de operación en el país y a la apreciación del peso mexicano. Sin embargo, a pesar de este incremento en los ingresos, la división también enfrentó costos de financiamiento más altos y gastos adicionales.

De acuerdo con el reporte, los costos operativos de desincorporaciones de dicha división pasaron de 106 millones en el cuarto trimestre de 2023 a 110 millones de dólares en el primer trimestre de 2024, un incremento de 3.7%.

Aunque no se proporcionan detalles específicos sobre los segmentos individuales de las operaciones de Citigroup en México, en su división Todas las Otras (Base Administrada), Citigroup reportó ingresos de 2,400 millones de dólares. Los costos de financiamiento más altos y cargos de reestructuración impactaron los gastos de la división, resultando en una pérdida neta de 457 millones de dólares.

Una vez que concluya la separación de las dos entidades en la segunda mitad de 2024, Citi México se quedará con solo 2,000 clientes; mientras que el Banco Nacional de México (Banamex) aglutinará a 22 millones, según dijo Manuel Romo Villafuerte, director general de Citibanamex a El CEO.

- Te recomendamos leer: Bancos mexicanos ante el reto de tasas altas, ¿cómo detectar los más rentables?

¡Felicidades! Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código MASTERPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡La oferta se acaba hoy! Solo haz clic aquí o selecciona una de las siguientes opciones para aplicar tu oferta:

Citigroup reporta caída en ganancias del primer trimestre, pero destaca crecimiento en áreas clave

En su informe trimestral, Citigroup informó un ingreso neto de 3,400 millones para el primer trimestre de 2024, lo que representa una disminución desde los 4.600 millones del mismo período en 2023. Los ingresos totales alcanzaron los 21,100 millones, una reducción del 2% respecto al año anterior.

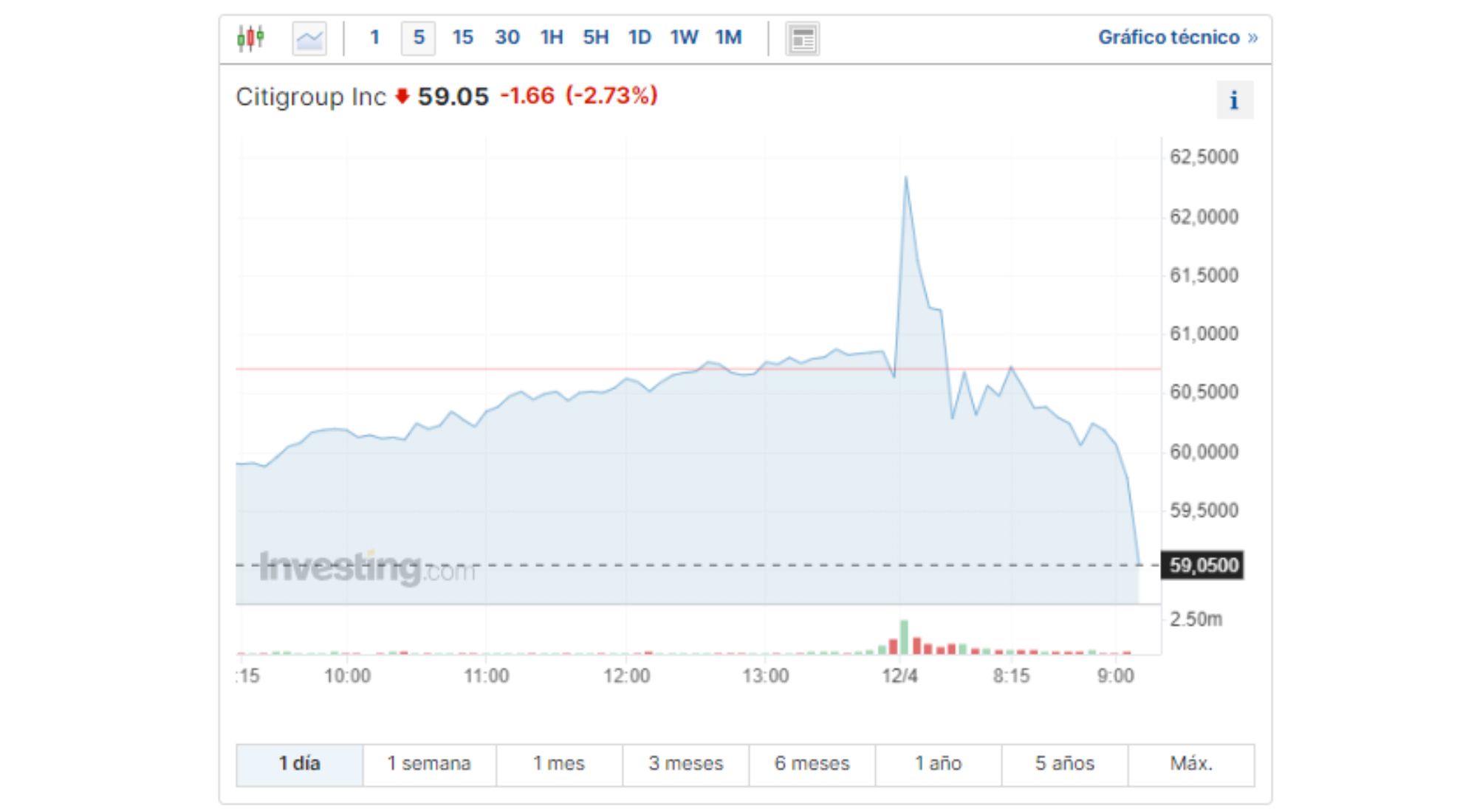

Como resultado de su reporte trimestral, las acciones de Citigroup retrocedían en alrededor del 2.73% en la Bolsa de Valores de Nueva York a las 12:00 horas del Este de Estados Unidos.

Fuente: Investing.com

A pesar de la disminución en los ingresos, Citigroup experimentó un crecimiento en ciertas áreas clave, incluyendo banca, banca personal en Estados Unidos y servicios. Sin embargo, este crecimiento fue parcialmente contrarrestado por declives en los mercados financieros y la gestión de patrimonios.

El banco informó un aumento en los gastos operativos, además de que los costos crediticios aumentaron, aunque se vieron compensados en parte por una disminución en las pérdidas crediticias netas.

Citigroup también destacó su compromiso con los accionistas, devolviendo aproximadamente 1,500 millones en forma de dividendos y recompras de acciones durante el trimestre.

A pesar de los desafíos, Citigroup señaló que mantiene su posición como un banco líder en banca transfronteriza y gestión de patrimonios, así como un banco personal valioso en Estados Unidos.

------

¡Ya no pierdas más tu dinero! Deja de invertir a ciegas y únete a InvestingPro aquí. Ahora te damos un 10% de descuento adicional EN TODOS LOS PLANES (Pro y Pro+ de 1 y 2 años) usando el código MASTERPRO. ¡Oferta por tiempo limitado!

- Haz clic aquí y empieza a invertir como un titán. No olvides ingresar el cupón MASTERPRO