-

La mayor inflación erosiona la renta fija que los inversionistas generan en sus carteras

-

En un entorno de costos tan elevados, tiene sentido comprar acciones de dividendos que aumenten sus retribuciones más rápidamente que la tasa de inflación

-

Home Depot ha proporcionado un crecimiento anual promedio del 21% en los pagos en los últimos 10 años

Los precios al consumo en EE.UU. aumentaron en marzo lo máximo desde finales de 1981, subrayando el doloroso costo de la vida actual. Según los datos del Departamento de Trabajo, el índice de precios al consumo aumentó un 8.5% con respecto al año anterior, tras un aumento anual del 7.9% en febrero.

El aumento de la inflación es uno de los mayores enemigos de quienes dependen de las inversiones de capital como fuente de ingresos. Esto es especialmente relevante cuando la mayoría de los activos de renta fija rinden muy por debajo de la subida media de los precios.

En un entorno así, comprar acciones de dividendos de alta calidad que aumenten sus retribuciones más rápido que la tasa de inflación es el mejor camino a seguir.

Dado que la renta variable presenta niveles de riesgo elevados, los inversionistas deben prepararse para la volatilidad de la cartera. Sin embargo, se pueden reducir algunos de esos riesgos centrándose en valores de alta calidad con balances sólidos y un historial de pago de dividendos.

Teniendo en cuenta este tema, a continuación hemos hecho una breve lista de dos valores que los inversionistas en rentas podrían considerar comprar ahora. Cada uno de ellos ofrece la posibilidad de obtener sólidas plusvalías y de aumentar sustancialmente los pagos para contrarrestar el impacto de la subida de los precios.

1. Home Depot

El gigante de las mejoras para el hogar Home Depot (NYSE:HD) es una acción excepcional para mantener en su cartera para luchar contra la inflación y ganar dividendos crecientes. HD cerró el martes a 306.29 dólares.

El minorista con sede en Atlanta tiene un impresionante historial de aumento de su pago mucho más rápido que la tasa de inflación. Durante los últimos 10 años, el gigante de la renovación del hogar ha proporcionado, de media, un crecimiento anual del 21% en los pagos. La empresa también ha entregado secuencialmente informes de ganancias positivos.

Con una rentabilidad anual por dividendo del 2.48%, la empresa ofrece un pago trimestral de 1.9 dólares por acción. Y, con un ratio de reparto manejable del 42%, el pago de dividendos tiene mucho más espacio para crecer, especialmente cuando Home Depot se está beneficiando de una mayor demanda de sus productos en medio del actual boom inmobiliario.

La semana pasada, UBS (SIX:UBSG) incluyó a HD en su lista de valores que pagan dividendos de "alta calidad" y que, según dice, es poco probable que reduzcan los pagos cuando los riesgos para el crecimiento están aumentando. Su nota añade:

"Hemos utilizado nuestros modelos cuantitativos para encontrar valores de alta calidad en comparación con sus pares, y que pagan un dividendo y es poco probable que lo recorten".

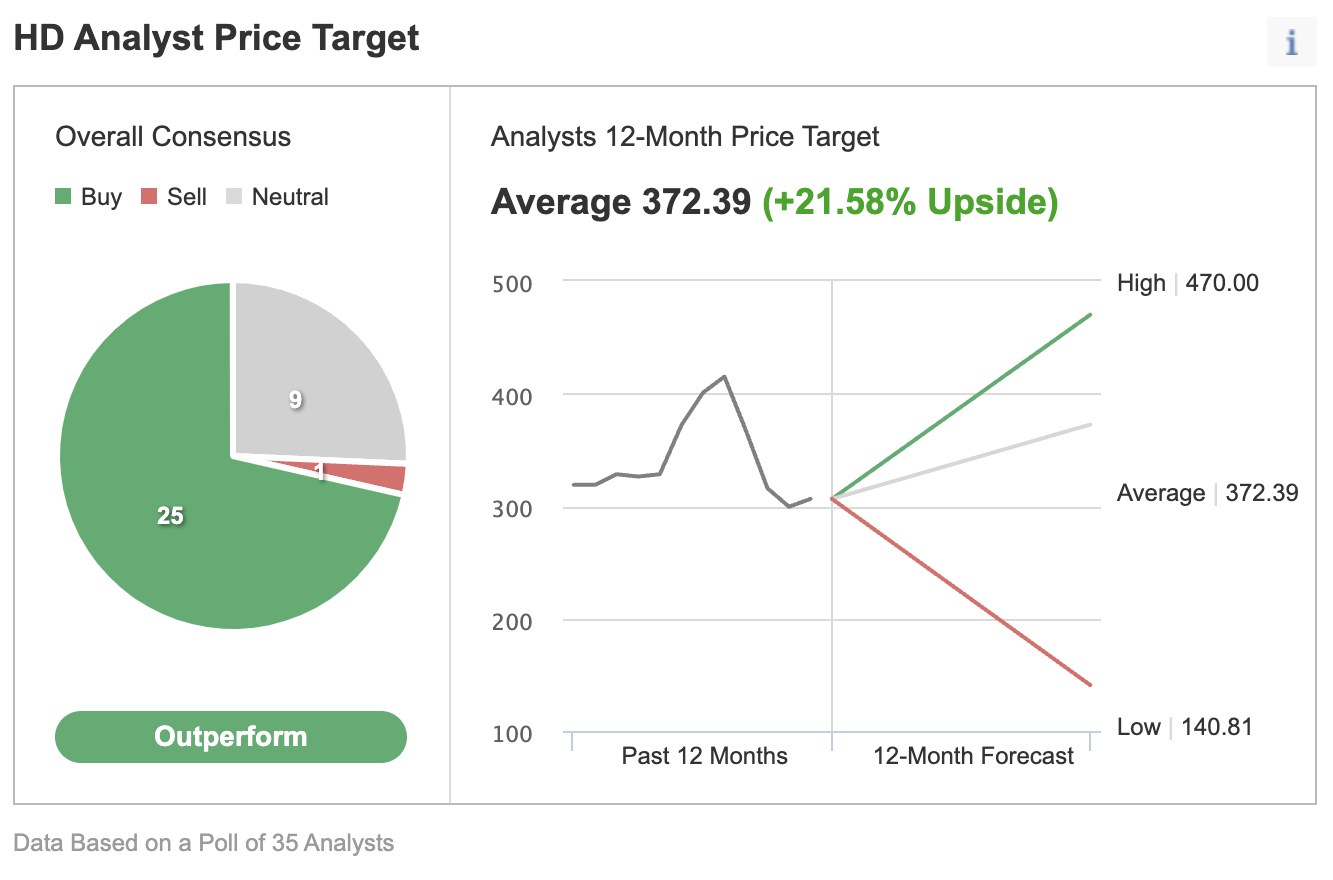

En una encuesta realizada por Investing.com entre 35 analistas, 25 califican actualmente la acción como de compra, al tiempo que ofrecen un precio objetivo a 12 meses que implica un potencial de subida del 21.58%.

Fuente: Investing.com

2. Apple

En este entorno económico volátil, los valores tecnológicos de gran capitalización han resultado ser una buena apuesta debido a su inmensa capacidad de beneficios y su amplio margen de maniobra económica.

El fabricante de iPhone Apple (NASDAQ:AAPL) es uno de esos valores. AAPL está en condiciones de proporcionar tanto ingresos como crecimiento del capital a los jubilados durante muchos años. Apple cerró el martes a 167.66 dólares.

El gigante con sede en Cupertino, California, tiene una increíble potencia de fuego para hacer frente a las recesiones mundiales y mantener contentos a los inversionistas que buscan ingresos. Es una de las empresas más ricas en efectivo del mundo. Según los archivos de valores, la pila de efectivo de la empresa (efectivo, equivalentes de efectivo y valores negociables) asciende actualmente a más de 200,000 millones de dólares al 25 de diciembre.

Este poderío quedó patente en el último informe de resultados de la empresa, en el que Apple superó con creces las estimaciones de los analistas.

La acción tiene lo que parece ser una diminuta rentabilidad por dividendo del 0.53%. Pero eso no debería considerarse decepcionante. La empresa ofrece una poderosa combinación de aumento de dividendos y recompra de acciones con la que impulsar la rentabilidad total para sus inversionistas. En los últimos cinco años, Apple ha aumentado su dividendo un 10% cada año. En la actualidad, la empresa paga 0.22 dólares por acción en concepto de pago trimestral.

Además, Apple ha sido el mayor recomprador de sus acciones entre las empresas que cotizan en el S&P 500. El fabricante de smartphones, computadoras personales y wearables gastó 85,500 millones de dólares en recompra de acciones y 14,500 millones en dividendos en su ejercicio fiscal 2021, que terminó en septiembre.

Estos factores hacen que la compañía sea una selección siempre favorita entre los analistas de Wall Street.

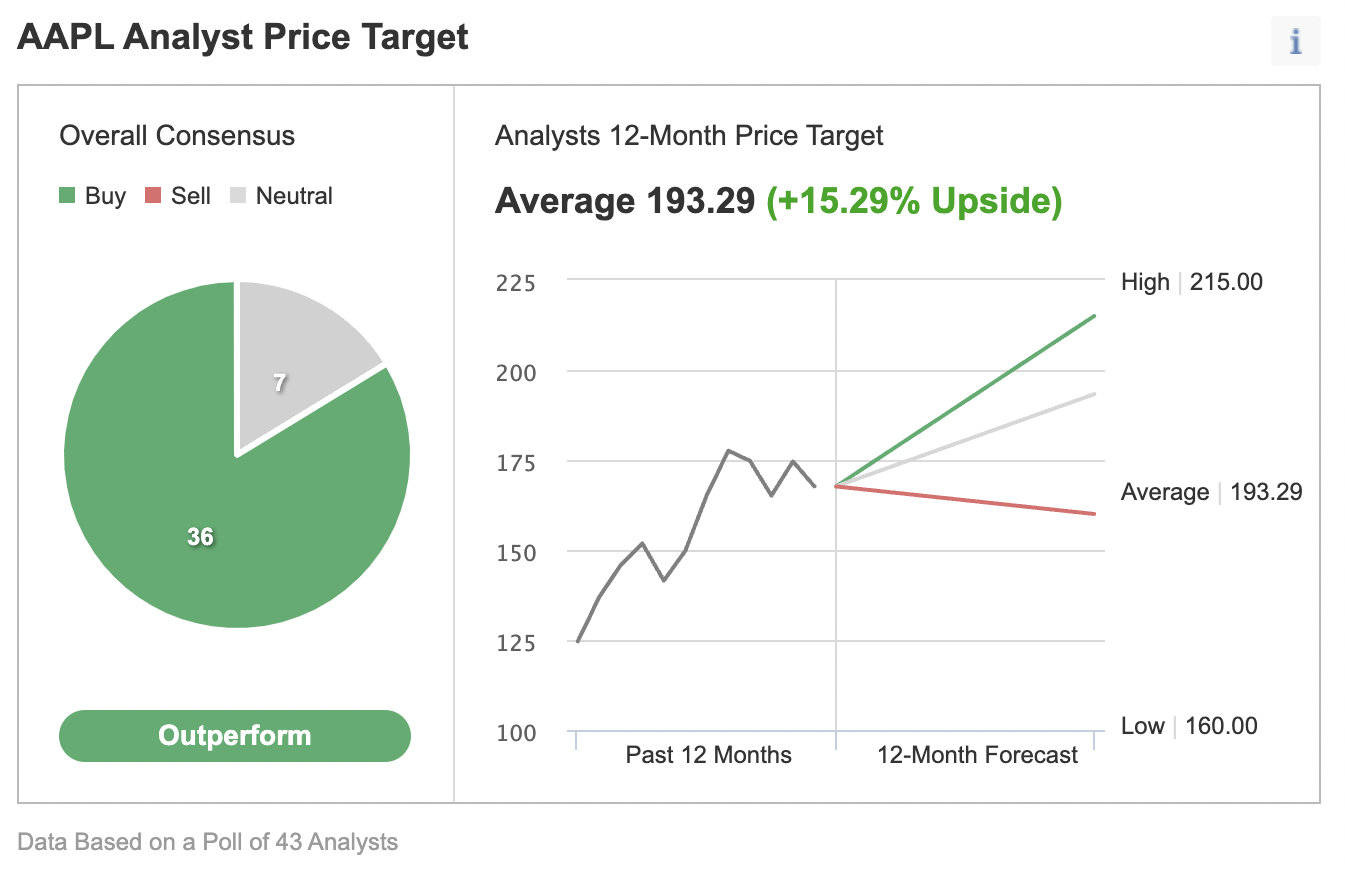

Fuente: Investing.com

En una encuesta realizada por Investing.com a 43 analistas, unos impresionantes 36 califican a Apple como de compra, con un objetivo de precio de consenso a 12 meses que implica una subida del 15.29%.