-

Ante la previsión de que la Reserva Federal realice más subidas este año, muchos han empezado a preocuparse por una posible recesión.

-

Utilicé el filtro de valores de InvestingPro para buscar empresas de alta calidad con sólidos fundamentos, crecientes repartos de dividendos y fuertes perspectivas alcistas.

-

¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Las rebajas de verano de InvestingPro ya están en marcha: ¡Eche un vistazo a nuestros descuentos masivos en planes de suscripción!

- Rendimiento anual: -14.6%.

- Incremento del valor razonable de InvestingPro: +16.9%

- Rentabilidad anual: -6.4%.

- Incremento del valor razonable según InvestingPro: +14.8%

-

Mensual: Ahorre un 20% y obtenga la flexibilidad de invertir mes a mes.

-

Anual: Ahorre un asombroso 50% y asegure su futuro financiero con un año completo de InvestingPro a un precio inmejorable.

-

Bianual (Especial Web): Ahorre un asombroso 52% y maximice sus beneficios con nuestra oferta web exclusiva.

A medida que aumenta el temor a una recesión inminente, los inversionistas buscan refugio en inversiones estables y generadoras de ingresos. En estos momentos, los valores de alta calidad que pagan dividendos destacan como opciones atractivas que pueden ofrecer una combinación de revalorización potencial del capital e ingresos regulares, independientemente de las condiciones económicas.

Al centrarse en empresas con fundamentos sólidos, flujos de caja robustos y un historial de pagos de dividendos constantes, los inversionistas pueden posicionarse para navegar a través de tiempos inciertos mientras se benefician potencialmente del crecimiento a largo plazo y la estabilidad de los dividendos.

Teniendo esto en cuenta, he utilizado el filtro de valores de InvestingPro para buscar valores de dividendos de alta calidad para comprar en el actual entorno de mercado.

Utilizando el análisis exhaustivo y las capacidades de filtrado del filtro de valores de InvestingPro, los inversionistas pueden descubrir valores que pagan dividendos, que proporcionan un flujo de ingresos fiable y muestran el potencial de crecimiento a largo plazo, convirtiéndolos en opciones resistentes en climas económicos inciertos.

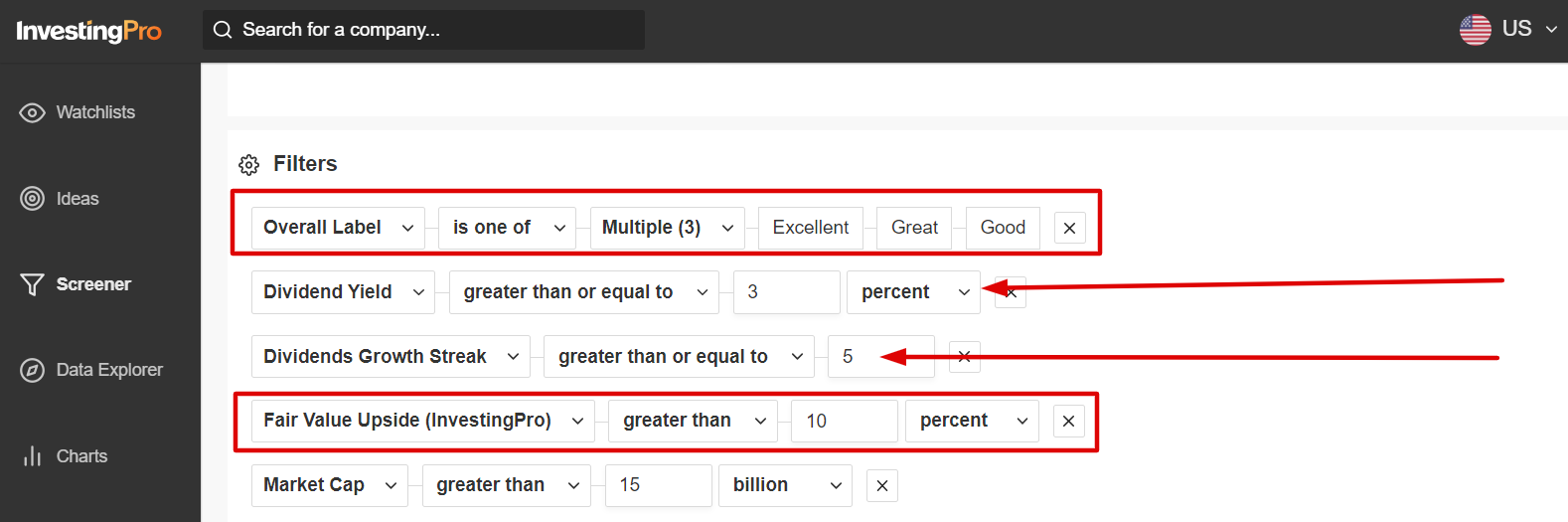

En primer lugar, busqué empresas con una etiqueta InvestingPro Health de "Excelente", "Muy buena" o "Buena".

A continuación, filtré los valores con una rentabilidad por dividendo del 3% o superior y una racha de crecimiento de los dividendos de al menos cinco años.

Y los nombres con un "Valor razonable" de InvestingPro superior o igual al 10% entraron en mi lista de seguimiento. La estimación del valor razonable se determina en función de varios modelos de valoración, como los ratios precio/beneficio, precio/ventas y múltiplos precio/valor contable.

Fuente: InvestingPro

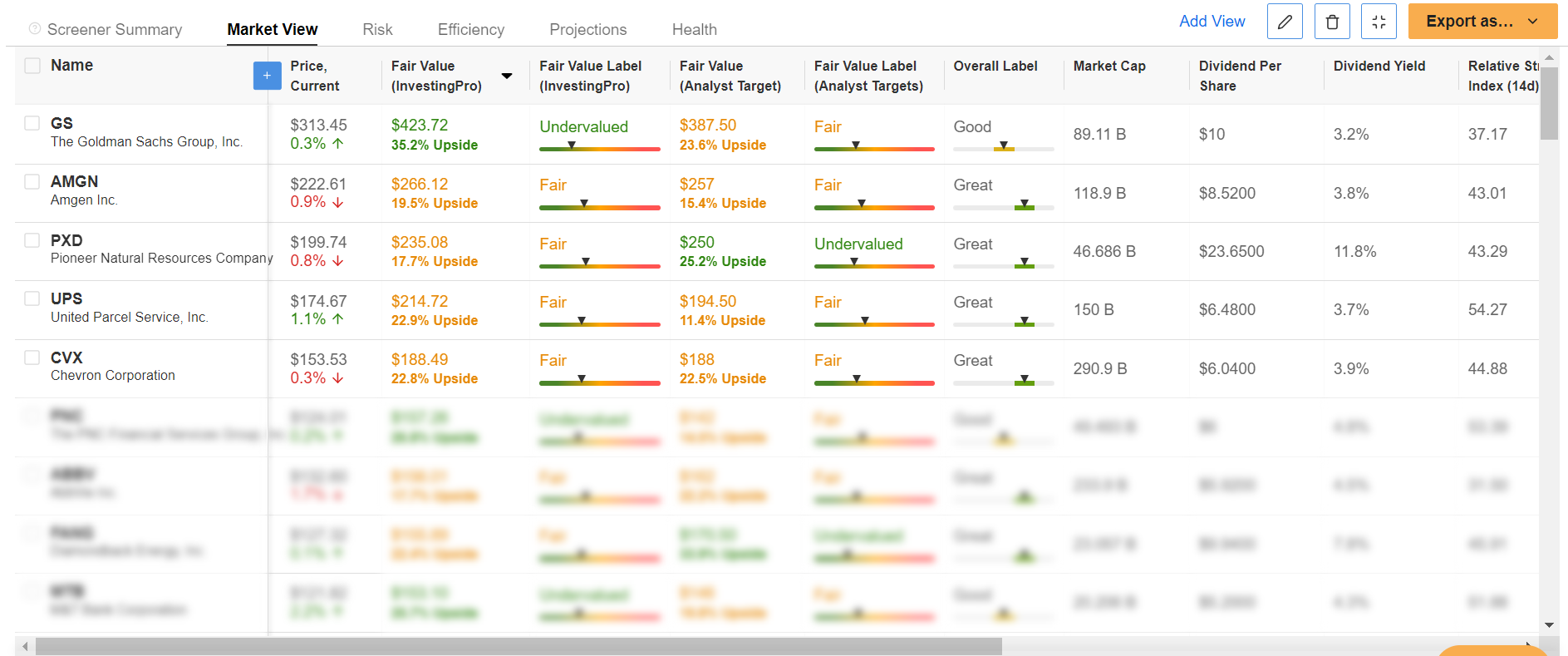

Una vez aplicados los criterios, me quedé con un total de 33 empresas que tienen el potencial de capear las recesiones económicas y proporcionar a los inversionistas un flujo de ingresos fiable, entre ellas Goldman Sachs (NYSE: GS), Amgen (NASDAQ:AMGN), Pioneer (TYO:6773) Natural Resources (NYSE:PXD), United Parcel Service (NYSE:UPS) y Chevron (NYSE:CVX).

Fuente: InvestingPro

De ellas, ConocoPhillips (NYSE:COP) y Kellogg (NYSE:K) fueron las dos que más me llamaron la atención por sus sólidos fundamentales, balances saneados y largo historial de aumentos de dividendos.

Inicie su prueba gratuita de InvestingPro para ver la lista completa de valores que cumplen mis criterios.

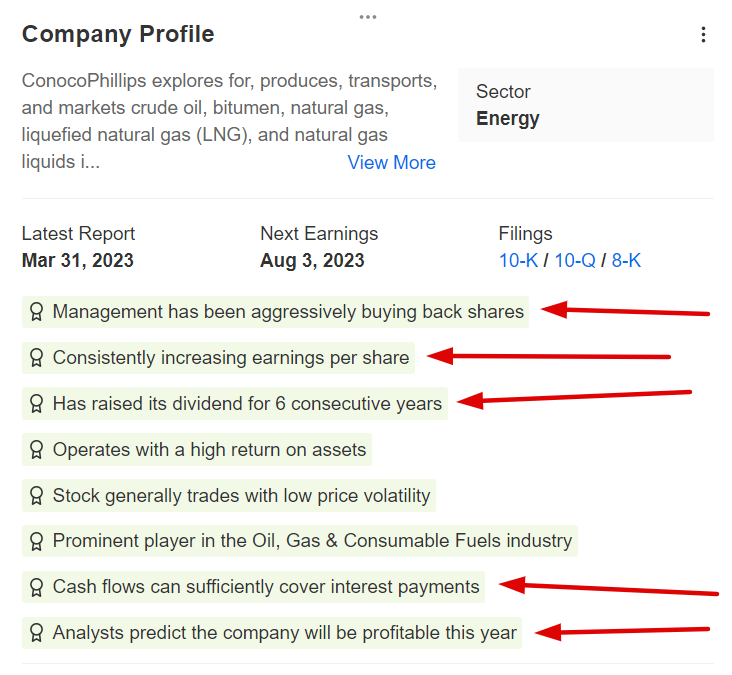

1. ConocoPhillips

A un precio actual de alrededor de 100 dólares, InvestingPro ha destacado el gigante del petróleo y el gas ConocoPhillips (NYSE:COP) para proporcionar un sólido valor a largo plazo para los inversionistas en los próximos meses, por lo que es una compra inteligente en medio del actual contexto del mercado.

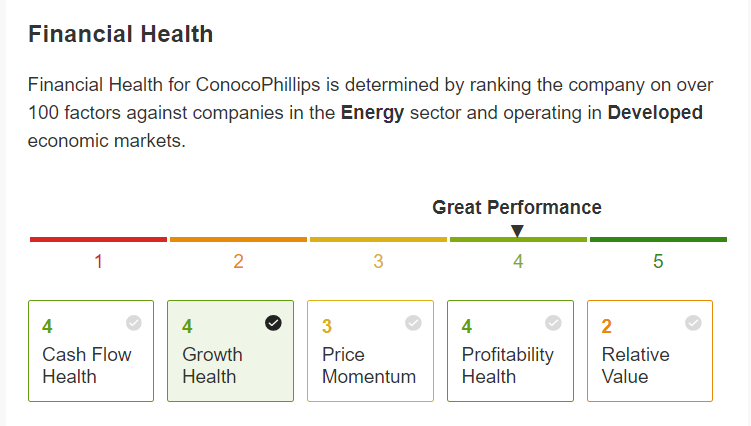

Demostrando la solidez y resistencia de su negocio, la empresa energética con sede en Houston, Texas, tiene una puntuación InvestingPro Financial Health casi perfecta de 4 sobre 5. La puntuación Pro Health se determina clasificando a la empresa en más de 100 factores en comparación con otras empresas del sector energético.

Fuente: InvestingPro

Además de sus alentadores fundamentales, el gigante estadounidense del petróleo y el gas mantiene su compromiso de devolver capital adicional a sus inversionistas en forma de mayores dividendos en efectivo y recompras de acciones, independientemente de las condiciones económicas.

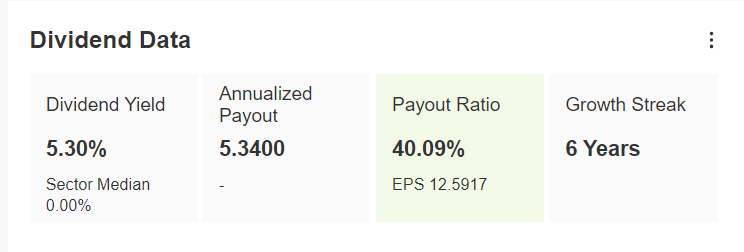

Las acciones no sólo rinden un 5.30%, mejor que el mercado, sino que la empresa ha aumentado su dividendo anual durante seis años consecutivos.

Fuente: InvestingPro

Además de aumentar los dividendos, ConocoPhillips también ha devuelto capital a los accionistas mediante recompras de acciones.

InvestingPro también destaca otros factores a favor de ConocoPhillips, como unas perspectivas de beneficios sólidas, una rentabilidad saludable, un balance impecable y un sólido crecimiento del flujo de caja.

Fuente: InvestingPro

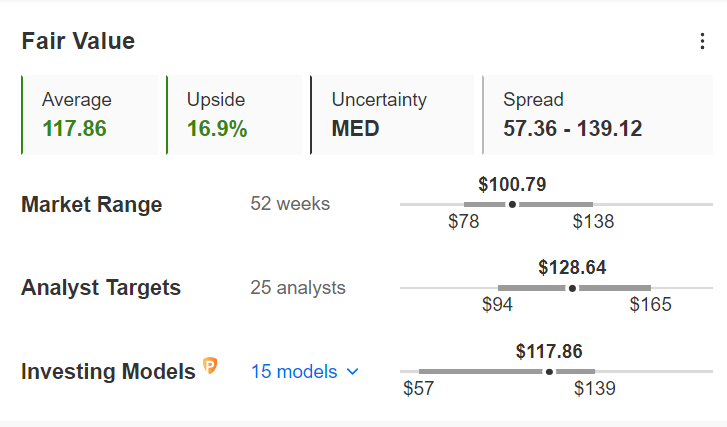

Como señala InvestingPro, las acciones de COP podrían experimentar un aumento de aproximadamente el 17% desde los niveles actuales, según varios modelos de valoración, lo que las acercaría a su objetivo de precio "Valor razonable" de 117.86 dólares por acción.

Fuente: InvestingPro

Wall Street también se muestra optimista respecto a la empresa energética, ya que los 26 analistas encuestados por Investing.com califican las acciones como "Comprar" o "Mantener". Con un precio objetivo medio de unos 129 dólares, los analistas ven un recorrido al alza del 27.6%.

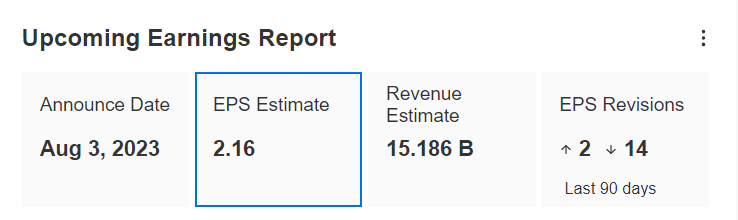

A pesar del difícil contexto macroeconómico, Conoco publicó el 4 de mayo unos resultados financieros optimistas para el primer trimestre y elevó sus perspectivas de producción para todo el año.

Fuente: InvestingPro

Está previsto que la empresa presente sus resultados del segundo trimestre el jueves 3 de agosto. COP ha superado las expectativas de ingresos de Wall Street en 10 de los últimos 11 trimestres y sólo una vez en ese periodo ha superado las estimaciones de ingresos, lo que pone de relieve la sólida ejecución de la empresa.

Con InvestingPro, puede acceder cómodamente a una vista de una sola página de información completa y exhaustiva sobre diferentes empresas, todo en un solo lugar, lo que le ahorrará mucho tiempo y esfuerzo.

2. Kellogg

A pesar de la reciente tendencia bajista de sus acciones, InvestingPro ha señalado a Kellogg (NYSE:K) -una de las mayores empresas de fabricación de alimentos del mundo- como una de las compañías que proporcionará importantes beneficios a sus accionistas en los próximos meses.

En general, las acciones de empresas de consumo básico con mentalidad defensiva cuyos productos son esenciales para la vida cotidiana de la gente tienden a comportarse bien en entornos macroeconómicos difíciles.

Kellogg, que opera en más de 180 países, es conocida por producir una amplia variedad de cereales y alimentos precocinados baratos y asequibles, como bollería para tostar, waffles congelados, papas fritas y galletas saladas. Algunas de las marcas más emblemáticas de la empresa son Corn Flakes, Froot Loops, Rice Krispies, Frosted Flakes, Pop-Tarts, Eggo, Pringles y Cheez-Its.

El gigante de la alimentación envasada con sede en Battle Creek, Michigan, ha demostrado a lo largo del tiempo que puede soportar una desaceleración de la economía y seguir proporcionando mayores dividendos en efectivo gracias a su modelo de negocio rentable y dependiente que ha capeado con éxito muchas tormentas en el pasado.

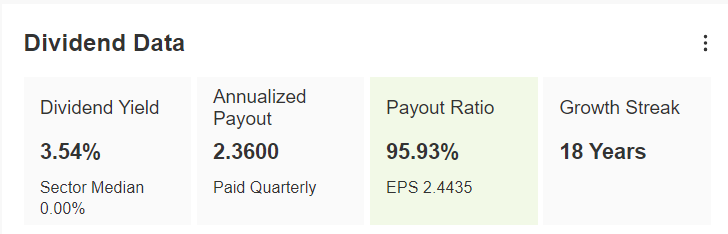

Kellogg ha aumentado su dividendo anual durante 18 años consecutivos, y sus acciones rinden actualmente un 3.54%, más del doble de la rentabilidad implícita del índice S&P 500, que es del 1.50%.

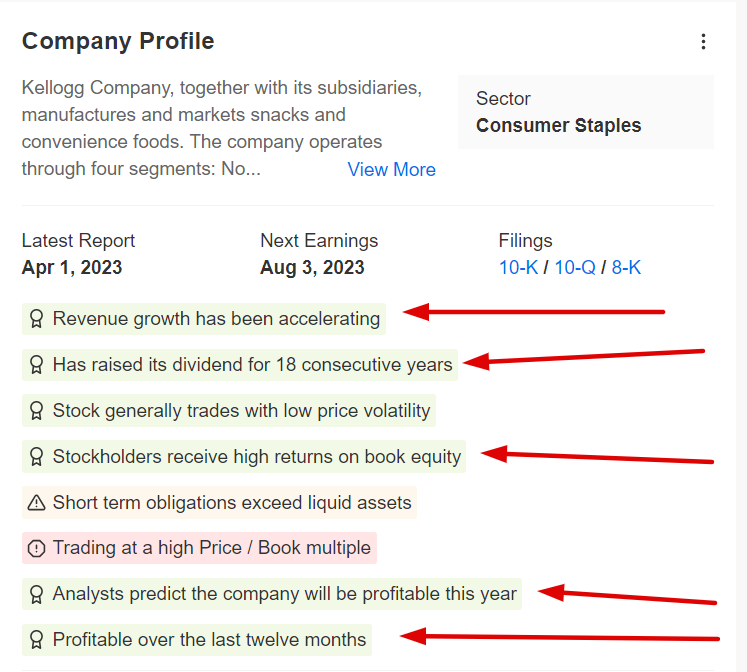

Fuente: InvestingPro

Además de su creciente dividendo, InvestingPro señala varios vientos de cola que se espera que impulsen las ganancias de las acciones de K en los próximos meses, entre los que destacan la aceleración del crecimiento de los ingresos, la alta calidad de los beneficios y una sólida perspectiva de rentabilidad.

Fuente: InvestingPro

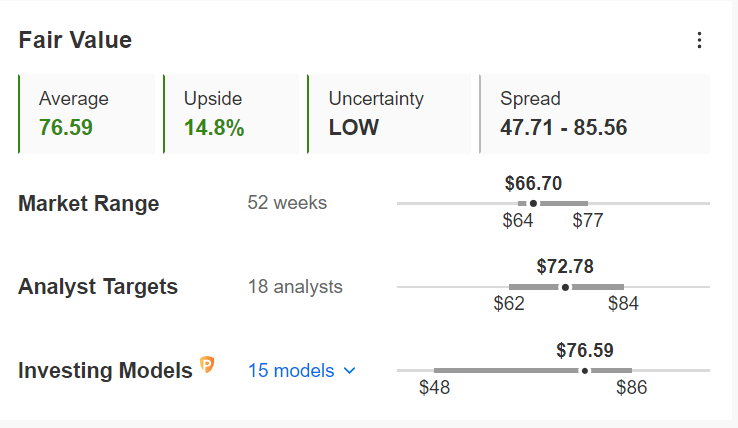

No es de extrañar que las acciones de Kellogg estén sustancialmente infravaloradas según los modelos cuantitativos de InvestingPro. Con un precio objetivo en valor razonable de 76.59 dólares, las acciones de K podrían experimentar un repunte del 14.8% desde el precio de cierre del martes.

Fuente: InvestingPro

Como muestra del buen comportamiento de su negocio en el entorno actual, Kellogg presentó el 4 de mayo unos beneficios y unas ventas del primer trimestre que superaron las expectativas del consenso, gracias a la resistente demanda de sus cereales y aperitivos.

Fuente: InvestingPro

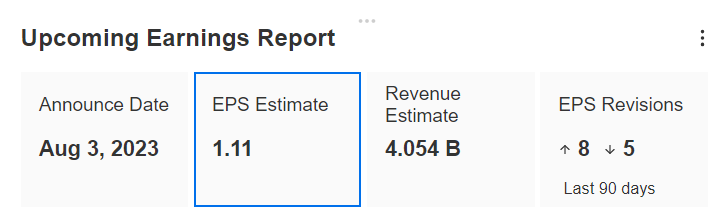

Está previsto que presente las cifras del segundo trimestre el jueves 3 de agosto. Kellogg ha superado las expectativas de beneficios y ventas de Wall Street durante nueve trimestres consecutivos, un testimonio de la fortaleza y resistencia de su negocio subyacente.

Como parte de las rebajas de verano de InvestingPro, ahora puede disfrutar de increíbles descuentos en nuestros planes de suscripción por tiempo limitado:

No se pierda esta oportunidad por tiempo limitado de acceder a herramientas de vanguardia, análisis de mercado en tiempo real y opiniones de expertos. Únase a InvestingPro hoy mismo y libere su potencial inversor. Dese prisa, ¡las Rebajas de Verano no durarán para siempre!

¡Las rebajas de verano ya están en marcha!

¡ÚLTIMA LLAMADA! 30 días gratis de InvestingPro en este enlace con el código “LUISMINEGOCIOS” ¡Pruébalo YA!

Divulgación: En el momento de escribir este artículo, estoy corto en el Dow, S&P 500 y Russell 2000 a través del ProShares UltraPro Short Dow 30 ETF (SDOW). ETF (SDOW), ProShares Short S&P 500 ETF (SH) y ProShares Short Russell 2000 ETF (RWM). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.