En su discurso del pasado viernes en Jackson Hole, Powell indicó un posible recorte de los tipos de interés, una medida que el mercado ha estado esperando durante casi dos años.

- ¿Cómo invertir en un escenario volátil? Los suscriptores premium de InvestingPro tienen acceso exclusivo a herramientas avanzadas de análisis y listas de valores VIP, diseñadas específicamente para adelantarse a los vaivenes del mercado. Estas herramientas proporcionan insights detallados y proyecciones precisas, permitiéndote tomar decisiones informadas y estratégicas en tiempo real. ¡Pruébelas ya!

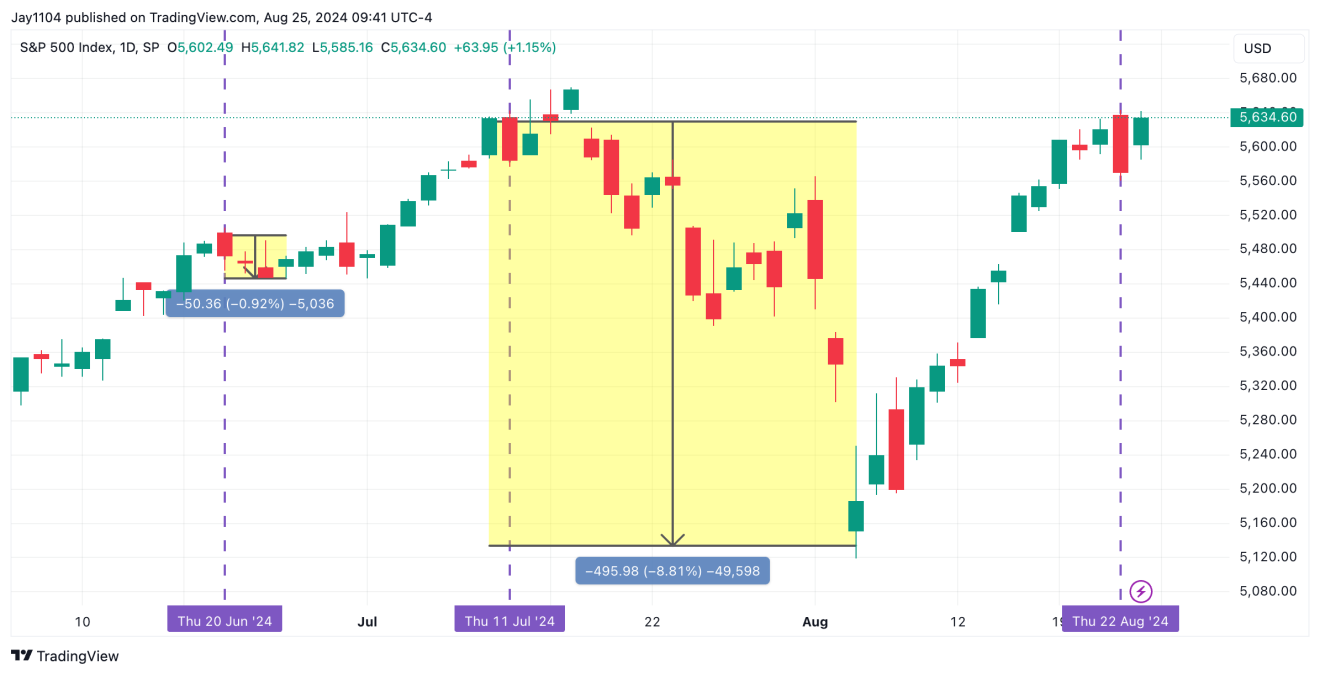

Los inversores han estado anticipando durante mucho tiempo la posibilidad de un recorte de tipos. Ahora, con el inicio de una nueva semana en los mercados, el S&P 500 enfrenta dos retos cruciales para sostener su tendencia alcista.

1. Valoraciones elevadas

¿Podemos realmente afirmar que los recortes de tipos no están ya reflejados en las valoraciones actuales de las acciones?

Con el S&P 500 cotizando a 22 veces las ganancias proyectadas para el próximo año, ¿es plausible que estos recortes no se hayan considerado aún? Además, el ratio PE del S&P 500 hoy es casi el doble del que tenía durante la campaña de aterrizaje suave de 1994.

Las estimaciones de crecimiento del BPA para los próximos doce meses (NTM) del S&P 500 están siendo revisadas a la baja, mientras que en 1994 la tasa de crecimiento se estaba acelerando hacia 1995. En aquel entonces, el ratio PE era bajo y el crecimiento estaba en aumento, lo cual contrasta con la situación actual. Los ratios PE suelen anticipar el crecimiento futuro; cuando se espera una desaceleración, estos ratios a menudo se ajustan por delante del crecimiento previsto y tienden a disminuir.

El crecimiento del BPA tiende a seguir el tipo del Tesoro 10-year a lo largo del tiempo. Esto se debe probablemente a que un tipo 10-year a la baja o al alza suele indicar el ritmo del crecimiento económico. El crecimiento del BPA suele seguir la tendencia del tipo de interés del bono del tesoro de EE.UU. a 10 años a lo largo del tiempo. Esto probablemente se debe a que un tipo de interés a 10 años en descenso o ascenso suele reflejar el ritmo del crecimiento económico.

El crecimiento del BPA también tiende a seguir las expectativas de inflación implícita porque estas expectativas miden el crecimiento económico.

El impulso crediticio en China, que solía ser un motor clave para el crecimiento de los beneficios, se ha desvanecido por completo desde su cúspide en 2020. Los datos recientes indican que este impulso ya no está presente.

El índice SOX, que representa al sector de los semiconductores, estaba muy vinculada al impulso crediticio de China. A estas alturas, no está claro si lo está.

O quizás el aumento del gasto estadounidense ha ayudado a compensar parte del descenso del impulso crediticio de China.

Considerando todos los factores mencionados, parece que el mercado ya ha anticipado el "Pivote Powell", especialmente para los principales índices. Los múltiplos PE están elevados y las tasas de crecimiento de los beneficios, según los datos disponibles, parecen estancarse. Además, el crecimiento económico se está desacelerando, como lo indica la caída en la tasa de inflación.

Desde una perspectiva fundamental, los retrocesos y el rebote en el mercado hasta ahora parecen razonables. Este periodo parece ser una fase de transición, similar a lo que se observó durante el invierno de 2022.

2. Patrones envolventes bajistas en los índices

Algunas voces de peso en las redes sociales han debatido que los patrones envolventes bajistas podrían no ser tan negativos como parecen. Sin embargo, el patrón envolvente bajista del jueves pasado es similar al patrón que comenzó en julio de 2023.

Los jueves 27 de julio de 2023 y 12 de octubre de 2023 son ejemplos clave de estos patrones bajistas.

También hubo patrones envolventes bajistas el jueves 4 de abril de 2024 y el jueves 23 de mayo de 2024.

El jueves 20 de junio de 2024 y el jueves 25 de julio de 2024.

Y esta semana, el jueves 22 de agosto de 2024.

Estos patrones aparecieron un jueves y normalmente fueron seguidos por un día positivo el viernes. Sin embargo, no fue hasta el miércoles siguiente cuando se sintió el verdadero impacto.

Desde octubre de 2023, cinco patrones envolventes bajistas han sido seguidos por un viernes positivo, y la venta no comenzó hasta el miércoles de la semana siguiente. La única falsa salida se produjo en mayo de 2024.

Por lo tanto, supongo que no sabremos el resultado del patrón envolvente bajista de este pasado jueves hasta el miércoles, que, casualmente, es el día en que Nvidia (NASDAQ:NVDA) presenta sus resultados.

- La volatilidad de los mercados financieros es una constante desafiante que puede desconcertar incluso a los inversores más experimentados. Sin embargo, ser un usuario premium de InvestingPro transforma esta incertidumbre en una oportunidad.

- ¿Quiere invertir con la mejor información del mercado? Pruebe nuestro Buscador de acciones