-

Cada vez es más difícil encontrar una acción de calidad que siga ofreciendo un rendimiento atractivo

-

Enbridge, con sede en Calgary, es un pagador de dividendos fiable con una rentabilidad anual superior al 6%.

-

BCE ha aumentado su dividendo todos los años desde 1949; son 73 años de crecimiento constante de los ingresos

- Rendimiento: 6.15%.

- Pago trimestral: $0.66

- Capitalización de mercado: 87,000 millones de dólares

-

Rendimiento: 5.6%.

-

Pago trimestral: $0.71

-

Capitalización de mercado: 46,000 millones de dólares

Tras un año de incesantes entradas en las áreas más seguras del mercado en medio de los crecientes temores a la inflación y la recesión, el mercado parece haberse agriado para aquellos que buscan construir una cartera que pague ingresos.

La rentabilidad media de los dividendos que pagan las empresas del S&P 500 ronda actualmente el 2%, muy por debajo de la tasa media de inflación. En consecuencia, algunos de los mejores valores de dividendos del mercado ofrecen rendimientos de un solo dígito.

Pero mientras que las empresas estadounidenses están teniendo dificultades para aumentar sus pagos debido al actual entorno de mercado, podemos encontrar empresas sólidas que rinden alrededor del nivel del 6% al norte de la frontera.

Veamos dos de estas empresas:

1. Enbridge

Enbridge (NYSE:ENB), con sede en Calgary y el mayor operador de gasoductos y oleoductos de Norteamérica, es un pagador de dividendos fiable con una rentabilidad anual superior al 6%.

Los rendimientos más altos suelen ser una señal de peligro, lo que sugiere un elevado riesgo de recorte de dividendos en el futuro. Pero Enbridge es un operador de servicios públicos relativamente seguro, respaldado por sólidos flujos de caja y una base operativa diversificada.

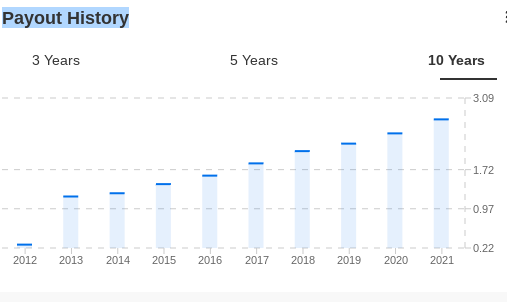

Además, Enbridge ha pagado dividendos constantes durante más de seis décadas. En los últimos 27 años, su rendimiento ha crecido a una tasa media de crecimiento anual compuesto del 10%.

Fuente: InvestingPro

Las operaciones de Enbridge están bien diversificadas en muchos negocios y zonas geográficas, lo que ha ayudado a la empresa de servicios públicos a capear la crisis económica mejor que otras compañías.

Por ejemplo, mientras que la pandemia afectó al consumo de petróleo en general, los negocios de transmisión, distribución y almacenamiento de gas de Enbridge, que representan alrededor del 30% de los flujos de efectivo, protegieron a la empresa y salvaron su pago.

En los últimos tres años, Enbridge ha llevado a cabo un plan de reestructuración, vendiendo activos, centrándose en sus puntos fuertes y reduciendo su deuda. Estas medidas beneficiarán probablemente a los inversionistas a largo plazo que aspiran a obtener unos ingresos crecientes y constantes.

El mes pasado, Enbridge acordó inversionistas en la construcción y explotación del proyecto Woodfibre LNG en la Columbia Británica, lo que supone la primera inversión del gigante de los gasoductos en una terminal de gas natural licuado.

Según un acuerdo con Pacific Energy Corp. con sede en Singapur, Enbridge tendrá una participación del 30% en el proyecto de GNL de 5,100 millones de dólares. La inversión de Enbridge se produce en medio de los altos precios de la energía y la creciente demanda mundial de gas natural, gracias a las interrupciones de suministro derivadas de la guerra de Rusia en Ucrania.

2. BCE

Al igual que las empresas de electricidad y gas, los operadores de telecomunicaciones canadienses también ofrecen una sólida opción a los inversionistas para obtener un flujo de ingresos en constante crecimiento. El mayor operador de telecomunicaciones del país, BCE (NYSE:BCE), es un candidato a tener en cuenta, especialmente cuando su rendimiento se acerca al 6%.

BCE ha aumentado su dividendo cada año desde 1949. Son 73 años de crecimiento constante de los ingresos.

La compañía está invirtiendo 5,000 millones de dólares este año para ampliar su red 5G y conectar otros 900,000 edificios de clientes con líneas de fibra óptica. Con su posición dominante en el mercado canadiense de las telecomunicaciones, hay una gran posibilidad de que BCE, con sede en Toronto, siga recompensando a sus inversionistas a largo plazo.

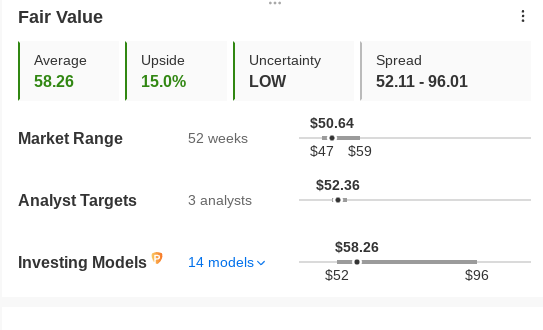

Fuente:InvestingPro

En una entrevista reciente, el director general de BCE, Mirko Bibic, dijo que la empresa de telecomunicaciones se beneficia del cambio de los consumidores al 5G a pesar de las presiones inflacionistas. Dijo:

"Los clientes de 5G utilizan sus teléfonos y datos, ya sabes, básicamente el doble, y gastan alrededor de un 20% más, por lo que estamos viendo un crecimiento saludable en 5G. Y en cuanto a Internet, los clientes se están suscribiendo a planes de mayor velocidad. Así que lo que estamos viendo hasta ahora es bastante saludable, y no vemos ninguna presión sobre nuestras cuentas por cobrar ... así que los pagos son fuertes también."

Puede que BCE no proporcione una fuerte ganancia de capital a sus inversionistas, pero sigue siendo una acción estable que paga dividendos y que conviene a los inversionistas a largo plazo que pretenden construir un flujo de ingresos constante.

Una inversión de 10,000 dólares en acciones de BCE hace 25 años valdría hoy unos 200,000 dólares con los dividendos reinvertidos.

Declaración: El autor posee acciones de ENB y BCE.