Mire al cielo. ¿Es un pájaro? ¿Es un avión? ¡No, es Superman! En realidad, son enjambres de drones que sobrevuelan Nueva Jersey, Nueva York y Maryland, generalmente entre las 6 de la tarde y las 11 de la noche. Se dice que tienen el tamaño de un todoterreno, por lo que no parecen pertenecer a simples aficionados.

-

¿Cómo invertir con éxito? Averígüelo con InvestingPro: ¡Aproveche al máximo el CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

La presencia de estos misteriosos drones está comenzando a generar pánico en algunas personas. El 30 de octubre de 1938, la adaptación radiofónica de La guerra de los mundos de H.G. Wells, narrada por Orson Welles, sembró el caos cuando muchos oyentes, que no escucharon la introducción, creyeron que se trataba de una verdadera invasión marciana iniciada en Nueva Jersey.

¿Es momento de preocuparse en la bolsa? Siempre es mejor adelantarse al pánico de la multitud. El problema no son los drones misteriosos, sino el exceso de optimismo de las posiciones al alza. Considere lo siguiente:

(1) Ratio posiciones alcistas/bajistas

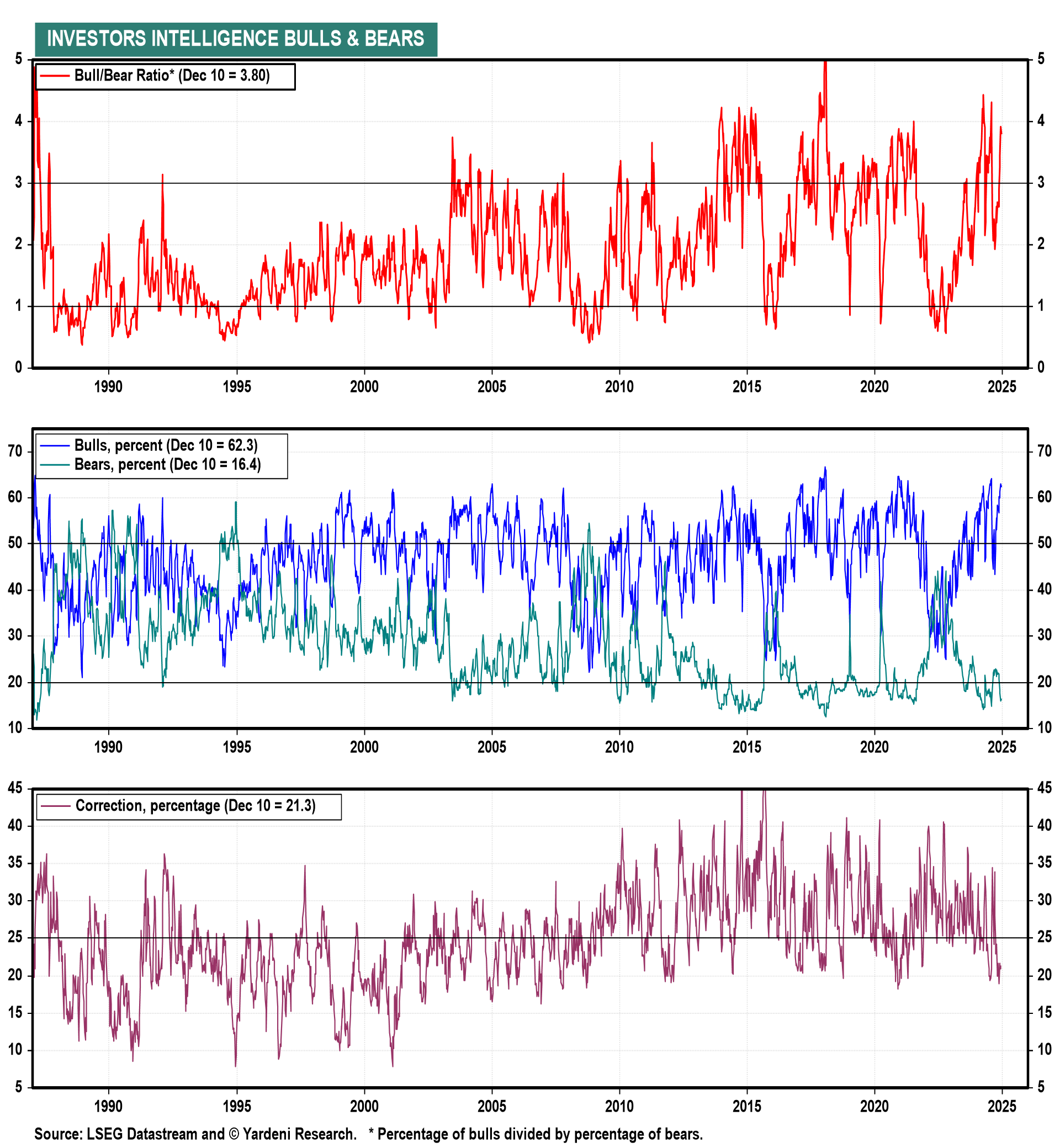

Como mencionamos la semana pasada, el sentimiento es marcadamente alcista, lo que constituye una señal de venta desde la perspectiva de un inversor contrarian. El Ratio Bull/Bear de posiciones alcistas y bajistas publicado por Investors Intelligence se ha mantenido elevado en 3,80 la semana pasada (gráfico). La mayoría eran alcistas (62,3%), con una minoría de correccionistas (21,3%) y aún menos bajistas (16,4%).

(2) Amplitud

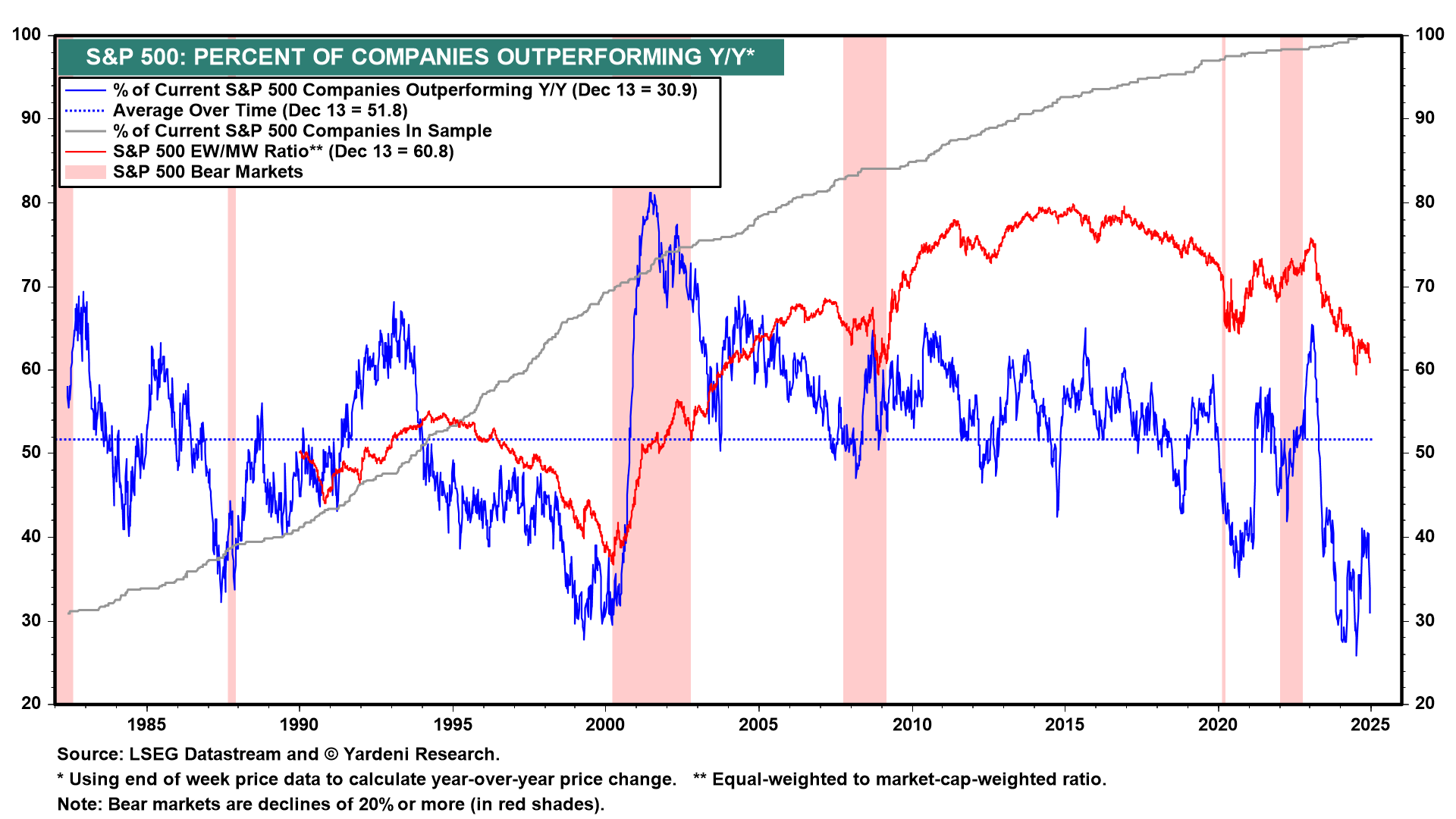

Otra señal de posibles problemas es que el sentimiento sigue siendo alcista, mientras que la amplitud de la subida bursátil se ha reducido (gráfico). Solo el 30,9% de las empresas del S&P 500 superan al índice en términos interanuales.

(3) Media móvil de 200 días

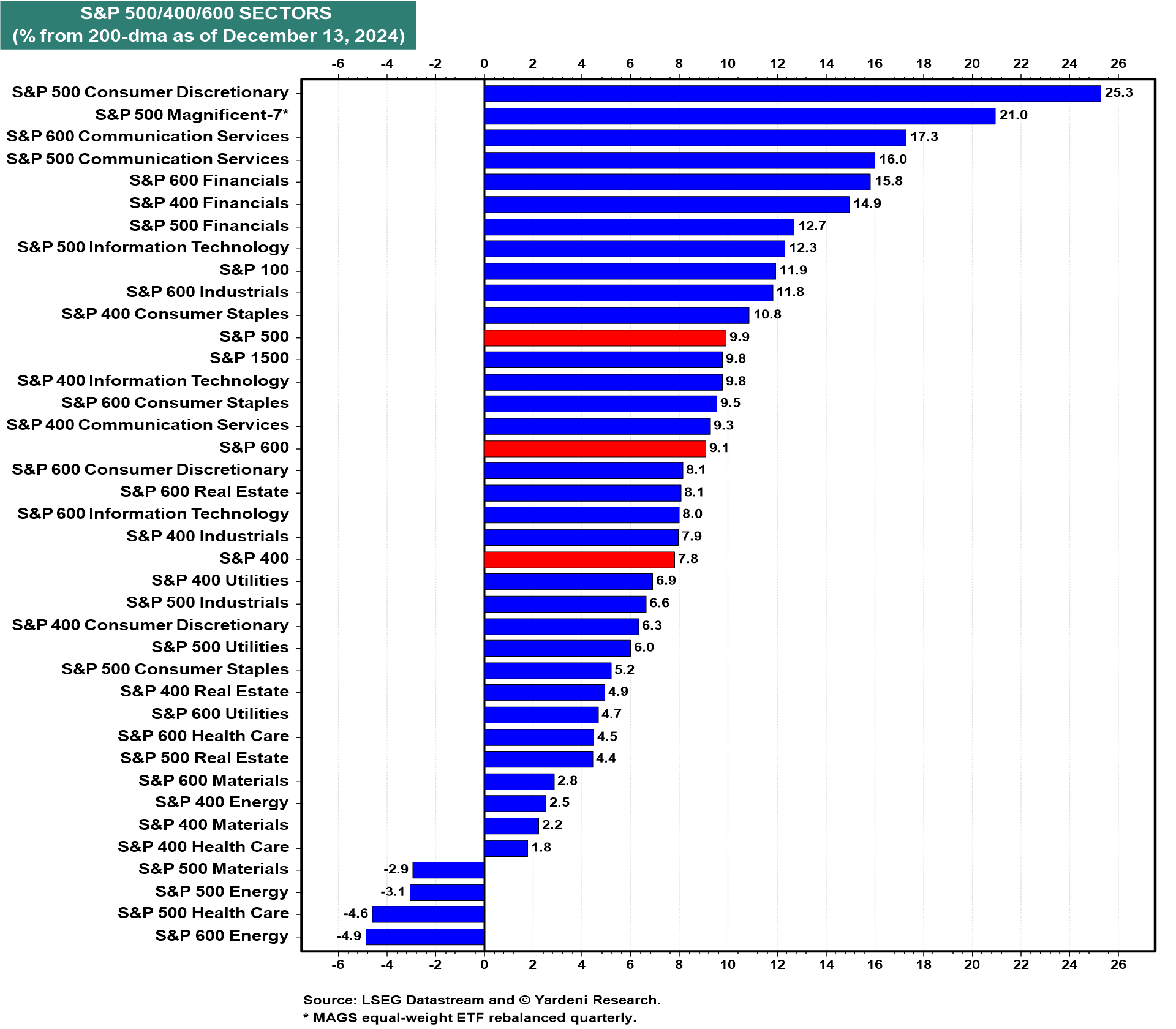

Además, el S&P 500 se encuentra un 10% por encima de su media móvil de 200 días (gráfico). El precio del ETF Magnificent-7, que agrupa a las siete grandes tecnológicas, está un 21% por encima de su media móvil de 200 días. Asimismo, Financials parece sobrecomprado según este indicador.

(4) Artículo de portada

El artículo de portada del número actual de Barron’s se titula: "Por qué la Bolsa podría ganar otro 20% en 2025". El subtítulo es: "Las previsiones de mercado de Wall Street son demasiado conservadoras. El S&P 500 podría subir el próximo año gracias a una combinación de crecimiento de la IA y desregulación. Sin embargo, los inversores deben prepararse para un viaje más turbulento". Estamos de acuerdo con nuestro buen amigo Ben Levisohn, autor del artículo, aunque, en nuestra proyección actual, esperamos un 15% para el próximo año. No obstante, las portadas alcistas como esta suelen ser señales contrarias, al menos a corto plazo.

(5) Información privilegiada

Pedimos a nuestro amigo Michael Brush que nos pusiera al día sobre la actividad de los iniciados: "El ratio de ventas/compras de información privilegiada es el más alto de la última década, lo que no augura nada bueno para las ganancias del mercado. La buena noticia es que muchas de estas ventas corresponden a personas con información privilegiada que se deshacen de acciones tras fuertes subidas de precios.

Por lo tanto, no está claro si anticipan problemas económicos o si simplemente están siendo oportunistas, aprovechando el repunte de los precios de las acciones. Las mayores ventas se registran en los sectores tecnológico, de consumo discrecional y bancario, mientras que los sectores con mejor aspecto son el farmacéutico, el biotecnológico y el de equipos médicos. En resumen: El mercado puede encontrar dificultades para seguir subiendo cuando los iniciados se muestran tan cautelosos. Su preocupación podría predisponer al mercado a un retroceso". Gracias, Michael.

(6) Nuestra conclusión coincide con la de Michael

Desde una perspectiva fundamental, vemos dos posibles desencadenantes para una corrección. El 18 de diciembre está previsto que la Reserva Federal recorte los tiposde los fondos federales en 25 puntos básicos, pero es probable que sea un "recorte de tipo halcón", enfocado a contrarrestar la inflación. No se puede descartar la posibilidad de que no se produzca el recorte el miércoles. Esto podría debilitar el rally, especialmente a comienzos del próximo año, si los inversores con grandes plusvalías deciden reequilibrar sus carteras.

-

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡APROVECHE EL CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.