- El Nasdaq ha tenido un buen comienzo en 2023, superando al Dow y al S&P 500 por un amplio margen

- Los valores tecnológicos de alto crecimiento vuelven a estar de moda, gracias a la relajación de la inflación y a los temores de subidas de tipos.

- Por ello, recomiendo añadir Okta y Workday a su cartera por sus sólidos fundamentales y sus perspectivas de crecimiento a largo plazo.

- Rendimiento en lo que va de año: +7,7%

- Porcentaje desde máximos históricos: -75%

Las acciones de Wall Street han comenzado con fuerza el año 2023, y el índice tecnológico Nasdaq Composite ha registrado su mayor subida de enero desde 2001, ya que los inversores han vuelto a apostar por las acciones de crecimiento de antaño.

El Nasdaq ha subido ya un 10,3% en lo que va de año, frente al 6,2% del índice de referencia S&P 500 y el 2,6% del índice de referencia Dow Jones de Industriales.

El reciente repunte se ha visto impulsado por los crecientes indicios de que la inflación podría haber tocado techo, lo que hace esperar que la Reserva Federal sea menos agresiva con las subidas de los tipos de interés en los próximos meses.

Eso, a su vez, ha impulsado las acciones de las empresas tecnológicas de megacapitalización, registrando Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Netflix (NASDAQ:NFLX), Meta (NASDAQ:META) Platforms, Nvidia (NASDAQ:NVDA), Alphabet (NASDAQ:GOOGL) y Apple (NASDAQ:AAPL), subidas porcentuales de dos dígitos en lo que va de año.

Teniendo esto en cuenta, recomiendo comprar acciones de Okta (NASDAQ:OKTA) y Workday (NASDAQ:WDAY), ya que los inversores vuelven a apostar por empresas tecnológicas en crecimiento, tras la venta masiva del año pasado en un contexto de disminución de las preocupaciones en torno a las subidas de tipos de interés de la Fed, la elevada inflación y los temores a una recesión.

Okta

Okta, que ayuda a empresas y organizaciones de todo el mundo a gestionar y proteger la autenticación de usuarios, se considera popularmente la empresa líder en el espacio de gestión de identidades y accesos de rápido crecimiento. Como tal, creo que las acciones del fabricante de software de seguridad son una opción de compra inteligente en el actual clima geopolítico, especialmente teniendo en cuenta las valoraciones actuales.

Las acciones de Okta se situaron ayer en 73,61 dólares, su cierre más alto desde el 31 de agosto de 2022. Las acciones han repuntado considerablemente desde que registraran mínimos de cuatro años en 44,12 dólares a principios de noviembre, subiendo casi un 67% en los últimos tres meses.

No obstante, Okta sigue estando muy lejos de sus máximos históricos de 294 dólares registrados en febrero de 2021. Con las valoraciones actuales, la capitalización de mercado de la empresa tecnológica con sede en San Francisco, California, asciende a 11.800 millones de dólares, un fuerte descuento con respecto a su valoración máxima de 42.000 millones de dólares.

El especialista en gestión de identidades y accesos sigue estando bien situado para beneficiarse de la fuerte demanda de sus ofertas de ciberseguridad basadas en la nube a medida que la economía experimenta un cambio radical de digitalización y las empresas gastan cada vez más en la migración a la nube. Okta ofrece software en la nube que ayuda a las empresas a gestionar y asegurar la autenticación de usuarios en las aplicaciones, y a los desarrolladores a incorporar controles de identidad en las aplicaciones, servicios web y dispositivos.

Auguro que Okta —que lleva superando las expectativas de resultados de Wall Street 24 trimestres consecutivos desde el tercer trimestre de 2017— publicará unps resultados ganancias optimistas cuando presente sus últimos resultados financieros el jueves 2 de marzo tras la campana de cierre.

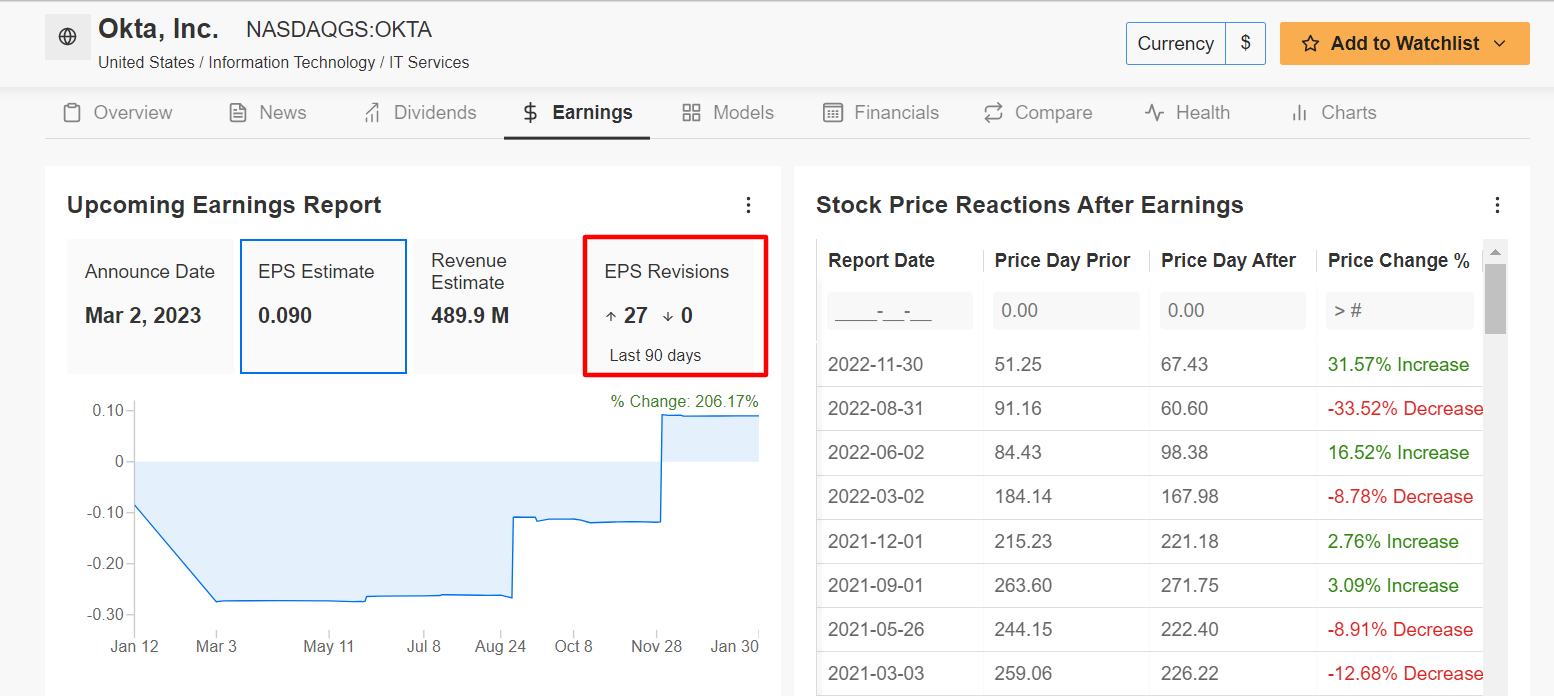

De hecho, los datos de InvestingPro sugieren que los analistas de Wall Street son extremadamente optimistas de cara al informe, aumentando los analistas sus estimaciones de BPA 27 veces en los últimos 90 días hasta reflejar una ganancia de más del 200% desde sus expectativas iniciales.

Fuente: InvestingPro

El consenso prevé un beneficio por acción de 0,09 dólares, frente a la pérdida de -0,18 dólares del periodo anterior. De confirmarse, supondría el trimestre más rentable de la historia de Okta desde su salida a bolsa en abril de 2017.

Se prevé que los ingresos aumenten un 27,9% interanual hasta registrar máximos históricos de 489,9 millones de dólares, ya que la compañía se beneficia de la fuerte demanda por parte de grandes empresas de su software de gestión de identidad y acceso basado en la nube, que ayuda a las empresas a conectarse de forma segura con sus empleados y clientes.

Como señal prometedora, Okta contaba con más de 17.000 organizaciones de todo el mundo como clientes a finales del tercer trimestre, un 22% más que en el mismo periodo del año anterior. Además, la compañía cibernética dijo que tenía 3.740 clientes que generaban 100.000 dólares en ingresos anuales, un 32% más que en el mismo periodo del año pasado.

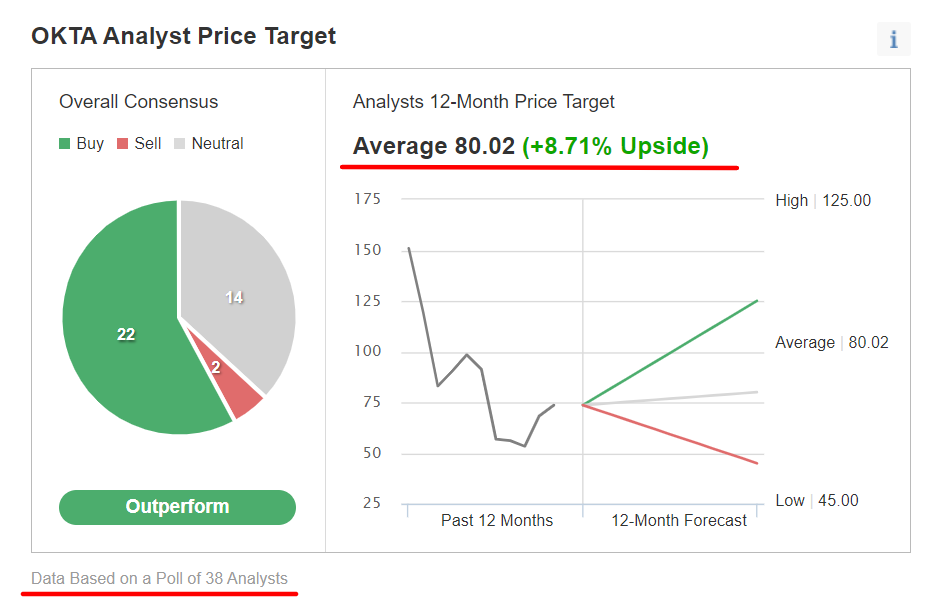

Fuente: Investing.com

Como era de esperar, 36 de los 38 analistas encuestados por Investing.com asignan a las acciones de Okta una calificación de "compra" o "retención", lo que refleja una recomendación alcista. Entre los encuestados, las acciones muestran un potencial alcista de aproximadamente el 9% sobre la base del precio de cierre del martes. Del mismo modo, los modelos cuantitativos de InvestingPro apuntan a una revalorización del 22,7% de las acciones de Okta de cara a los próximos 12 meses, acercándolas a su valor razonable medio de 90,34 dólares.

Workday

- Rendimiento en lo que va de año: +8,4%

- Porcentaje desde máximos históricos: -41

Workday, que ofrece soluciones de software empresarial para la gestión financiera y de recursos humanos, como herramientas de nóminas, ha experimentado un fuerte repunte desde que sus acciones registraran mínimos del mercado bajista en unos 128 dólares a principios de noviembre.

Las acciones del fabricante de software de recursos humanos han subido un 41% en los últimos tres meses, superando con creces el rendimiento comparable de sus principales competidores del sector, como Automatic Data Processing (-4,7%), Paycom (-1,8%) y Paylocity (-1,7%), en el mismo trimestre.

A pesar del reciente repunte, las acciones, que anoche cerraron en 181,43 dólares, siguen un 41% por debajo de sus máximos históricos de noviembre de 2021, 307,81 dólares. En los niveles actuales, la capitalización de mercado de la empresa con sede en Pleasanton, California, que cuenta con grandes nombres como Chevron (NYSE:CVX), Netflix, Salesforce (NYSE:CRM) y Morgan Stanley (NYSE:MS) como clientes, asciende a 46.600 millones de dólares, frente a la valoración de aproximadamente 75.000 millones de dólares registrada cuando tocó techo.

Creo que Workday sigue estando bien posicionada para lograr un crecimiento continuo a largo plazo a pesar del difícil contexto del mercado, a medida que consolida su estatus como el principal nombre de referencia en el sector de la gestión de recursos humanos.

Se espera que el próximo catalizador alcista importante llegue cuando Workday presente sus resultados financieros del cuarto trimestre tras el cierre del mercado estadounidense del lunes 27 de febrero.

El especialista en software de finanzas y recursos humanos ha igualado o superado las expectativas de ventas de Wall Street todos los trimestres desde su salida a bolsa en el tercer trimestre de 2012, mientras que sólo ha dejado de cumplir las estimaciones de beneficios en dos ocasiones en ese periodo, un testimonio del sólido rendimiento de toda la empresa a lo largo de los años.

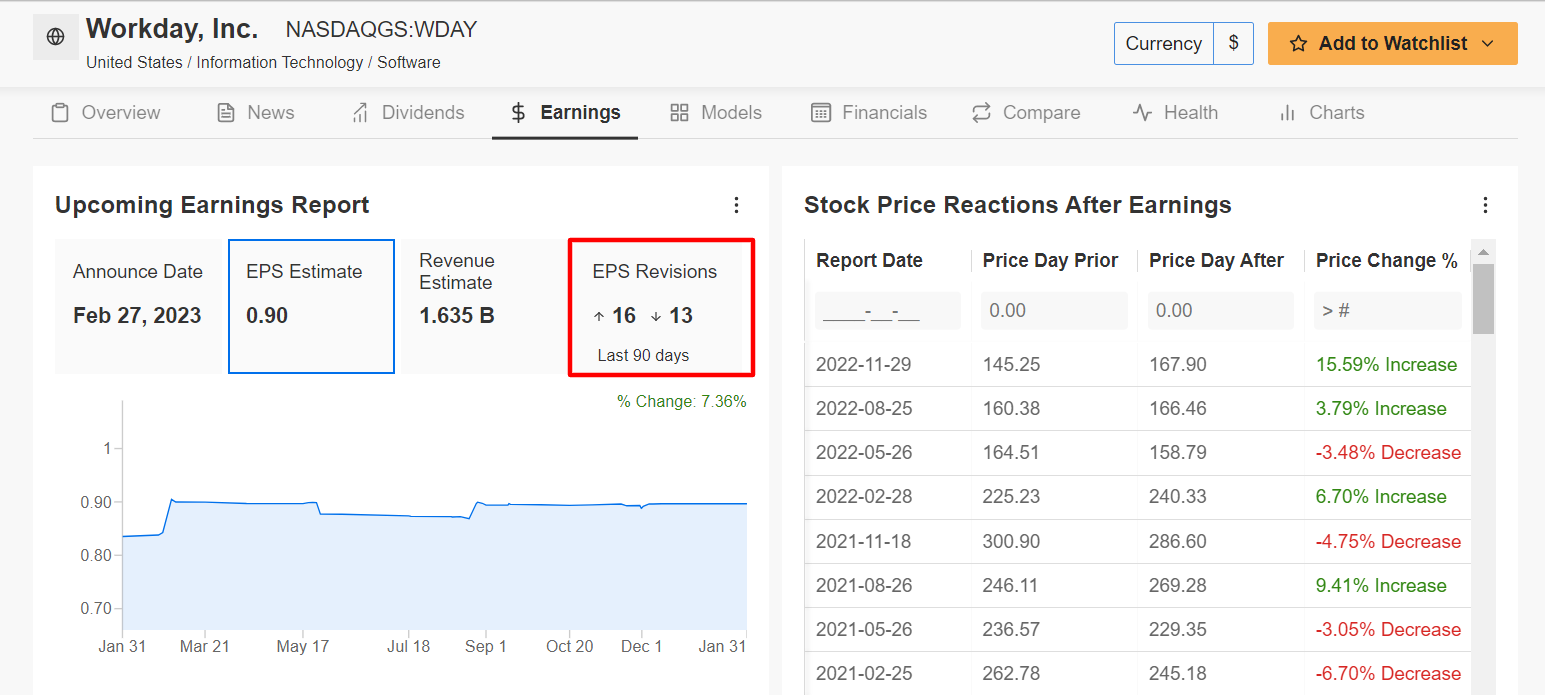

Una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente optimismo de cara a la publicación de resultados, elevando los analistas sus estimaciones de BPA 16 veces en los últimos 90 días, frente a 13 revisiones a la baja. Las revisiones al alza tienen lugar tras los buenos resultados de finales de noviembre, que hicieron dispararse las acciones.

Fuente: InvestingPro

Según Investing.com, las estimaciones de consenso prevén que la empresa de software empresarial obtendrá un beneficio por acción de 0,90 dólares, lo que supone una mejora del 15,4% con respecto al beneficio por acción de 0,78 dólares del periodo anterior debido al positivo impacto de las actuales acciones de reestructuración operativa y las medidas de reducción de costes.

Se prevé que los ingresos del cuarto trimestre aumenten un 18,1% interanual, hasta 1.630 millones de dólares. De ser así, se trataría de la cifra de ventas trimestral más elevada en la historia de Workday, gracias al esperado aumento de la demanda de sus soluciones de software de gestión del capital humano y gestión financiera basadas en la nube.

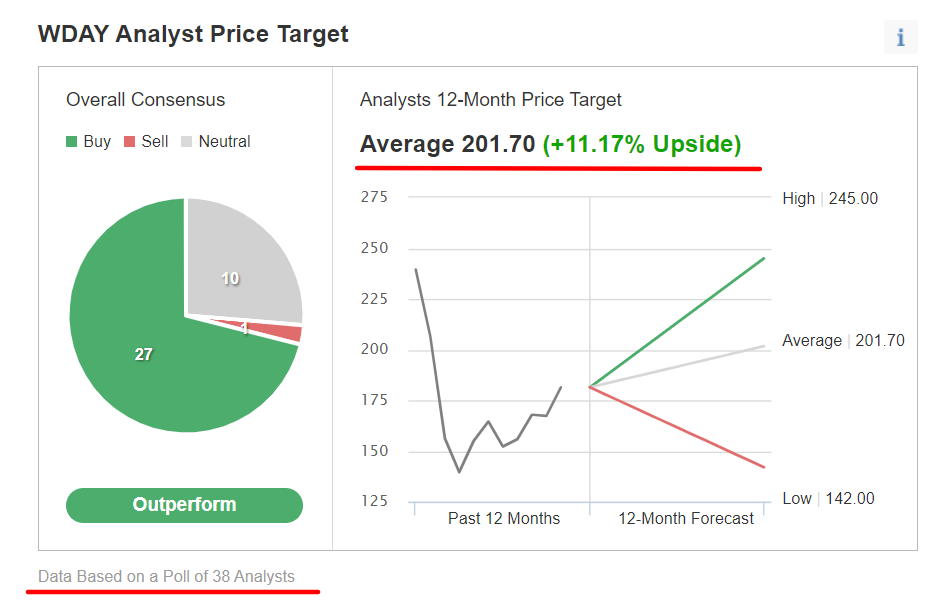

Fuente: Investing.com

Como era de esperar, Wall Street tiene una visión alcista a largo plazo sobre las acciones de Workday, ya que 37 de los 38 analistas encuestados por Investing.com les asignan una calificación de "compra" o "retención". El precio objetivo medio de los analistas se sitúa en torno a los 202 dólares, lo que representa una revalorización de aproximadamente el 11% con respecto a los niveles actuales. Asimismo, el valor razonable medio de las acciones de Workday en InvestingPro según una serie de modelos de valoración —incluidos los múltiplos PER— implica un alza de aproximadamente el 14% en los próximos 12 meses.

***

Descargo de responsabilidad En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el Nasdaq a través del ETF SPDR S&P 500 (SPY) y el ETF Invesco QQQ (QQQ). También estoy posicionado en largo en el ETF Technology Select Sector SPDR. Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este análisis son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.