-

Los valores que pagan dividendos de alta calidad proporcionan estabilidad de ingresos en tiempos de crisis económica

-

Las empresas de servicios públicos tienen el potencial de generar ingresos sólidos para los inversionistas a largo plazo

-

Los fabricantes de aviones de combate, misiles y sistemas de radar se encuentran entre las mejores inversiones defensivas para quienes buscan ingresos

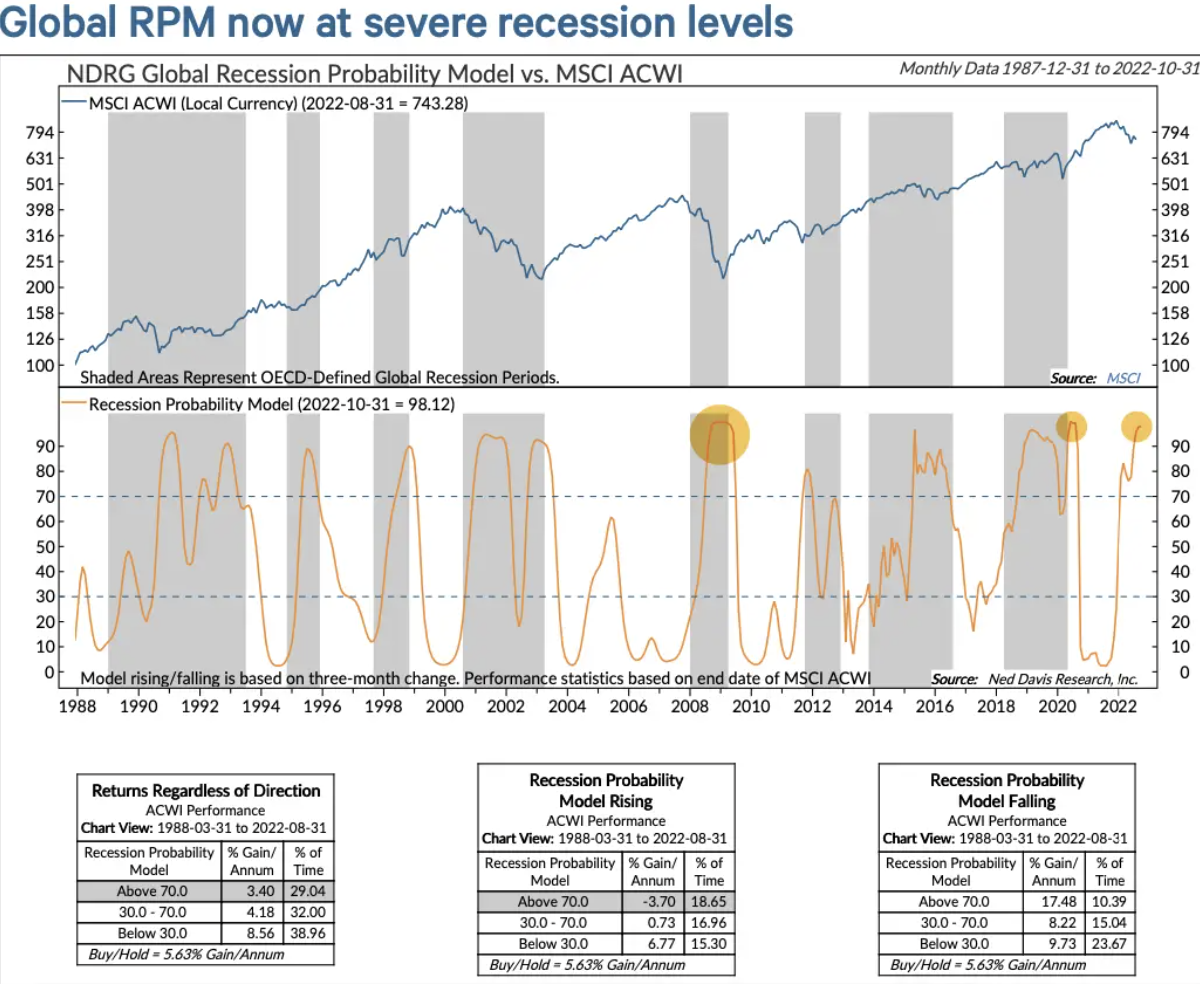

Con los bancos centrales en modo de endurecimiento agresivo, el temor a una recesión económica mundial generalizada crece día a día. Según Ned Davis Research, la probabilidad de que se produzca una recesión mundial ha superado recientemente el 98%, lo que ha desencadenado una señal "grave". Las dos últimas veces que el modelo alcanzó un nivel similar fueron durante las agudas recesiones de 2020 y 2008-2009.

Fuente: Ned Davis Research

Asimismo, en EE.UU., además de dos trimestres de lecturas negativas del PIB, las debilidades en desarrollo del ciclo industrial y del mercado de la vivienda indican que las cosas podrían deteriorarse rápidamente.

Con este telón de fondo, es casi imposible permanecer indemne como inversor en renta variable. Aun así, puede minimizar el riesgo diversificando sus inversiones y añadiendo a su cartera valores de alta calidad que pagan dividendos.

Con esto en mente, he seleccionado los siguientes tres valores que deberían seguir produciendo ingresos en una prolongada caída del mercado o incluso en una recesión económica.

1. Enbridge

Las empresas de servicios públicos suelen ser a prueba de recesiones por una sencilla razón: estas empresas invierten miles de millones de dólares en la construcción de activos que generan sólidos ingresos para los inversionistas. Así, el dinero seguirá entrando mientras los clientes sigan pagando sus facturas de servicios públicos.

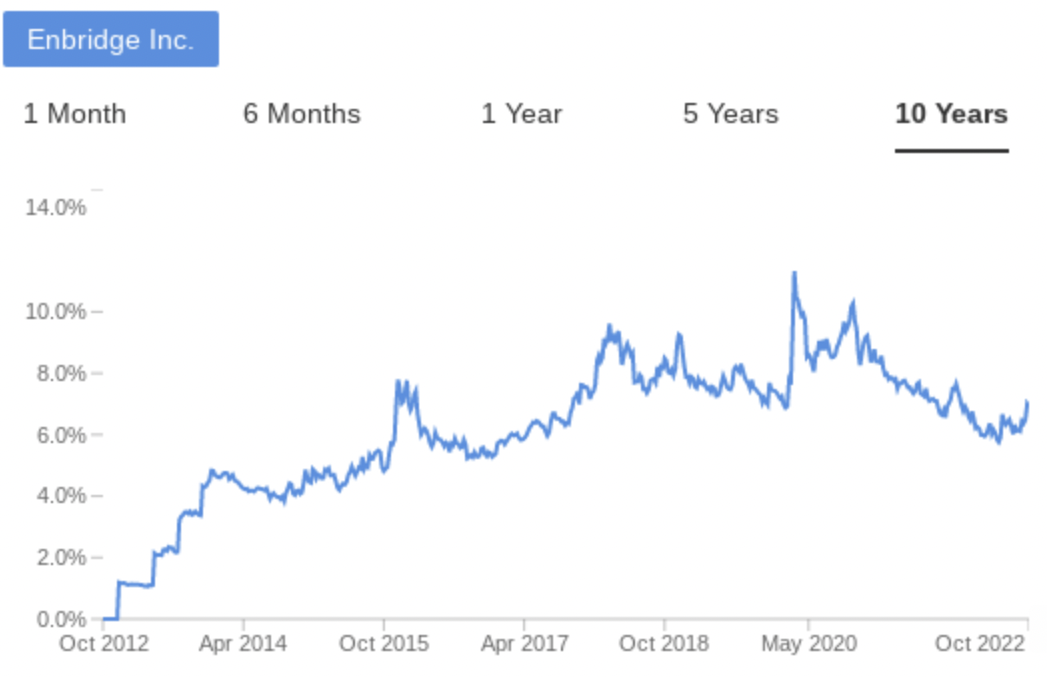

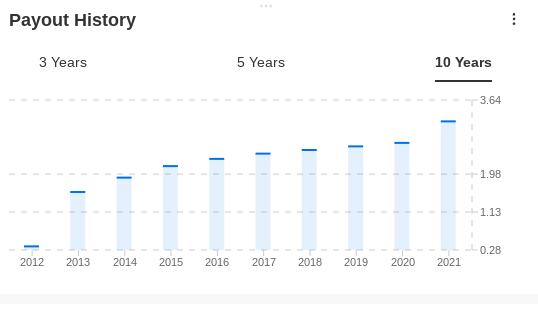

En este espacio, me gusta especialmente Enbridge Inc (NYSE:ENB), con sede en Calgary, Canadá, que gestiona la mayor red de oleoductos de Norteamérica. Con una rentabilidad por dividendo del 6.9%, Enbridge es un valor fiable con más de 60 años de historia de pago de dividendos.

Las operaciones de Enbridge están bien diversificadas en muchos negocios y geografías, lo que ayuda a la empresa de servicios públicos a capear la crisis económica mejor que otras empresas.

Fuente: InvestingPro

Aunque la pandemia afectó al consumo de petróleo en general, los negocios de transmisión, distribución y almacenamiento de gas de Enbridge, que representan alrededor del 30% de los flujos de caja, protegieron a la empresa y salvaron su reparto.

Según Raymond James, el reciente retroceso del mercado ha convertido a Enbridge en una atractiva oportunidad de inversión. En una nota reciente, la empresa de investigación dijo:

"Aunque la acción ha estado bajando, las perspectivas fundamentales de ENB no han hecho más que mejorar. Las perspectivas de crecimiento a corto y medio plazo de Enbridge han mejorado, al tiempo que se mantiene una estrategia de asignación de capital equilibrada: autofinanciación y ejecución de un modesto NCIB, todo ello mientras se reduce el apalancamiento. Recomendamos a los inversionistas que añadan posiciones en Enbridge y elevamos nuestra calificación".

Además, según Raymond James

"[Enbridge está] cumpliendo con su enfoque de dos vertientes para cumplir con su perspectiva de crecimiento: la construcción de carteras de proyectos tanto en la transición energética como en la infraestructura energética convencional."

Las acciones de Enbridge que cotizan en Nueva York pagan un dividendo trimestral de 0,86 dólares por acción, que ha crecido alrededor del 10% anual en los últimos cinco años.

2. Target

A la hora de elegir valores que pagan dividendos, la mayor preocupación es si la empresa puede producir fuertes flujos de caja tanto en los buenos como en los malos tiempos. El minorista de cajas grandes Target Corporation (NYSE:TGT) tiene un excelente historial en este sentido.

La empresa ha aumentado constantemente su dividendo cada año durante los últimos 50 años, cubriendo crisis como el colapso de las puntocom de principios de la década de 2000, el crack financiero de 2008-2009 y la pandemia del COVID-19. Aunque entrega dinero en efectivo a los inversionistas cada trimestre, la tienda de descuento ha mantenido un ratio de pago conservador de alrededor del 30%, mostrando más recorrido en la distribución de efectivo.

Fuente: InvestingPro

En junio del año pasado, Target anunció un aumento del 32% en su pago, seguido de otro aumento del 20% este verano, llevando su pago a 1.08 dólares por acción trimestral con un rendimiento anual del 2.77%.

Este año, sin embargo, ha sido bastante difícil para el minorista con sede en Minneapolis, ya que la empresa lucha por liquidar un gran número de inventarios que acumuló cuando los consumidores dejaron de gastar en artículos discrecionales, como electrodomésticos y muebles de jardín, tras el boom de la pandemia.

Pero la dirección está bien encaminada para superar este reto y restablecer el crecimiento de sus márgenes operativos. El director general Brian Cornell, dijo en una conferencia telefónica con analistas el mes pasado:

"La mayor parte del impacto financiero de estas acciones de inventario ha quedado atrás. Estamos posicionados para ofrecer una gran mejora de nuestra rentabilidad este otoño".

3. General Dynamics

Los fabricantes de aviones de combate, misiles y sistemas de radar realizan una de las mejores inversiones defensivas durante las recesiones económicas. Esta vez, sus perspectivas de negocio han mejorado aún más debido a los conflictos geopolíticos y las tensiones entre las superpotencias mundiales.

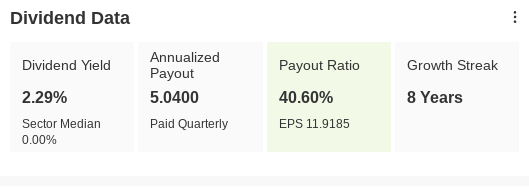

General Dynamics (NYSE:GD) es sin duda uno de esos nombres que encajan bien en una cartera de ingresos defensiva. Paga un dividendo trimestral de 1.26 dólares por acción, lo que se traduce en una rentabilidad anual del 2.29%, respaldada por los sólidos flujos de caja de la empresa y su naturaleza empresarial a prueba de recesiones.

Fuente: InvestingPro

GD, con sede en Virginia, se está beneficiando enormemente del elevado gasto en defensa a nivel mundial, especialmente tras la guerra de Rusia contra Ucrania, lo que ha reforzado la demanda de sus productos. Además, la actual rivalidad entre Estados Unidos y China debería seguir apoyando el sentimiento a largo plazo y el aumento de la financiación.

General Dynamics es una empresa aeroespacial y de defensa de ámbito mundial que ofrece una amplia cartera de productos y servicios en el ámbito de la aviación comercial, la construcción y reparación de buques, los vehículos de combate terrestres, los sistemas de armas y municiones, y los productos y servicios tecnológicos. General Dynamics emplea a más de 100,000 personas en todo el mundo y generó unos ingresos de 38,500 millones de dólares en 2021.

Con su cartera diversificada, G.D. también tiene un excelente historial de crecimiento de dividendos, con 27 años de subidas anuales sucesivas. General Dynamics ha proporcionado alrededor de un 10% de crecimiento de dividendos por año en los últimos diez años. Con un ratio de reparto manejable de apenas un 41%, G.D. tiene la capacidad de continuar con este impresionante crecimiento del reparto.

Información: En el momento de escribir este artículo, el autor posee ENB. Los puntos de vista expresados en este artículo son únicamente la opinión del autor y no deben tomarse como un consejo de inversión.