Se espera que septiembre sea otro mes volátil en Wall Street, en medio de un trío de acontecimientos importantes que moverán los mercados

Todas las miradas estarán puestas en el próximo informe de empleo de EE.UU., los datos de inflación del IPC y la importante decisión de la Reserva Federal sobre las tasas de interés

Por tanto, los inversionistas deberían prepararse para oscilaciones más violentas y movimientos más bruscos en las próximas semanas

¿Busca ayuda en el mercado? Los miembros de Investing Pro obtienen ideas exclusivas y orientación para navegar en cualquier clima

- Creo que el informe del IPC pondrá de relieve el riesgo material de un nuevo aumento de la inflación, que ya se está produciendo mucho más rápidamente de lo que la Fed consideraría coherente con su rango objetivo del 2%

Por lo tanto, mantengo la opinión de que el entorno actual no es indicativo de una Fed que necesitará pivotar en su política, y todavía queda un largo camino por recorrer antes de que los responsables de la política monetaria estén listos para declarar misión cumplida en el frente de la inflación.

Aunque la inflación siga siendo obstinadamente alta y la economía se mantenga mejor de lo esperado, creo que la Reserva Federal decidirá no subir las tasas en su reunión de septiembre. Esto dejaría la tasa de interés oficial en su actual horquilla del 5.25%-5.50%.

Dicho esto, espero que la declaración del FOMC reitere que el banco central sigue comprometido con la consecución de su objetivo de inflación del 2% y que los responsables de la política monetaria tomarán decisiones basadas en los datos reunión por reunión.

Además, creo que Powell mantendrá su postura de línea dura en la conferencia de prensa posterior a la reunión y repetirá su mensaje de Jackson Hole de que la Reserva Federal aún tiene trabajo por hacer para enfriar la inflación.

Eso dejaría la puerta abierta a otra subida de tasas antes de finales de 2023, posiblemente en la reunión de la Fed de noviembre. De hecho, los operadores ven aproximadamente un 50% de posibilidades de que el tipo de los fondos de la Fed termine el año en una horquilla de entre el 5.50% y el 5.75%. Al mismo tiempo, las esperanzas de ver recortes de tasas a principios de 2024 se han desvanecido casi por completo.

La Fed corre el riesgo de cometer un grave error de política si empieza a relajar las condiciones monetarias demasiado pronto, lo que podría hacer que las presiones inflacionistas empezaran a repuntar de nuevo. En todo caso, la Fed tiene más margen para subir las tasas de interés que para recortarlos, suponiendo que se atenga a las cifras.

Con sólo dos días de negociación en agosto, los tres principales índices de Wall Street están en camino de terminar el mes con pérdidas debido a la nueva incertidumbre en torno a los planes de tasas de la Reserva Federal.

Hasta el cierre del martes, el índice Dow Jones Industrial Average y el índice de referencia S&P 500 perdían cerca de un 2%, mientras que el índice tecnológico Nasdaq Composite perdía un 2.8% y se encaminaba a registrar su peor caída mensual desde diciembre de 2022.

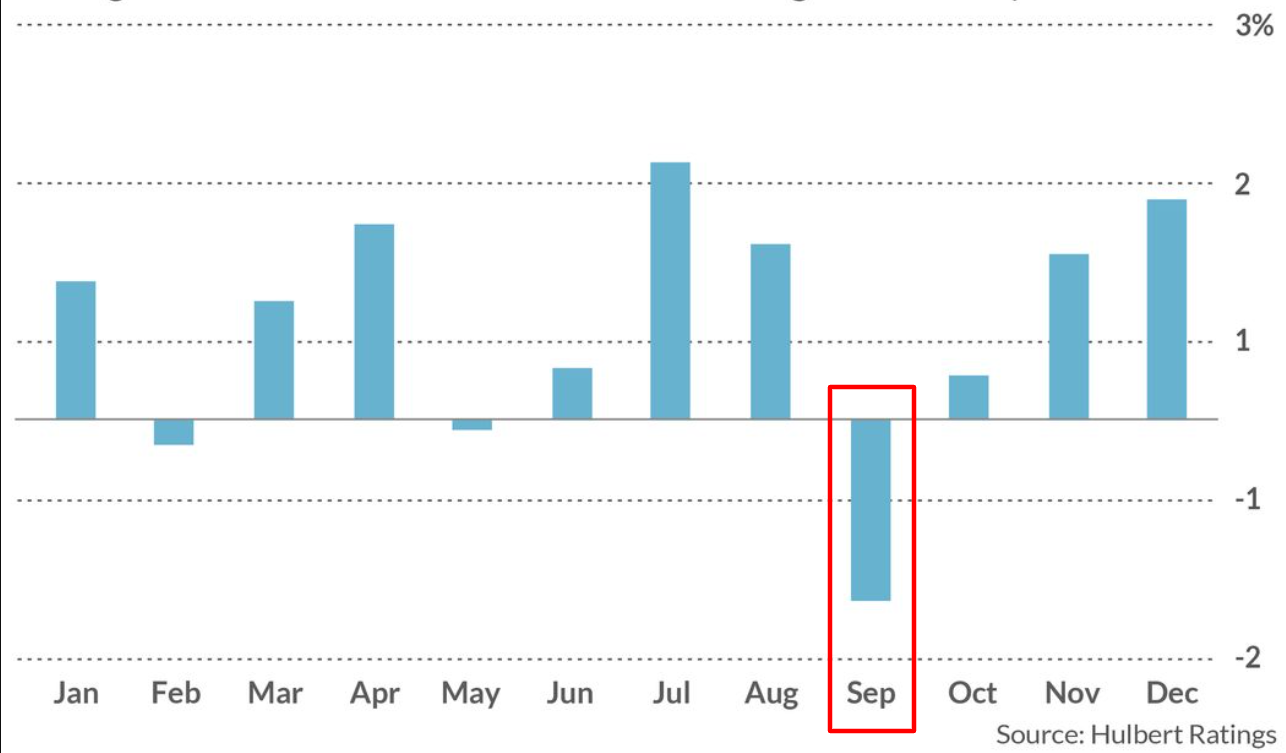

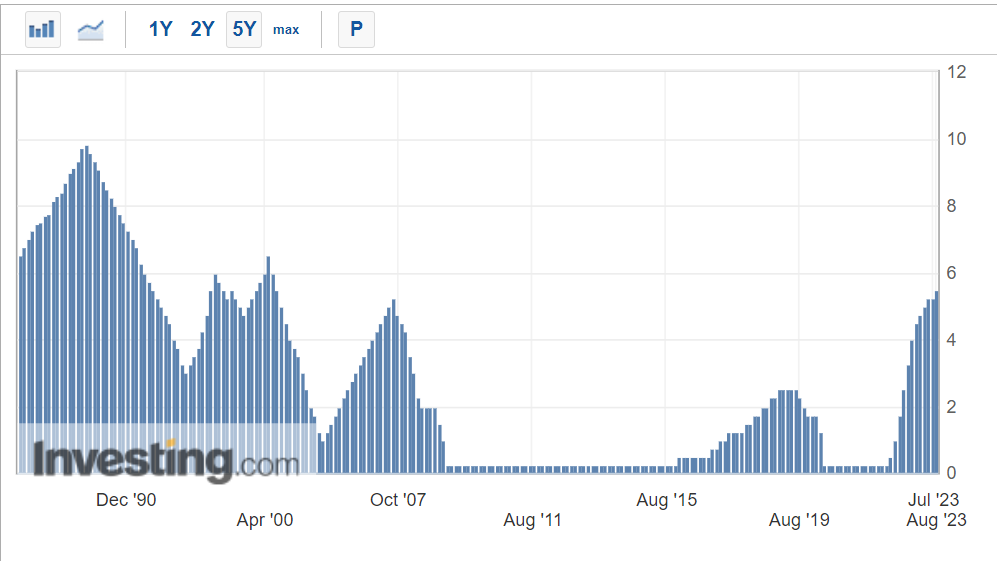

A medida que el tormentoso agosto llega a su fin, la historia dice que los inversionistas deben prepararse para una mayor agitación en septiembre, que es el peor mes del año para el mercado de valores en promedio. Algunos han bautizado esta liquidación anual como el "efecto septiembre".

Desde 1897 -el primer año completo de existencia del Dow Jones Industrial Average-, el índice ha sufrido una pérdida media de alrededor del -1.2% en septiembre. Esto contrasta con una ganancia media de aproximadamente el +0.8% en los demás meses del calendario.

El Dow se hundió casi un 9% el pasado mes de septiembre ante la preocupación de los inversionistas por los agresivos planes de subida de tipos de la Reserva Federal para combatir la creciente inflación.

Fuente: Hulbert Ratings

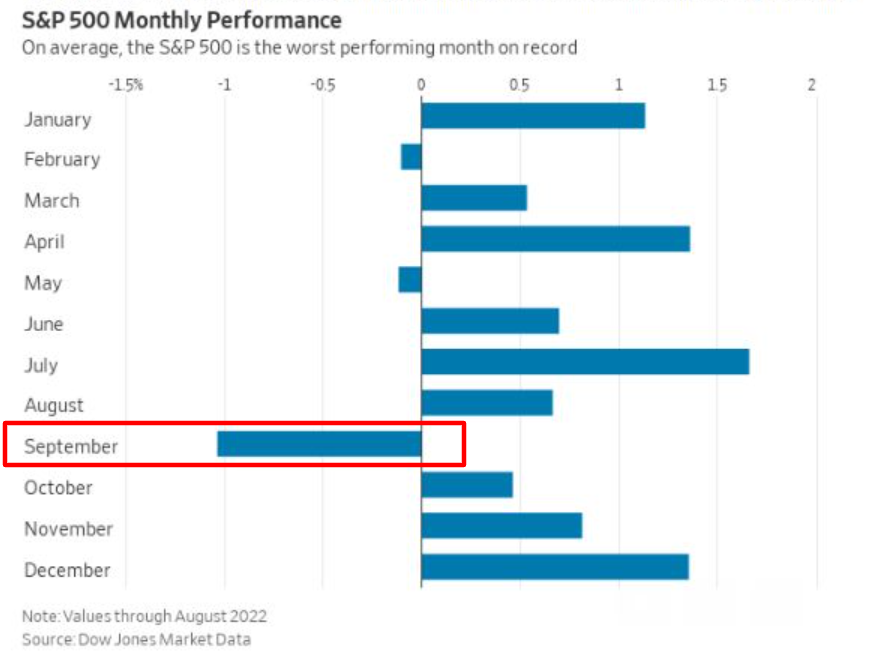

Mientras tanto, la rentabilidad media del índice de referencia S&P 500 en septiembre desde 1928 es negativa (-1.1%), también la peor de todos los meses del año. Esto incluye un desplome del 9.3% en septiembre de 2022.

Fuente: Datos de mercado del Dow Jones

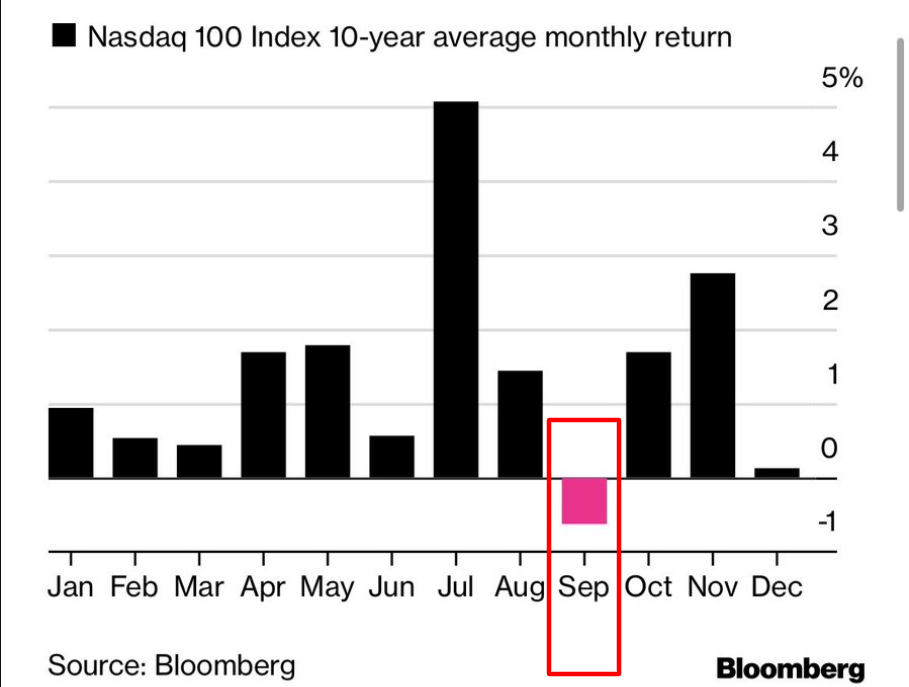

Lo mismo ocurre con el Índice Nasdaq 100, que ha bajado una media del -0.8% en septiembre durante la última década, el único mes del año con una rentabilidad negativa. El índice tecnológico se hundió un 10.6% en septiembre del año pasado.

Fuente: Bloomberg

En las próximas semanas, los inversionistas seguirán calibrando las perspectivas de las tasas de interés, la inflación y la economía. Por ello, a continuación se indican tres fechas clave a las que habrá que prestar atención cuando el calendario cambie a septiembre:

1. Viernes 1 de septiembre: Informe sobre el empleo en EE.UU.

El Departamento de Trabajo de EE.UU. publicará el informe de empleo de agosto a las 8:30 AM ET del viernes 1 de septiembre, y será clave para determinar el próximo movimiento de tasas de la Reserva Federal.

La estimación de consenso es que los datos mostrarán que la economía de EE.UU. añadió 170,000 puestos de trabajo, según Investing.com, ralentizando el crecimiento del empleo de 187,000 en julio.

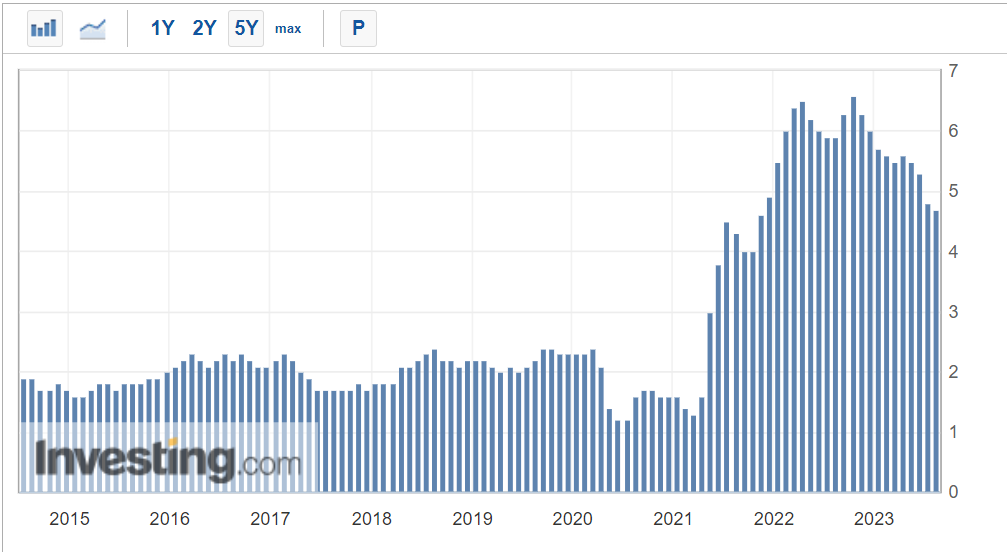

La tasa de desempleo se mantiene estable a 3.5%, un punto por encima del mínimo de 53 años del 3.4%, un nivel que no se veía desde 1969. Cabe señalar que la tasa de desempleo se situaba en el 3.7% precisamente hace un año, en agosto de 2022.

Mientras tanto, se espera que los ingresos medios por hora aumenten un 0.3% intermensual, mientras que la tasa interanual se prevé que aumente un 4.4%, lo que sigue siendo demasiado caliente para la Fed.

Predicción:

En mi opinión, el informe de empleo de agosto pondrá de relieve la notable resistencia del mercado laboral y respaldará la opinión de que serán necesarias nuevas subidas de tasas para enfriar la economía.

2. Miércoles 13 de septiembre: IPC de EE.UU.

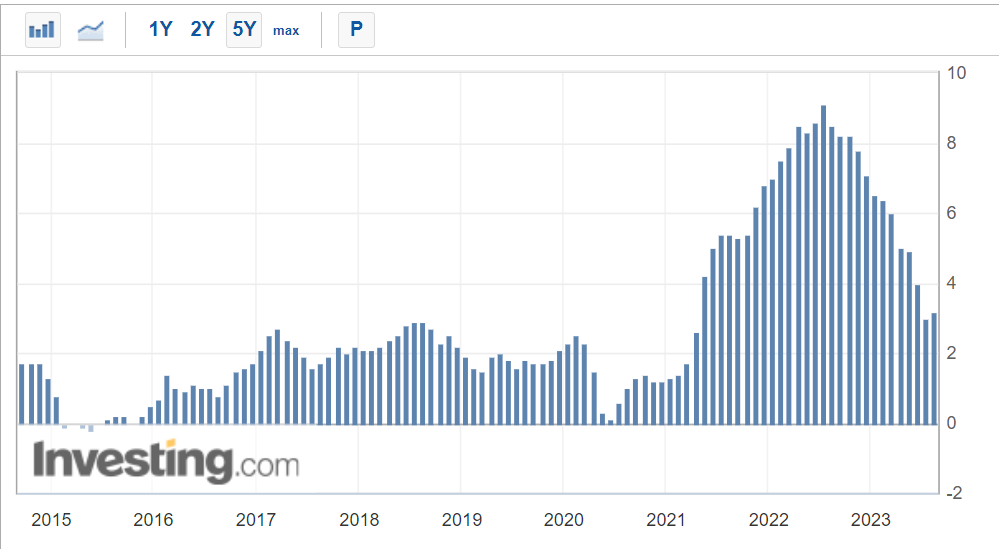

El informe del IPC de agosto cobra importancia el miércoles 13 de septiembre, a las 8:30 ET, y creo que podría ser superior al ritmo interanual del 3.2% de julio, lo que mantendría la presión sobre la Fed para que mantenga su lucha contra la inflación.

Según Investing.com, se prevé que el índice de precios al consumo aumente un 0.3% en el mes después de haber subido un 0.2% en julio. Se prevé que la tasa de inflación anual se acelere hasta el 3.4% desde el 3.2% del mes anterior.

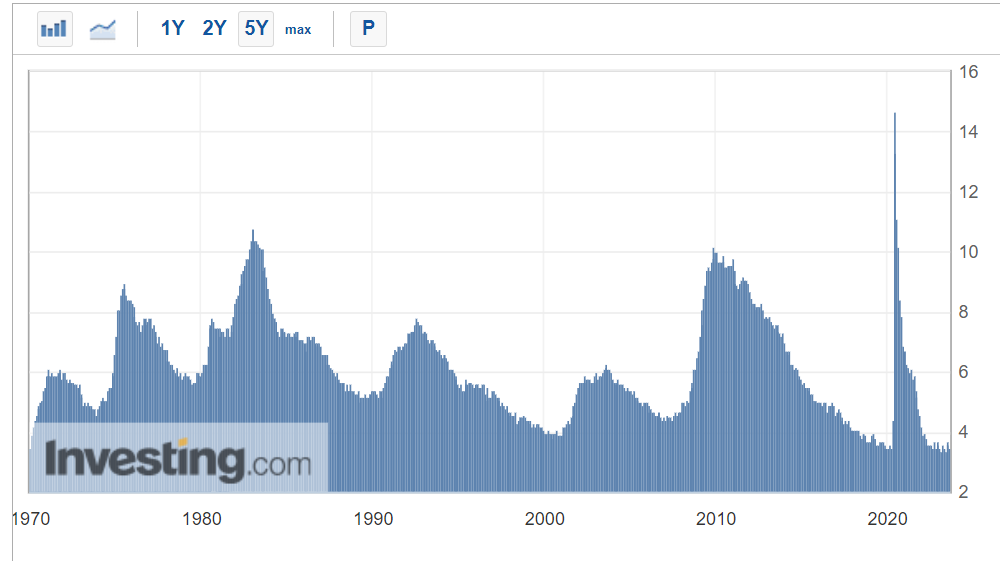

El IPC alcanzó un máximo de 40 años del 9.1% el verano pasado y ha seguido una tendencia a la baja desde entonces. Sin embargo, los precios siguen subiendo a un ritmo mucho más rápido que la tasa del 2% que la Reserva Federal considera saludable.

Mientras tanto, se espera que el índice de precios al consumo subyacente -que no incluye los precios de los alimentos y la energía- aumente un 0.2% en el mes y un 4.6% con respecto a hace un año.

Los funcionarios de la Reserva Federal siguen de cerca el dato básico, ya que consideran que proporciona una evaluación más precisa de la futura dirección de la inflación.

Predicción:

3. Miércoles 20 de septiembre: Decisión de la Fed sobre las tasas de interés

La Reserva Federal, que ha subido las tasas de interés en 11 de sus últimas 12 reuniones, tiene previsto tomar su decisión política de septiembre a las 14:00 ET del miércoles 20 de septiembre.

En julio, el banco central subió la tasa de referencia de los fondos federales en un cuarto de punto porcentual, hasta situarlo entre el 5.25% y el 5.50% (el nivel más alto desde enero de 2001), en su lucha por contener la inflación.

Desde el miércoles por la mañana, los mercados financieros ven un 86% de probabilidades de que el banco central mantenga las tasas en los niveles actuales y un 14% de probabilidades de una subida de tasas de 25 puntos base, según la herramienta de Investing.com Fed Rate Monitor Tool.

El presidente de la Fed, Powell, ofrecerá lo que será una conferencia de prensa muy seguida poco después de la publicación del comunicado de la Fed, ya que los inversionistas buscan nuevas pistas sobre cómo ve las tendencias de la inflación y la economía y cómo influirá en el ritmo de endurecimiento de la política monetaria.

Powell, en un discurso pronunciado en una cumbre económica celebrada en Jackson Hole, Wyoming, la semana pasada, dijo que los responsables políticos "procederán con cautela a medida que decidamos si endurecemos más", pero también dejó claro que el banco central aún no ha llegado a la conclusión de que su tipo de interés de referencia sea lo suficientemente alto como para estar seguros de que la inflación vuelva al objetivo del 2%.

Predicción:

¡Sea el primero en enterarse con InvestingPro!

¡InvestingPro al 50% de descuento! Aprovecha la oferta de verano con El Lago de los Business

***

Divulgación: En el momento de escribir estas líneas, tengo una posición larga respecto al Dow Jones Industrial Average a través del SPDR Dow ETF (DIA (BME:DIDA)). También tengo una posición larga en el ETF SPDR del sector energético (NYSE:XLE) y en el ETF SPDR del sector sanitario (NYSE:XLV). Además, soy corto en el S&P 500, Nasdaq 100 y Russell 2000 a través de ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) y ProShares Short Russell 2000 ETF (RWM).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de la situación financiera de las empresas.

Los puntos de vista discutidos en este artículo son únicamente la opinión del autor y no deben tomarse como asesoramiento de inversión.