- La fórmula Altman Z-score es una fórmula matemática creada en 1960 que de manera sencilla nos ofrece la oportunidad de conocer qué riesgo tiene de entrar en quiebra una compañía.

- Tiene un ratio de acierto del 71-72% con dos años de adelanto al momento de la quiebra.

- Si el número obtenido es menor que 1,81es el peor escenario para una compañía. El riesgo de que entre en quiebra es elevado.

- Veremos algunas acciones con un ratio Altman Z-score delicado, tales como Cinemark (NYSE:CNK), ADT (NYSE:ADT), Marcus Corporation (NYSE:MCS), Plymouth Industrial (NYSE:PLYM) y The Hanover Insurance (NYSE:THG).

La fórmula Altman Z-score es una fórmula matemática que de manera sencilla nos ofrece la oportunidad de conocer la solidez financiera de una compañía y qué riesgo tiene de entrar en quiebra.

Esta fórmula Altman Z-score se la debemos al profesor Edward Altman que la creó en el año 1960.

Tiene un ratio de acierto del 71-72% con dos años de adelanto al momento de la quiebra.

Sin embargo, la métrica no es válida para evaluar empresas financieras (como bancos) debido a las diferentes partidas utilizadas en los balances.

Su interpretación es sencilla:

– Si el número obtenido es mayor que 2,99: es la situación ideal para una compañía. En principio se podría decir que está exenta del peligro de entrar en quiebra.

– Si el número obtenido está entre 1,81 y 2,99: aunque no es muy elevado, sí existe el riesgo de que entre la empresa en quiebra y eso podría suceder en los siguientes dos años.

– Si el número obtenido es menor que 1,81: es el peor escenario sin duda alguna para una compañía. El riesgo de que entre en quiebra es elevado y además podría suceder muy pronto.

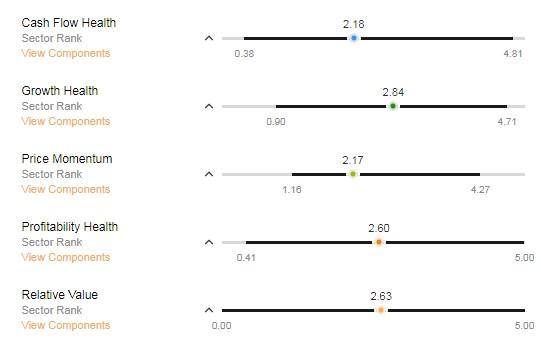

Otra forma de saber si una empresa está en riesgo es utilizar la métrica de salud financiera de InvestingPro. La herramienta utiliza cinco categorías para evaluar las finanzas, teniendo en cuenta el sector de actividad y los contextos económicos regionales. Las categorías son ganancias, crecimiento, impulso del precio, flujo de caja y valor relativo. Cada uno abarca alrededor de 20 métricas diferentes y puede recibir calificaciones del 1 al 5.

Vamos a ver a continuación una serie de acciones que atendiendo al ratio presentarían riesgo de quiebra. Y para ello utilizaremos la herramienta de InvestingPro que nos indicará un lista de acciones y por qué.

1. ADT

Es una empresa estadounidense que ofrece seguridad electrónica a empresas y protección contra incendio. La sede corporativa está ubicada en Boca Ratón, Florida. En enero de 2018 salió a Bolsa.

Presenta un ratio Altman Z-score de 0,7.

La salud financiera presenta una calificación de 2,80 sobre 5. Aquí podemos ver el ejemplo de algunas métricas.

Fuente: InvestingPro

El 7 de noviembre presentará resultados y se espera una caída del -39,09% del beneficio por acción (BPA) y del -7,55% de los ingresos reales.

Fuente: InvestingPro

Presenta 3 calificaciones, de las cuales 1 es de mantener y 2 son de venta.

Continúa el suspense acerca de si logrará mantener el soporte o perderlo.

2. Plymouth Industrial

Es una empresa de inversión inmobiliaria y de servicio completo centrada en la adquisición, propiedad y gestión de propiedades. Su actividad es el arrendamiento de toda clase de bienes inmuebles, excepto el arrendamiento financiero.

Presenta un ratio Altman Z-score de 0,6.

La salud financiera presenta una calificación de 2,95 sobre 5.

El 31 de octubre repartirá un dividendo de 0,225 dólares por acción y para poder recibirlo hay que tener acciones antes del 28 de septiembre. La rentabilidad anual es de un +4,07%.

Fuente: InvestingPro

El 10 de noviembre presenta sus cuentas y no se esperan ganancias de interés.

Fuente: InvestingPro

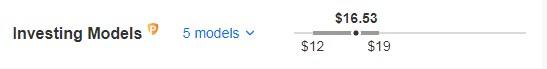

Presenta 6 calificaciones, de las cuales ninguna es de compra, 4 son de mantener y 2 son de venta. Los modelos de InvestingPro no le ven potencial, es más, sitúan su precio objetivo en los 16,53 dólares.

Fuente: InvestingPro

Tras varios intentos, no pudo superar su resistencia.

3. The Hanover Insurance

Es una compañía de seguros con sede en Worcester, Massachusetts. Se fundó en 1852 cerca de Hanover Square (NYSE:SQ) en Manhattan, New York. Anteriormente se llamaba Allmerica Financial Corporation y en 2005 adoptó el nombre actual.

Presenta un ratio Altman Z-score de 0,3.

La salud financiera presenta una calificación de 1,90 sobre 5.

El 25 de octubre publicará sus cuentas y el mercado espera una caída del beneficio por acción (BPA) del -4,03% y en el año del -43%.

Fuente: InvestingPro

El 29 de septiembre repartirá un dividendo de 0,81 dólares por acción y para poder recibirlo hay que tener acciones antes del 15 de septiembre. La rentabilidad anual es de un +3%.

Los modelos de InvestingPro no le ven potencial, es más, sitúan su precio objetivo en los 109,29 dólares.

Fuente: InvestingPro

La pérdida del soporte en abril activó la señal de debilidad bajista.

4. The Marcus Corporation

Es una empresa estadounidense con sede en Milwaukee, Wisconsin. La compañía opera dos divisiones principales: Marcus Theatres y Marcus Hotels and Resorts. Fue fundada el 1 de noviembre de 1935.

Presenta un ratio Altman Z-score de 1,5.

La salud financiera presenta una calificación de 2,75 sobre 5.

El 26 de octubre presentará resultados y se espera una caída del -38% del beneficio por acción (BPA) y del -6,77% de los ingresos reales.

Fuente: InvestingPro

La rentabilidad anual del dividendo actual es de un +1,7%.

Los modelos de InvestingPro le otorgan un pequeño impulso al alza a los 17,47 dólares.

Fuente: InvestingPro

Sigue funcionando bien el soporte, cada vez que es tocado impide más caídas y permite un rebote al alza interesante.

5. Cinemark

Es una cadena de cines con operaciones en Estados Unidos, Taiwán, El Caribe y buena parte de Latinoamérica. Fue fundada en 1961 y su sede corporativa está en Texas, Estados Unidos.

Presenta un ratio Altman Z-score de 1,2.

La salud financiera presenta una calificación de 2,95 sobre 5.

El 3 de noviembre presentará resultados y se esperan malos, concretamente una caída del beneficio por acción (BPA) del -22,47%

Fuente: InvestingPro

Presenta 6 calificaciones, de las cuales 3 son de mantener y 3 son de vender. Los modelos de InvestingPro le otorgan un pequeño impulso al alza a los 18,17 dólares.

Fuente: InvestingPro

En agosto prácticamente alcanzó su resistencia y no pudo con ella.