- Vamos a ver 5 acciones estadounidenses que el consenso del mercado cree que tienen un potencial de subida de dos dígitos.

- Además de ver cuál es su potencial y por qué, conoceremos sus políticas de dividendos y sus próximos resultados trimestrales.

- Las acciones que veremos son Domino’s Pizza (NYSE:DPZ), Unitedhealth Group (NYSE:UNH), Weatherford International (NASDAQ:WFRD), Cheniere Energy (NYSE:LNG) y Tidewater (NYSE:TDW).

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

1. Domino's Pizza (LON:DOM)

Fundada en 1960, Domino’s Pizza es uno de los nombres más importantes en lo que respecta a servir pizzas a nivel mundial. Se trata de una de las cadenas de pizza más grandes del mundo, opera en cerca de 21.000 locales en más de 90 países y tiene una capitalización de mercado de 14.300 millones de dólares.

La compañía tiene un dividendo que renta un 1,41% y que ha crecido a una tasa del 18% en los últimos cinco ejercicios. Por si fuera poco, lo ha incrementado regularmente los últimos 12 años.

Fuente: InvestingPro

El 10 de octubre presentará sus resultados del trimestre. Se espera un aumento del beneficio por acción (BPA) del 10,3% y 9,9% para el cómputo del 2024 y 2025 respectivamente, siendo en el caso de los ingresos un aumento del 7,2% y 6,7%. En el último trimestre las ganancias por acción mejoraron un 30,8%, lo que supuso el séptimo trimestre consecutivo en que las ganancias superaron las previsiones.

Fuente: InvestingPro

Presenta 29 calificaciones, de las cuales 18 son de compra, 10 de mantener y 1 de venta.

El precio objetivo promedio a 12 meses que le otorga el mercado se encuentra en 486,07 dólares.

Fuente: InvestingPro

2. UnitedHealth Group

Fue fundada en 1977 y tiene su sede en Minnesota. Es una empresa de atención médica que ofrece una gama de servicios y productos a través de sus plataformas comerciales, siendo una de las compañías de seguros de salud más grandes del mundo por ingresos y tiene una capitalización de 531.900 millones de dólares.

La rentabilidad de su dividendo es de un 1,44%, teniendo una senda ascendente de un 15% en los últimos 5 ejercicios e incrementándose en los últimos 15 años.

Fuente: InvestingPro

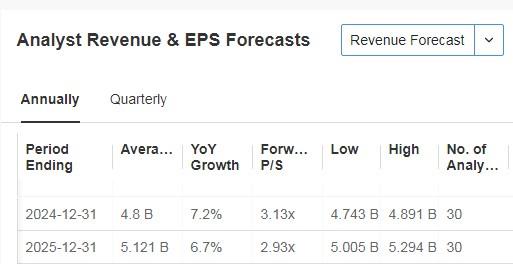

El 15 de octubre presentará sus cuentas del trimestre. Se espera un aumento del beneficio por acción (BPA) del 10,3% y 12,5% para el cómputo del 2024 y 2025 respectivamente, siendo en el caso de los ingresos un aumento del 7,5% y 7,8%. En los últimos 10 años ha incrementado sus ganancias a una tasa de crecimiento anual compuesto del 10,48%. En el último trimestre las ganancias por acción aumentaron un 10,7% y fue el 16º trimestre consecutivo en el que superaron las expectativas.

Fuente: InvestingPro

Tiene un saldo de caja de 31.300 millones de dólares y ha podido llevar a cabo compras relevantes importantes, por ejemplo Change Healthcare y LHC, uno de los proveedores de atención médica a domicilio más grandes del país.

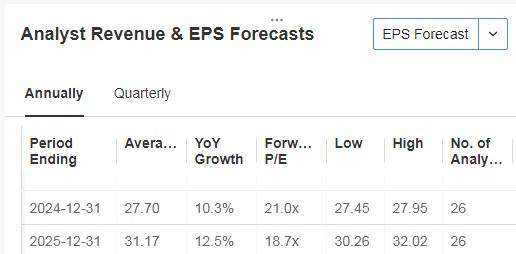

Tiene 23 calificaciones, de las que 20 son de compra, 3 de mantener y ninguna de venta.

El mercado le ve potencial a los 623,11 dólares.

Fuente: InvestingPro

3. Weatherford International (WFRD)

Con un valor de 7.010 millones de dólares, Weatherford International Plc (WFRD) es un proveedor líder mundial de soluciones innovadoras para la industria del petróleo y el gas. Opera en 75 países y tiene una capitalización de 7.010 millones de dólares.

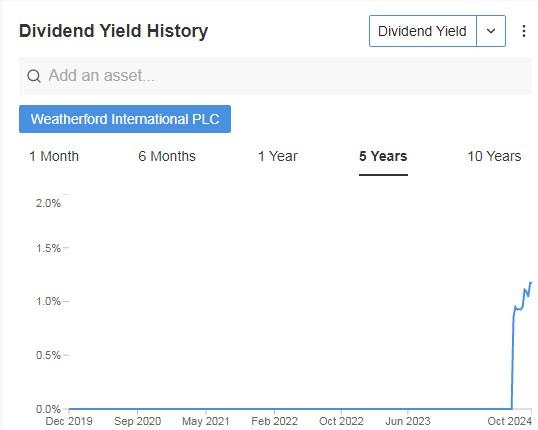

La rentabilidad de su dividendo es de un 1,71%, tratándose de un dividendo trimestral de 0,25 dólares por título.

Fuente: InvestingPro

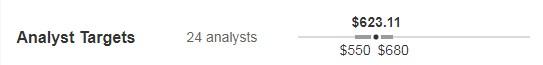

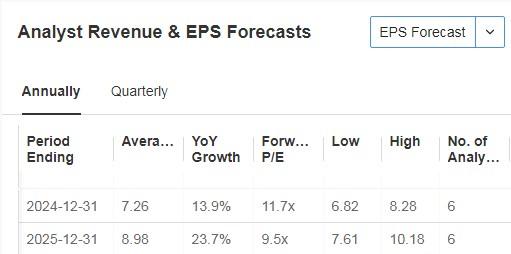

El 23 de octubre tendremos el informe de resultados. La previsión es de un incremento del beneficio por acción (BPA) del 13,9% y 23,7% para el cómputo del 2024 y 2025 respectivamente, siendo en el caso de los ingresos un aumento del 11,1% y 6,9%.

Fuente: InvestingPro

En septiembre adquirió Datagration Solutions, situando a Weatherford a la vanguardia de la integración de datos y análisis, lo que podría impulsar el crecimiento futuro y la eficiencia operativa.

Presenta 8 calificaciones, de las cuales todas son de compra.

Su salud financiera es bastante óptima.

Fuente: InvestingPro

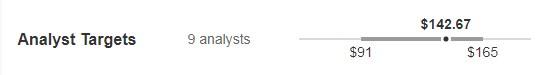

El mercado le otorga un potencial a los 142,67 dólares

Fuente: InvestingPro

4. Cheniere Energy (LNG)

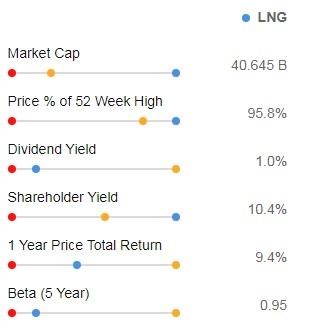

Es una empresa energética con sede en Houston centrada en negocios relacionados con el gas natural licuado, siendo el mayor productor de Estados Unidos y el segundo mayor operador de GNL a nivel mundial. Su capitalización bursátil es de 41.300 millones de dólares.

El rendimiento de su dividendo es de un 0,97%, política que lleva haciendo desde el año 2021.

Fuente: InvestingPro

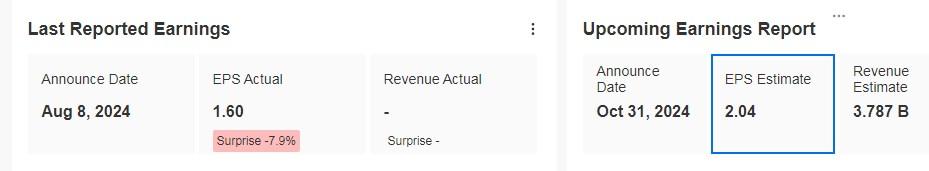

El 31 de octubre conoceremos sus números del trimestre. Para el 2025 se prevé un aumento de los ingresos del 22% y el beneficio por acción (BPA) del 14,5%. En el último informe superó las expectativas con un beneficio de 3,84 dólares por acción, superando la estimación de 1,74 dólares. Sin embargo, los ingresos se quedaron en 3.300 millones de dólares, por debajo del pronóstico de 3.400 millones de dólares.

Fuente: InvestingPro

Su beta es 0,95, lo que significa que sus acciones se mueven en la misma dirección que el mercado y con algo menos de volatilidad.

Fuente: InvestingPro

Presenta 18 calificaciones, de las cuales 17 son de compra, 1 de mantener y ninguna de venta.

Su precio objetivo fijado por el mercado se encontraría en 203,73 dólares.

Fuente: InvestingPro

5. Tidewater (TDW)

Es un proveedor líder de servicios de transporte marítimo y de apoyo a la industria energética global. Fundada en 1957, tiene presencia con operaciones en varias regiones, incluidas América, Europa, África y Asia-Pacífico. Su capitalización de mercado es de 4.670 millones de dólares.

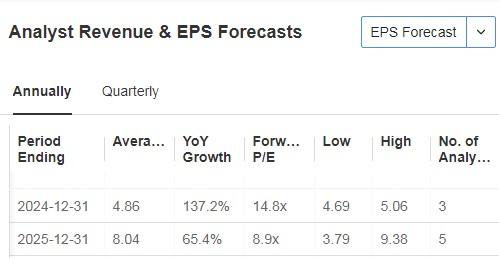

El 6 de noviembre presentará sus resultados trimestrales. La previsión es de un aumento del beneficio por acción (BPA) en 2024 y 2025 del 137% y 65% respectivamente. Los ingresos del 38% y 18%. En el anterior informe superó las estimaciones tanto en ingresos como en ganancias. Los ingresos aumentaron un 57,8% respecto al año anterior y las ganancias por acción se duplicaron de 0,43 a 0,94 dólares.

Fuente: InvestingPro

El tamaño de la flota de Tidewater ha aumentado un 80% en los últimos dos años debido a las adquisiciones de Swire Pacific Offshore y Solstad Offshore. Estas adquisiciones han permitido que tenga barcos más grandes y más modernos.

El precio objetivo establecido por el mercado serían los 117,67 dólares.

Fuente: InvestingPro

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.