El comportamiento del S&P 500 suele dictar el sentimiento de los inversionistas y su toma de decisiones. Entre el 1 de noviembre de 2022 y el 6 de septiembre de 2024, el índice experimentó un repunte significativo, pero no exento de volatilidad. En la actualidad, los inversionistas tienen opiniones muy dispares sobre el rumbo futuro de los mercados, ya que persiste la preocupación por una recesión o por los cambios que provocará la política monetaria.

Sin embargo, como inversionistas, debemos operar el mercado que tenemos hoy. Por lo tanto, utilizando el análisis técnico, podemos explorar las dinámicas alcistas y bajistas del mercado para ayudarnos a gestionar el riesgo de manera más eficaz. Este blog esbozará tres perspectivas alcistas y bajistas utilizando el impulso, la fuerza relativa y otros indicadores técnicos clave. Por último, concluiremos con cinco medidas prácticas que los inversionistas pueden adoptar hoy para mitigar el riesgo.

- ¡Prepárate para la volatilidad con InvestingPro! Tu suscripción te dará acceso a una amplia variedad de valores y estrategias probadas para maximizar tus ganancias. Haz clic aquí para obtener las métricas clave de más de 120,000 acciones a nivel mundial, incluyendo el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Perspectiva alcista

1. Sólido soporte en las medias móviles clave

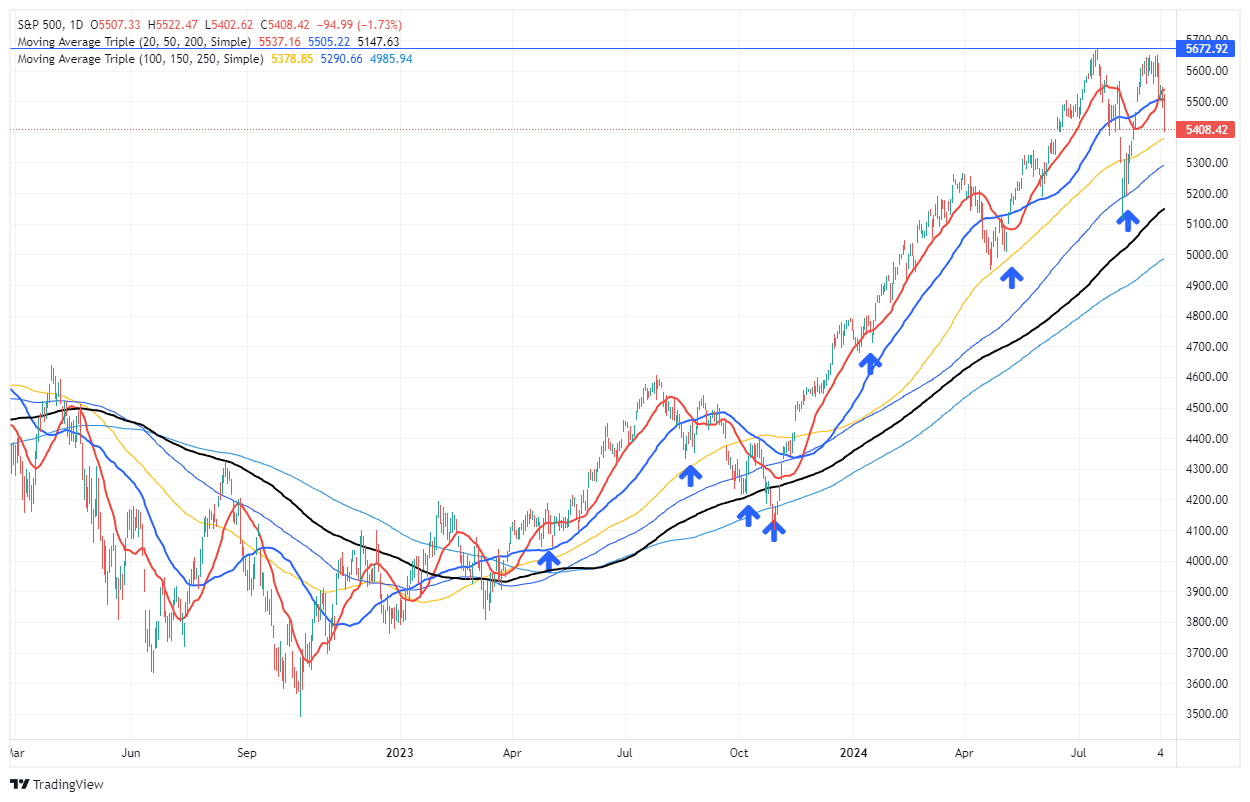

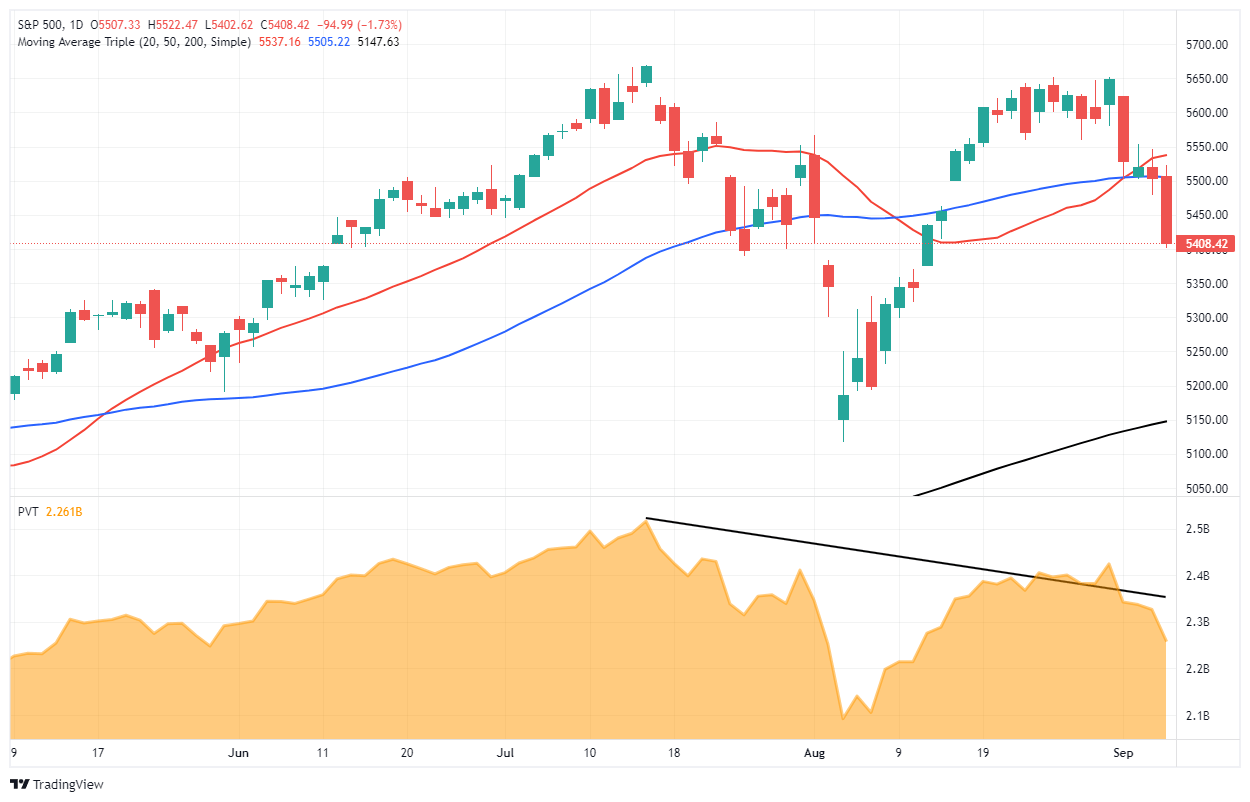

Una de las principales señales alcistas para el S&P 500 es su tendencia a encontrar apoyo en las medias móviles críticas. A lo largo del periodo analizado, las medias móviles de 50, 100 y 200 días apoyaron al índice de forma significativa, especialmente a finales de 2023 y principios de 2024.

Aunque el índice se enfrentó a presiones bajistas en agosto, su capacidad para rebotar en la media móvil de 150 días indica que los compradores siguen encontrando niveles para aumentar la exposición a la renta variable. Dado que el mercado se ha mantenido constantemente por encima de la media móvil de 200 días y que dicha media presenta una tendencia alcista, esto indica que la tendencia alcista a largo plazo sigue intacta.

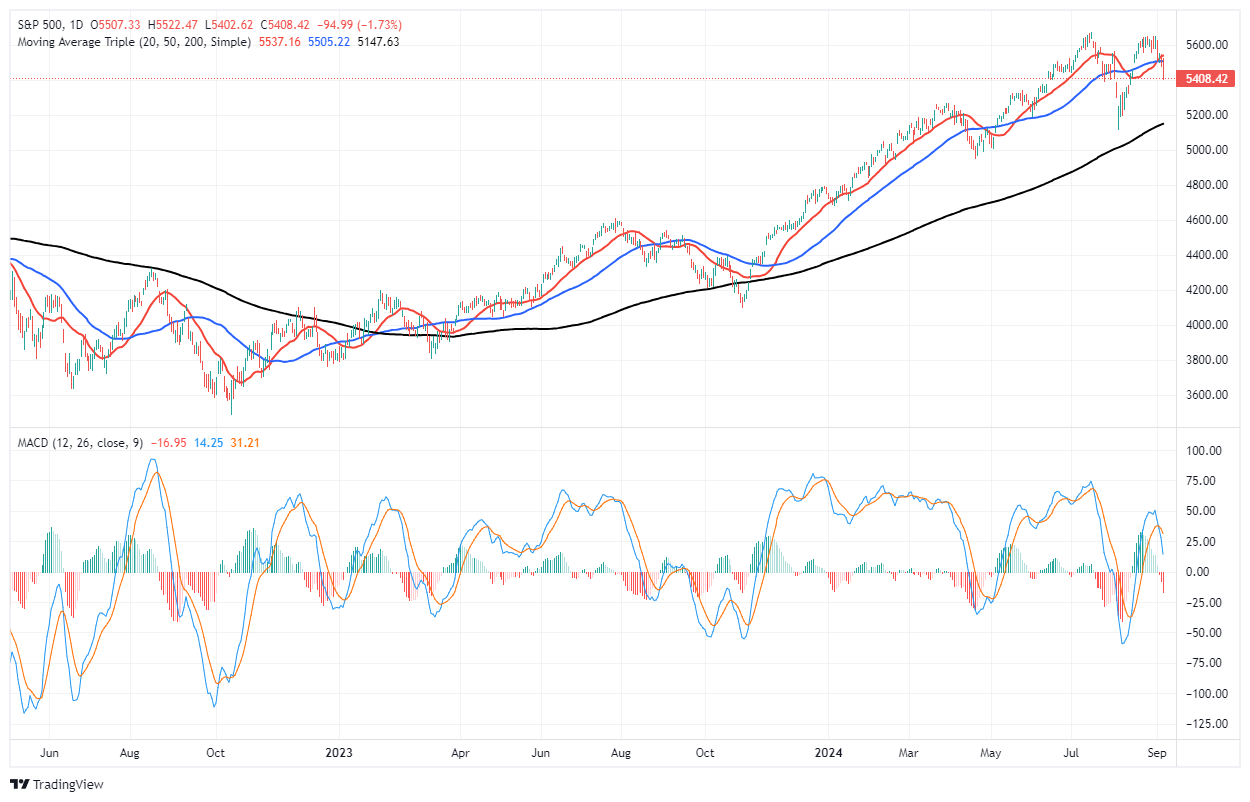

2. Los indicadores de impulso apuntan a una posible reversión

Los indicadores de impulso, como la Divergencia de Convergencia de Medias Móviles (MACD), han emitido recientemente una "señal de venta" a corto plazo, que coincide con la reciente corrección de los precios. Sin embargo, aunque estas señales han coincidido con precios más bajos a corto plazo, han tocado fondo sistemáticamente entre -25 y -50.

Esto ha brindado a los inversionistas repetidas oportunidades de aumentar su exposición a la renta variable en los dos últimos años. Cuando el MACD comienza a registrar lecturas por debajo de -50, históricamente indica que los mercados están pasando de una tendencia alcista a una tendencia bajista.

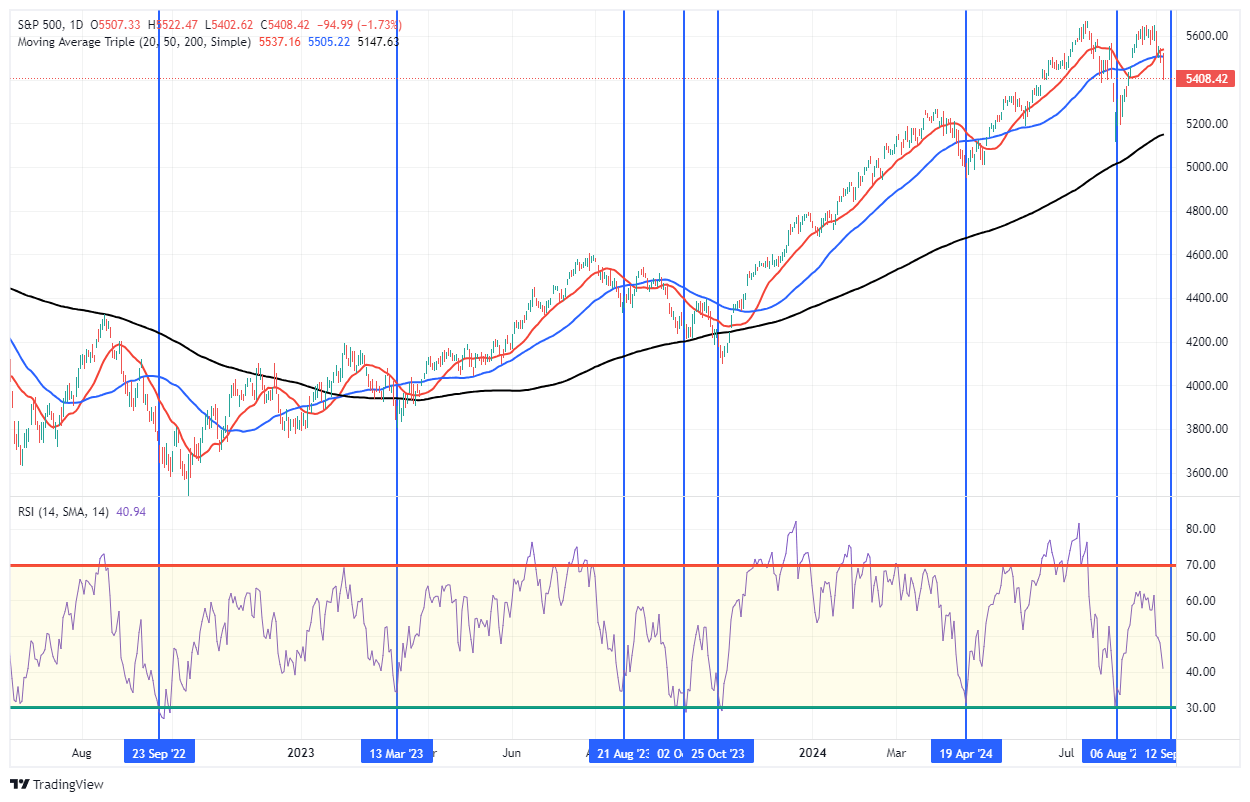

3. Índice de fuerza relativa (RSI) cerca de niveles de sobreventa

El Índice de Fuerza Relativa (RSI) mide la magnitud de los cambios recientes en los precios. Al cierre del viernes, el RSI se aproxima a niveles de sobreventa cercanos a 30. Aunque todavía no ha llegado a ese nivel, lo que sugiere que los mercados podrían sufrir una mayor debilidad a corto plazo, las lecturas bajas indican históricamente que los mercados han tocado fondo a corto plazo.

Las lecturas de 30 o inferiores indican que la presión vendedora probablemente se ha extendido en exceso, y los compradores tienden a recuperar el control del mercado. En abril y agosto de 2024, el RSI rondó estos niveles de sobreventa, lo que supuso una señal clara para que los alcistas aprovecharan un rebote.

Aunque es probable que la reciente corrección tenga aún recorrido, las bajas lecturas actuales del RSI sugieren que es probable que se produzca un rebote. Los inversionistas deberían aprovechar cualquier repunte para reequilibrar el riesgo de sus carteras.

Sin embargo, los inversionistas también deberían tener en cuenta las advertencias bajistas.

Perspectivas bajistas

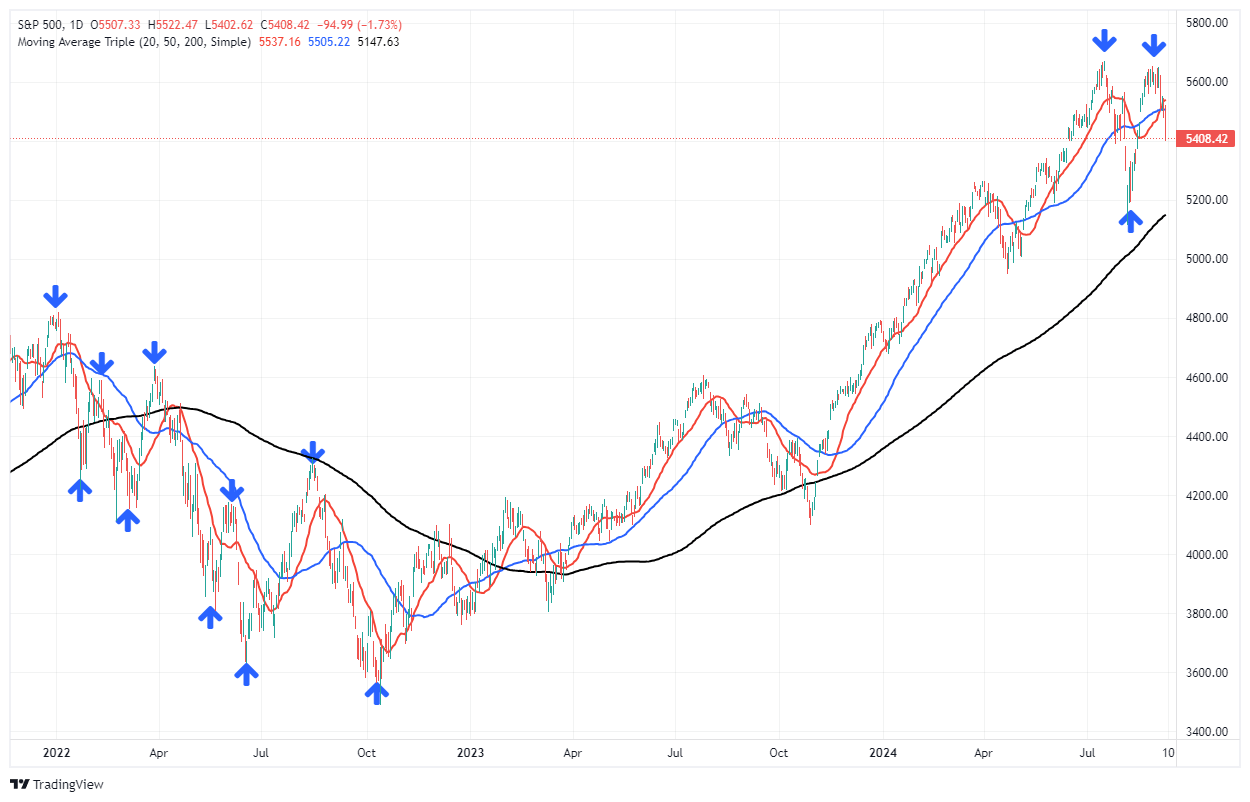

1. Un máximo más bajo

Desde una perspectiva bajista, el reciente máximo inferior del mercado es preocupante. Si el mercado retrocede y establece un mínimo más bajo, es una de las señales técnicas más reveladoras que indican una nueva tendencia bajista potencial. Los máximos más bajos sugieren que los compradores están perdiendo convicción, y cada nuevo repunte es más débil que el anterior.

Al mismo tiempo, los mínimos más bajos sugieren que la presión vendedora está aumentando. Este patrón, si se mantiene, podría indicar una fase correctiva más profunda, posiblemente dirigida a zonas de soporte inferiores entre 4600 y 5200. Aunque el reciente máximo inferior es muy temprano, un patrón reciente a revisar es 2022.

Si el mercado repunta en las próximas semanas, estableciendo un nuevo máximo, esa acción del precio anulará la advertencia de máximos más bajos.

2. Volumen decreciente de las subidas

Otro indicador bajista es la disminución del volumen de negociación durante los recientes repuntes. Según los principios del análisis técnico, los movimientos fuertes de los precios deberían ir acompañados de un aumento del volumen, lo que indicaría una amplia participación en el mercado. Sin embargo, los repuntes del S&P 500 en los dos últimos meses han coincidido con niveles de volumen más bajos.

Como se ha comentado anteriormente, estas divergencias negativas advirtieron a los inversionistas de que el movimiento alcista carece de convicción. La divergencia entre precio y volumen advirtió de esta reciente corrección.

3. Las señales MACD a largo plazo se vuelven bajistas

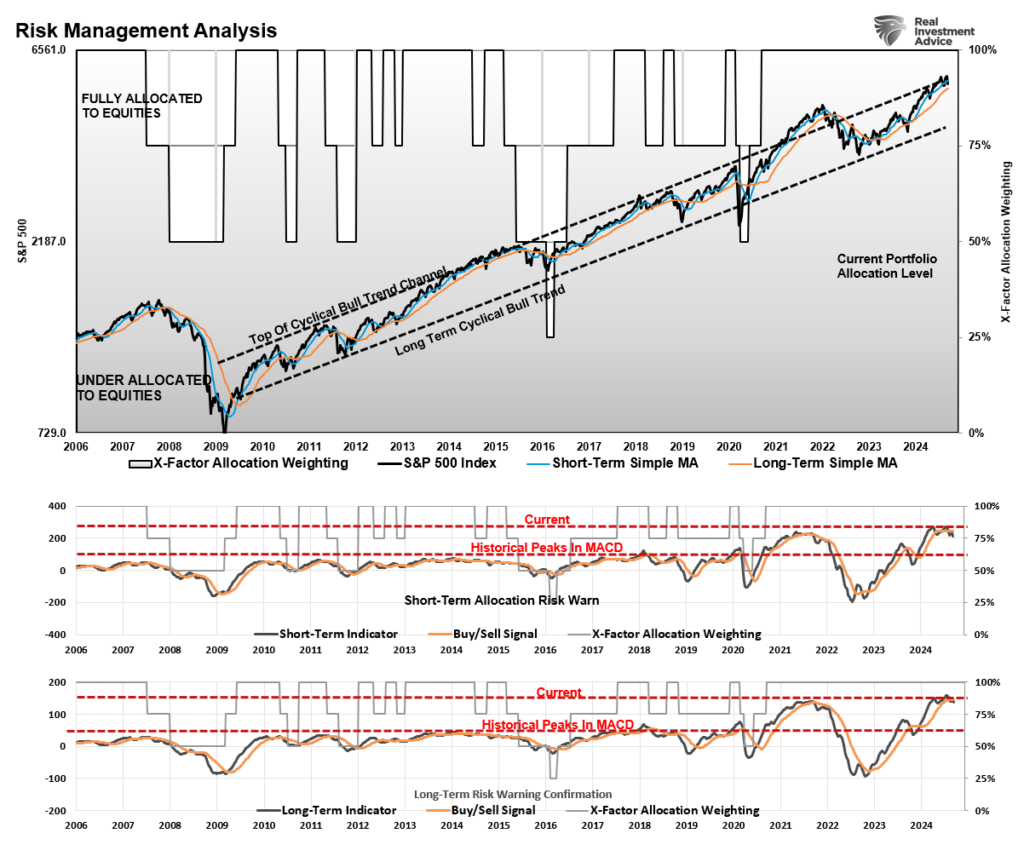

Publicamos regularmente nuestros análisis técnicos y estadísticas a largo plazo en el informe semanal Bull Bear Report. Uno de esos gráficos es el Análisis Semanal de Gestión de Riesgo. El siguiente gráfico corresponde a una señal MACD semanal intermedia y de más largo plazo de los mercados. Cuando ambas señales están en "comprar", ha coincidido con un avance del mercado alcista. Cuando ambas señales confirman una "venta", como a principios de 2022, el mercado ha atravesado fases correctivas.

Actualmente, aunque temprano, se registran señales de "venta" tanto del MACD intermedio como del MACD a más largo plazo. Hay varios puntos cruciales a tener en cuenta:

- El mercado está cotizando en la parte superior de su canal de tendencia a largo plazo desde los mínimos de 2009. Aunque anteriormente cotizó por encima de ese canal en 2021 debido al estímulo artificial, el avance actual puede estar cerca de su máximo del ciclo actual.

- Se trata de señales semanales y, por lo tanto, de movimiento muy lento. Las señales pueden ir y venir durante un mes más o menos antes de confirmarse por una ruptura del mercado.

- Como se ha señalado, la acción del precio del mercado debe confirmar las señales de "compra" y "venta". Si el mercado entra en una fase correctiva más profunda, una ruptura de la 200-DMA confirmará el final del avance alcista iniciado en 2022.

En particular, si bien existen señales alcistas y bajistas, el mercado puede permanecer en movimiento durante bastante tiempo. Por ejemplo, el mercado se está acercando al territorio de sobreventa según el RSI, lo que normalmente sugiere un cambio de tendencia. Sin embargo, la acción bajista del precio y el volumen débil indican que la precaución está justificada. Por lo tanto, aunque algunos indicadores técnicos proporcionan señales contradictorias, los inversionistas deben gestionar el riesgo a corto plazo a la espera de que los mercados confirmen su próxima dirección.

5 medidas que los inversionistas pueden tomar hoy para minimizar el riesgo

Dadas las perspectivas técnicas mixtas para el S&P 500, los inversionistas deben centrarse en gestionar el riesgo mientras se posicionan para posibles oscilaciones del mercado. He aquí cinco acciones a tener en cuenta:

1. Recortar las posiciones ganadoras hasta su ponderación original en la cartera

Esta estrategia consiste en reducir la exposición a posiciones que han crecido más allá de su asignación inicial debido a la revalorización de los precios. Cuando un determinado activo o acción obtiene buenos resultados, su peso en la cartera aumenta, lo que puede provocar una sobreexposición y un desequilibrio. Recortar estas posiciones a su peso original ayuda a bloquear los beneficios, manteniendo al mismo tiempo el perfil de riesgo previsto. Es una forma de garantizar que ningún activo domine la cartera, lo que podría aumentar el riesgo si ese activo sufre una caída.

2. Vender las posiciones que no funcionan

Vender los activos que no rinden es esencial para gestionar el riesgo y evitar pérdidas innecesarias. Supongamos que una acción o un activo obtienen sistemáticamente resultados inferiores a los de sus homólogos o a los del mercado. En ese caso, puede ser señal de que la tesis de inversión ha fracasado o de que hay factores externos que afectan negativamente a la posición. La venta de estas posiciones libera capital que los inversionistas pueden reasignar a activos más rentables o estables. Es un paso proactivo para recortar pérdidas y evitar una mayor erosión del valor de su cartera.

3. Mover los stop loss dinámicos a nuevos niveles

Un stop loss dinámico es una herramienta de gestión del riesgo que se ajusta automáticamente a medida que sube el precio de una acción, bloqueando los beneficios y protegiendo contra el riesgo a la baja. Mover estos niveles de stop-loss hacia arriba a medida que sube el precio de un activo garantiza que, si el mercado revierte, usted pueda capturar ganancias sin tener que supervisar y vender manualmente la posición. Esta estrategia ayuda a proteger los beneficios al tiempo que permite un mayor potencial alcista. Es ventajosa en mercados volátiles donde los precios pueden fluctuar significativamente.

4. Revise la asignación de su cartera en función de su tolerancia al riesgo

Siempre debe alinear su cartera de inversiones con su tolerancia al riesgo, que puede cambiar con el tiempo debido a las condiciones del mercado o a factores personales como la edad, los ingresos o los objetivos financieros. Revisar la asignación de su cartera significa evaluar cuánto invierte en las distintas clases de activos (por ejemplo, acciones, bonos, efectivo) y asegurarse de que el nivel de riesgo se ajusta a su nivel de comodidad actual. Por ejemplo, si su cartera se ha vuelto más agresiva (mayor exposición a acciones o activos de crecimiento), es posible que deba reequilibrarla para reflejar un perfil de riesgo más conservador, especialmente a medida que cambien las condiciones del mercado.

5. Aumentar los niveles de efectivo y añadir bonos del Tesoro para reducir la volatilidad de la cartera

Aumentar la asignación de efectivo es una forma sencilla pero eficaz de reducir la volatilidad de la cartera. En tiempos de incertidumbre o de caídas del mercado, mantener más efectivo puede ayudar a minimizar las pérdidas y proporcionar liquidez para futuras oportunidades. El efectivo es un activo de bajo riesgo que no fluctúa con el mercado, por lo que aumentar su posición de efectivo puede ayudar a estabilizar la cartera global y proporcionar tranquilidad durante los periodos volátiles.

Además, los inversionistas consideran que los bonos del Tesoro son inversiones más seguras que las acciones, ya que proporcionan estabilidad e ingresos predecibles a través del pago de intereses. Añadir bonos a una cartera puede ayudar a reducir la volatilidad, especialmente durante la incertidumbre económica o las correcciones bursátiles. Los bonos tienden a tener una relación inversa con las acciones, lo que significa que pueden rendir bien cuando la renta variable sufre, especialmente durante los ciclos de recorte de tipos de la Reserva Federal.

Conclusión

El panorama técnico del S&P 500 presenta tanto oportunidades como desafíos. Los indicadores alcistas, como el soporte en la media móvil de 200 días y los niveles de sobreventa del RSI, sugieren que podría avecinarse una oportunidad de "comprar la caída". Sin embargo, las pautas bajistas, como los máximos más bajos y el debilitamiento del volumen durante los repuntes, advierten de nuevos riesgos a la baja.

No sabemos qué ocurrirá a continuación, como tampoco lo sabe nadie. Por lo tanto, sugerimos una dieta regular de gestión del riesgo y reequilibrio de la cartera para navegar en periodos de elevada incertidumbre.

¿Podría equivocarme? Por supuesto que sí.

Pero, ¿qué es peor?

- Perderse temporalmente algunas ganancias adicionales a corto plazo o

- Perder tiempo en volver a estar en equilibrio, que no es lo mismo que ganar dinero.

“Las oportunidades se recuperan mucho más fácilmente que el capital perdido” – Todd Harrison

Opere en consecuencia.

(Nota: Todos los datos corresponden al cierre del viernes 6 de septiembre).

-----

En el escenario actual, el mercado de valores ofrece oportunidades únicas si los inversionistas toman las decisiones correctas para afrontar los momentos de adversidad e incertidumbre. Y para aprovechar al máximo estas oportunidades, InvestingPro se posiciona como una herramienta indispensable. ⚡ Haz clic aquí para obtener tu acceso a herramientas premium como el buscador de acciones más poderoso que te permitirá encontrar las verdaderas joyas del mercado⚡