200456436

-

Las acciones de American Airlines han perdido más de un 4.5% en 2022

-

A pesar de la inflación de las tarifas aéreas, las perspectivas de la demanda de viajes aéreos siguen siendo firmes

-

Los inversionistas a largo plazo podrían considerar la compra de acciones de AAL a los niveles actuales

-

Para obtener herramientas, datos y contenidos que le ayuden a tomar mejores decisiones de inversión, pruebe InvestingPro+.

Las acciones de American Airlines (NASDAQ:AAL), al igual que sus homólogas, han perdido altura este último año. El sector se ha enfrentado a importantes vientos en contra durante la pandemia de coronavirus.

Los accionistas del operador aéreo mundial con sede en Fort Worth, Texas, han visto caer el valor de su inversión un 34.3% en las últimas 52 semanas y un 4.6% en lo que va de año.

Fuente: Investing.com

En comparación, el S&P 500 Airlines Industry Index se ha mantenido plano en 2022 y las acciones de otras grandes aerolíneas, como United Airlines (NASDAQ:UAL) y Delta Airlines (NYSE:DAL) han ganado un 2.1% y un 0.8% en lo que va de año, respectivamente.

El 8 de marzo, las acciones de AAL cayeron por debajo de los 12.50 dólares, alcanzando un mínimo de 52 semanas. El rango de 52 semanas de la acción ha sido de 12.44 a 26.04 dólares, mientras que la capitalización de mercado se sitúa actualmente en 11,100 millones de dólares.

En términos de cuota de mercado nacional en EE.UU., American Airlines lidera con cerca de un 20%, seguida de Southwest Airlines (NYSE:LUV), Delta y luego United Airlines.

Los analistas han debatido sobre el impacto del aumento del costo del combustible en las aerolíneas. Sin embargo, la mayoría espera una fuerte temporada de viajes durante los meses de verano, especialmente en Estados Unidos.

Datos recientes

American Airlines publicó las cifras del primer trimestre el 21 de abril. Los ingresos fueron de 8,900 millones de dólares, de los cuales 7,800 millones proceden del segmento de pasajeros. Los directivos señalaron que los viajes de negocios nacionales estaban aumentando.

Durante el trimestre, las pérdidas ajustadas por acción se redujeron a 2.32 dólares, frente a las pérdidas de 4.32 dólares por acción del mismo trimestre del año anterior. La aerolínea terminó el trimestre con 15,500 millones de dólares de liquidez disponible.

Sobre los resultados, el director general Robert Isom dijo:

"El entorno de la demanda es muy fuerte, y como resultado, esperamos ser rentables en el segundo trimestre basándonos en nuestras hipótesis actuales sobre el precio del combustible".

Sobre la base de las tendencias de reserva actuales, la aerolínea espera que la capacidad del segundo trimestre alcance aproximadamente entre el 92% y el 94% de lo que era en el segundo trimestre de 2019 antes de la pandemia.

Antes de la publicación de los resultados del 1er trimestre, las acciones de AAL cambiaban de manos en torno a los 21 dólares. En el momento de escribir este artículo, cotizaban a 17.10 dólares.

Qué se puede esperar de las acciones de American Airlines

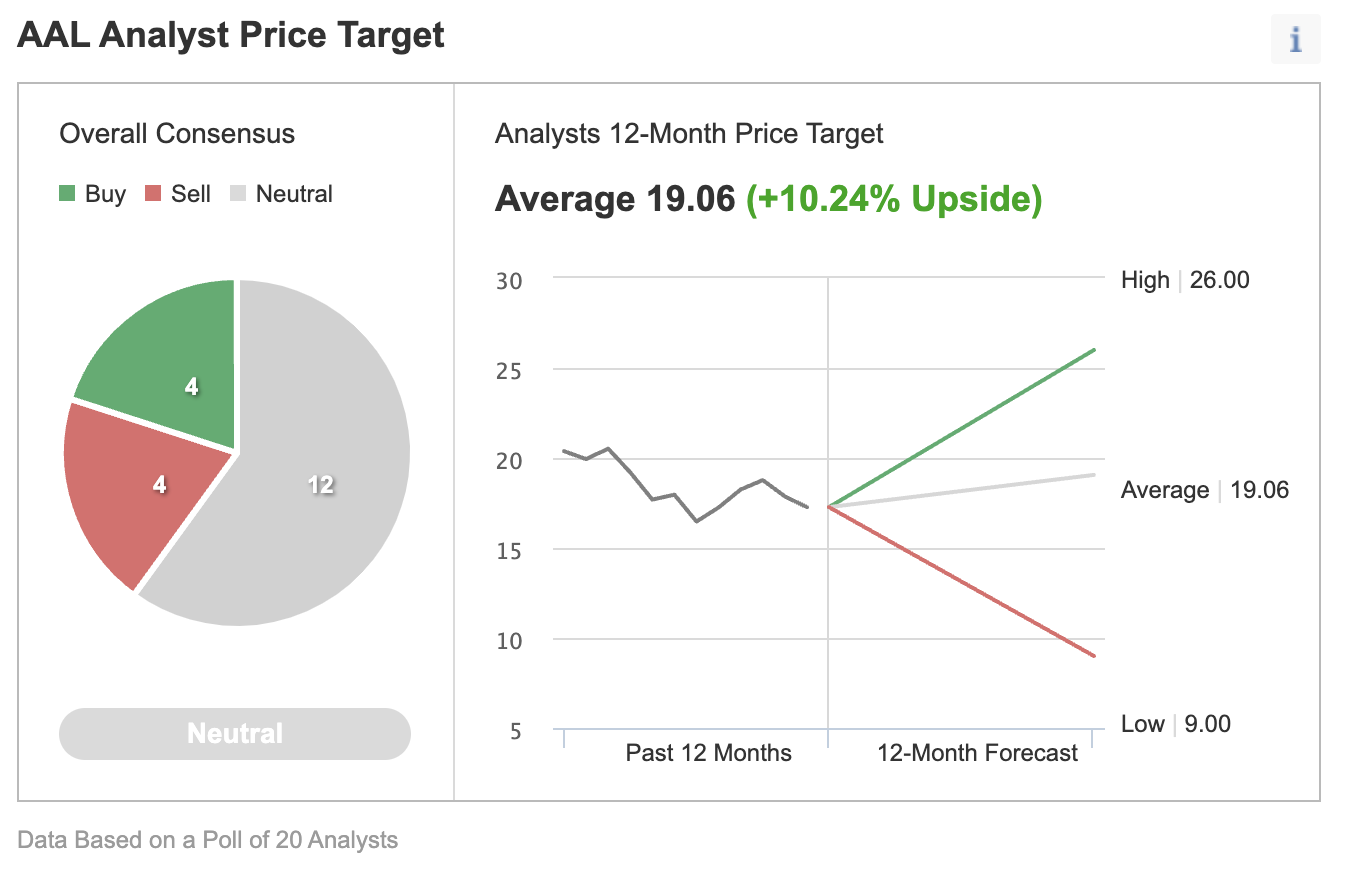

Entre 20 analistas encuestados a través de Investing.com, las acciones de AAL tienen una calificación "neutral", con un objetivo de precio medio a 12 meses de 19.06 dólares. Este movimiento sugeriría un aumento de más del 10% desde el precio actual. El rango objetivo se sitúa entre 9 y 26 dólares.

Fuente: Investing.com

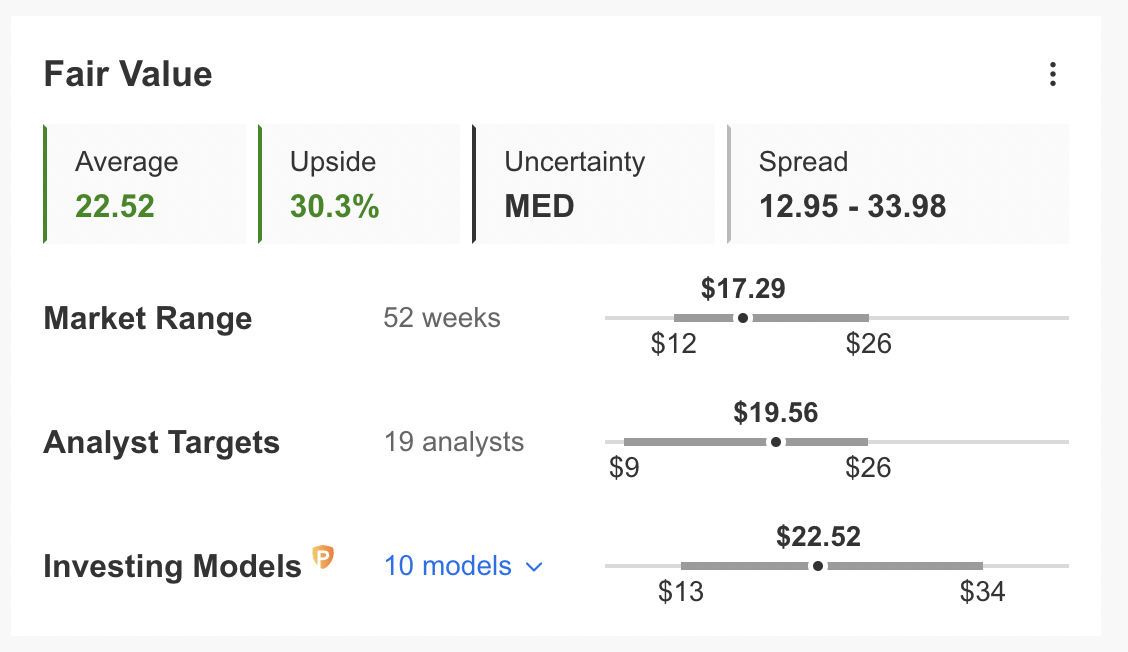

Asimismo, según una serie de modelos de valoración, como los múltiplos precio-beneficio, precio-ventas o los valores terminales, el valor razonable medio de las acciones de AAL en InvestingPro se sitúa en 22.52 dólares.

Fuente: InvestingPro

En otras palabras, la valoración fundamental sugiere que las acciones podrían subir más de un 32%.

También podemos observar la salud financiera de AAL, determinada por la clasificación de más de 100 factores frente a sus pares del sector industrial.

Por ejemplo, en términos de flujo de caja, crecimiento y valor relativo, obtiene una puntuación de 2 sobre 5. Su puntuación global de 2 puntos es una clasificación de rendimiento justa. Sin embargo, estas métricas reflejan, como es lógico, el efecto de COVID-19 en las cifras superiores e inferiores de la aerolínea.

Nuestra expectativa es que las acciones de AAL construyan una base entre 16.5 y 17.5 dólares en las próximas semanas. Después, las acciones podrían iniciar un nuevo tramo al alza.

Añadir acciones de AAL a las carteras

Los alcistas de American Airlines que no estén preocupados por la volatilidad a corto plazo podrían considerar invertir ahora. Su precio objetivo sería de 19.06 dólares, según el objetivo proporcionado por los analistas.

Alternativamente, los inversionistas podrían considerar la compra de un fondo cotizado en bolsa (ETF) que tenga acciones de AAL como participación. Algunos ejemplos son:

-

US Global Jets ETF (NYSE:JETS)

-

SonicShares™ Airlines, Hotels, Cruise Lines ETF (NYSE:TRYP)

-

Roundhill MEME ETF (NYSE:MEME)

-

SPDR® S&P Transportation ETF (NYSE:XTN)

-

VanEck Social Sentiment ETF (NYSE:BUZZ)

Por último, los que tienen experiencia con las opciones también podrían considerar la venta de una opción de venta con garantía de efectivo sobre las acciones de AAL, una estrategia que cubrimos regularmente. Esta operación alcista podría ser especialmente atractiva para aquellos que quieran recibir primas (de la venta de opciones de venta) o poseer posiblemente acciones de AAL por menos de su precio de mercado actual de 17.10 dólares.

La mayoría de las estrategias de opciones no son adecuadas para todos los inversionistas minoristas. Por lo tanto, el siguiente análisis sobre las acciones de AAL se ofrece con fines educativos y no como una estrategia real a seguir por el inversionista minorista medio.

Opciones de venta garantizadas en efectivo sobre AAL

Precio al momento de la escritura: 17.10 dólares

Supongamos que un inversionista quiere comprar acciones de AAL, pero no quiere pagar el precio completo de 17.10 dólares por acción. En su lugar, el inversionista preferiría comprar las acciones con un descuento en los próximos meses.

Una posibilidad sería esperar a que las acciones de AAL sigan cayendo, lo que podría ocurrir o no. La otra posibilidad es vender un contrato de una opción de venta de AAL con garantía de efectivo.

Así, el operador suele suscribir una opción de venta "at-the-money" (ATM) o "out-of-the-money" (OTM) y, al mismo tiempo, reservar suficiente efectivo para comprar 100 acciones.

Supongamos que el operador realiza esta operación hasta la fecha de vencimiento de la opción, el 19 de agosto. Como la acción está a 17.10 dólares en el momento de escribir este artículo, una opción de venta OTM tendría un precio de ejercicio de 16 dólares.

La opción de venta AAL al 19 de agosto con un precio de ejercicio de 16 dólares se ofrece actualmente a un precio (o prima) de 1.45 dólares.

Un comprador de la opción tendría que pagar 1.45 x 100, o 145 dólares, en prima al vendedor de la opción. Este importe de la prima pertenece al vendedor de la opción, pase lo que pase en el futuro. También es la máxima ganancia del vendedor. La opción de venta dejará de operarse el viernes 19 de agosto.

Si la opción de venta está dentro del dinero (lo que significa que el precio de mercado de las acciones de AAL es inferior al precio de ejercicio de 16 dólares) en cualquier momento antes o al vencimiento del 19 de agosto, esta opción de venta puede asignarse. El vendedor estaría entonces obligado a comprar 100 acciones de AAL al precio de ejercicio de la opción de venta de 16 dólares (es decir, a un total de 1,600 dólares).

El punto de equilibrio de nuestro ejemplo es el precio de ejercicio (16 dólares) menos la prima de la opción recibida (1.45 dólares), es decir, 14.55 dólares. Este es el precio al que el vendedor empezaría a incurrir en pérdidas.

Conclusión

La venta de opciones de venta con garantía de efectivo es una estrategia moderadamente más conservadora que la compra directa de acciones de una empresa al precio actual del mercado. Puede ser una forma de aprovechar la inestabilidad de las acciones de AAL en las próximas semanas.

Los inversionistas que acaben poseyendo acciones de AAL como resultado de la venta de opciones de venta podrían considerar además la posibilidad de establecer opciones de compra cubiertas para aumentar el rendimiento potencial de sus acciones. Así pues, la venta de opciones de venta con garantía de efectivo sobre American Airlines podría considerarse como el primer paso en la posesión de acciones.

***

El mercado actual hace más difícil que nunca tomar las decisiones correctas. Piense en los desafíos:

-

Inflación

-

Agitación geopolítica

-

Tecnologías disruptivas

-

Subidas de tasas de interés

Para afrontarlos, necesita buenos datos, herramientas eficaces para clasificar los datos y una visión de lo que significa todo ello. Hay que eliminar la emoción de la inversión y centrarse en los fundamentos.

Para ello, existe InvestingPro+, con todos los datos y herramientas profesionales que necesita para tomar mejores decisiones de inversión.