Mientras la mayoría de los inversores tratan de calibrar los próximos movimientos de la Reserva Federal a la luz de las recientes quiebras bancarias de la semana pasada, algo interesante sucedió en Moscú.

Durante una visita de Estado de tres días, el presidente chino, Xi Jinping, mantuvo conversaciones amistosas con el presidente ruso, Vladimir Putin, en una muestra de unidad, ya que ambos países buscan cada vez más posicionarse como líderes de lo que llaman un "orden mundial multipolar", que desafía las alianzas y acuerdos centrados en Estados Unidos.

Entre esos acuerdos se encuentra el petrodólar, que se creó hace ya más de 50 años.

Por si se lo esté preguntando, los "petrodólares" no son una moneda real. No son más que dólares que se utilizan para comerciar con petróleo. A principios de la década de 1970, el Gobierno estadounidense proporcionó ayuda económica a Arabia Saudí, su principal rival en la producción de petróleo, a cambio de garantías de que Riad fijaría el precio de sus exportaciones de crudo exclusivamente en dólares estadounidenses. En 1975, otros miembros de la Organización de Países Exportadores de Petróleo (OPEP) siguieron su ejemplo y así nació el petrodólar.

Esto tuvo el efecto inmediato de fortalecer el dólar estadounidense. Como los países de todo el mundo tenían que tener dólares a mano para comprar petróleo (y otras materias primas clave como el oro, que también están denominadas en dólares), el billete verde se convirtió en la moneda de reserva mundial, un estatus del que antes disfrutaban la libra esterlina, el franco francés y el florín holandés.

Pero todo tiene su fin. Es posible que estemos asistiendo al fin del petrodólar, ya que cada vez más países, entre ellos China y Rusia, aceptan realizar sus pagos en monedas distintas del dólar estadounidense. Esto podría tener amplias implicaciones no sólo a escala macroeconómica, sino también en las carteras de inversión.

¿Amanecer del petroyuan?

Putin no ha podido ser más explícito. Durante la visita de Estado de Xi, dijo que el yuan chino era su moneda preferida para realizar intercambios comerciales. Desde que Occidente impusiera sanciones al país de Europa del Este por su invasión de Ucrania a principios del año pasado, Rusia depende cada vez más de su vecino del sur para comprar el petróleo que otros países no quieren tocar.

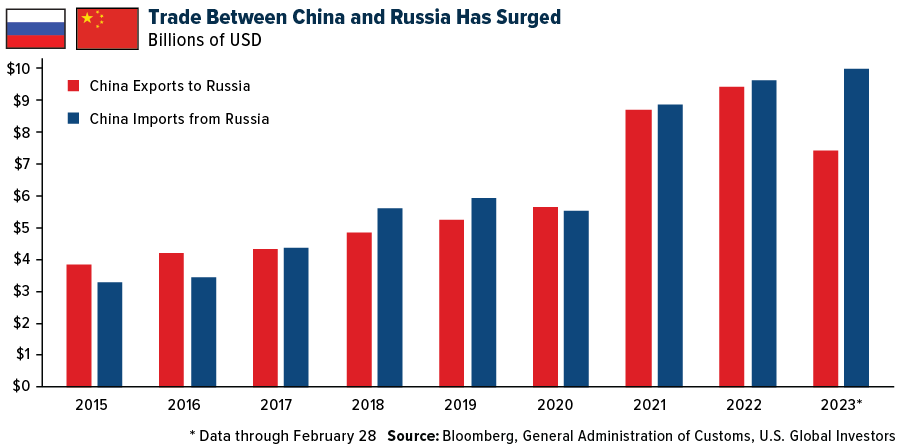

Sólo en los dos primeros meses de 2023, las importaciones chinas procedentes de Rusia ascendieron a 9.300 millones de dólares, superando las importaciones de todo el año 2022 en términos de dólares. Sólo en febrero, China importó más de 2 millones de barriles de crudo ruso, un nuevo récord.

Salvo que ahora supuestamente se está utilizando el yuan para realizar estas liquidaciones.

Como ha dicho recientemente Zoltar Pozsar, economista con sede en Nueva York y director de investigación de inversiones de Credit Suisse (SIX:CSGN): "Ha llegado el ocaso del petrodólar... y el amanecer del petroyuan".

El dólar sigue siendo la divisa de reserva mundial, pero su dominio se debilita

Antes de tachar de exagerado el comentario de Pozsar, hay que tener en cuenta que otros grandes países de la OPEP y miembros del BRICS (Brasil, Rusia, India, China y Sudáfrica) ya aceptan el yuan o lo están considerando seriamente. Rusia, Irán y Venezuela suman alrededor del 40% de los yacimientos petrolíferos probados del mundo, y los tres venden su petróleo a cambio de yuanes. Turquía, Argentina, Indonesia y el gran productor de petróleo Arabia Saudí han solicitado su ingreso en el BRICS, mientras que Egipto ha entrado esta semana.

Lo que esto sugiere es que el papel del yuan como moneda de reserva seguirá fortaleciéndose, lo que significa un cambio más amplio en el equilibrio de poder mundial y podría ofrecer a China una mano más grande con la que dar forma a las políticas económicas que nos afectan a todos.

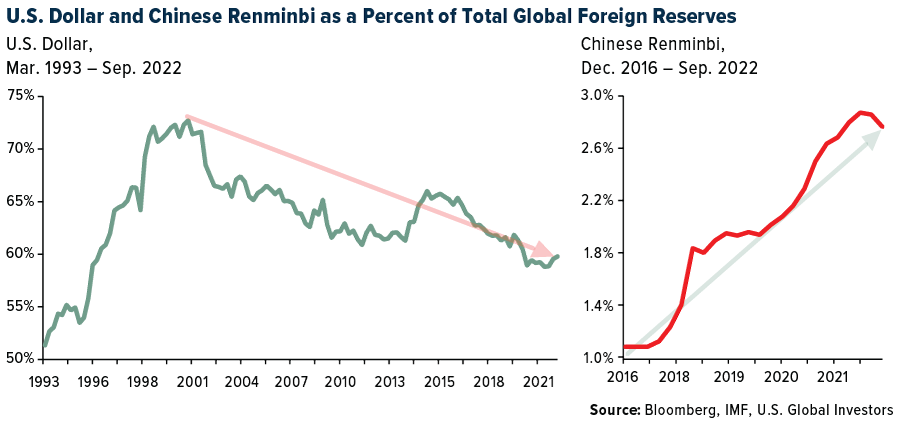

Para que quede claro, el dólar estadounidense sigue siendo por ahora la principal moneda de reserva del mundo, aunque su participación en las reservas oficiales de los bancos centrales mundiales ha disminuido en los últimos 20 años, del 72% de 2001 a poco menos del 60% en la actualidad. En cambio, la cuota del yuan en las tenencias oficiales se ha más que duplicado desde 2016. La moneda china representaba alrededor del 2,8% de las reservas en septiembre de 2022.

Rusia se diversifica y se aparta del dólar cargándose de oro

No todo va sobre el yuan, por supuesto. El oro también ha ganado como reserva extranjera, especialmente entre las economías emergentes que quieren diversificarse lejos del dólar.

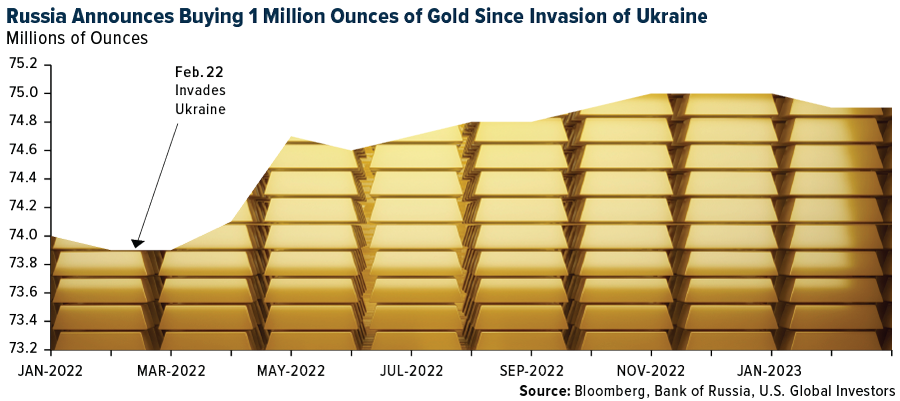

La semana pasada, Rusia anunció que sus tenencias de lingotes de oro habían aumentado en aproximadamente 1 millón de onzas en los últimos 12 meses, ya que su banco central se había abastecido de oro ante las sanciones occidentales. El banco declaró tener casi 75 millones de onzas a finales de febrero de 2023, frente a los 74 millones del año anterior.

Consecuencias a largo plazo para los inversores

Las implicaciones de que el dólar pierda su estatus de reserva mundial son numerosas. Obviamente, puede haber riesgos monetarios, y una disminución de la demanda de bonos del Tesoro de Estados Unidos podría dar lugar a una subida de los tipos de interés. Yo esperaría grandes oscilaciones en los precios de las materias primas, especialmente del petróleo, lo que podría ser una oportunidad si podemos soportar la volatilidad.

Creo que el oro sería excepcionalmente atractivo. Un descenso significativo del valor relativo del dólar respaldaría el precio del oro, y me sorprendería que no se registraran nuevos máximos. Por motivos como éstos, siempre recomiendo una ponderación del 10% del oro, con un 5% en lingotes físicos y el otro 5% en acciones de minería aurífera de alta calidad. Asegúrese de reequilibrar la cartera al menos una vez al año.

***

Todas las opiniones expresadas y los datos facilitados están sujetos a cambios sin previo aviso. Algunas de estas opiniones podrían no ser apropiadas para todos los inversores. Al hacer clic en el/los enlace(s) anterior(es), será redirigido a una(s) web(s) de terceros. U.S. Global Investors no respalda toda la información suministrada por estas webs y no se hace responsable de su contenido.