-

Cisco (NASDAQ:CSCO) se reenfoca para competir en un mundo impulsado por la nube

-

Las aspiraciones de crecimiento de la empresa dependen de un modelo basado en los servicios

-

Las perspectivas del consenso de Wall Street son alcistas

-

Las perspectivas implícitas del mercado son alcistas

-

CSCO necesita ofrecer un mayor crecimiento que en los últimos años

-

la baja valoración para una gran empresa tecnológica,

-

las perspectivas alcistas del consenso de Wall Street y

-

las perspectivas alcistas del consenso del mercado de opciones.

El gigante de las redes Cisco se ha adaptado con cierta lentitud al enorme cambio en el gasto en TI, que ahora favorece las soluciones basadas en la nube. De cara al futuro, la empresa está haciendo hincapié en las suscripciones de software, las soluciones en la nube y el trabajo desde cualquier lugar como foco de crecimiento.

Aunque la dirección está diciendo todo lo correcto, el crecimiento de los beneficios e ingresos de CSCO en los últimos años es decepcionante. El consenso para el crecimiento de los beneficios esperados indica una creencia predominante de que los esfuerzos de cambio de la empresa con sede en San José, California, no tendrán mucho éxito. El consenso para el crecimiento del BPA de 3 a 5 años es del 5.9% anual, muy por debajo de la tasa de crecimiento media esperada del 15.5% para el sector de TI. Fuente: Investing.com

Fuente: Investing.com

CSCO ha caído un 12.4% desde su cierre máximo de 63.96 dólares el 29 de diciembre, pero su rentabilidad total en 12 meses del 30.4% está muy por encima de la del NASDAQ 100. La rentabilidad total TTM de Invesco QQQ Trust es del 9.1%.

A más largo plazo, el rendimiento de CSCO está rezagado, con una rentabilidad total anualizada a tres años que es aproximadamente la mitad de la del S&P 500 y el precio actual de la acción está por debajo de los niveles que la acción alcanzó en julio de 2019.

El BPA trimestral ha sido plano en los últimos tres años, y las expectativas para el próximo año y más allá son de más de lo mismo. Aunque el TTM P/E (ratio precio-beneficio de los 12 meses anteriores) de 21.2 para CSCO es bajo para una gran empresa tecnológica, la falta de crecimiento de las ganancias en los últimos tres años es definitivamente una preocupación. La última vez que escribí sobre CSCO fue el 21 de octubre y le asigné una calificación alcista/de compra. Los principales impulsores de la calificación fueron

La última vez que escribí sobre CSCO fue el 21 de octubre y le asigné una calificación alcista/de compra. Los principales impulsores de la calificación fueron

Aunque la mayoría de los lectores estarán familiarizados con el primer y segundo punto, el uso de opciones para formar una perspectiva puede ser una novedad.

El precio de una opción sobre una acción refleja la estimación de consenso del mercado sobre la probabilidad de que el precio de la acción suba por encima (opción de compra) o caiga por debajo (opción de venta) de un nivel específico (el precio de ejercicio, o strike, de la opción) entre el momento actual y el momento de vencimiento de la opción. Analizando los precios de las opciones de compra y de venta en un rango de strikes, todos con la misma fecha de vencimiento, es posible calcular una previsión de precios probable que concilie los precios observados de las opciones. Esto se denomina perspectiva implícita del mercado y refleja la opinión consensuada de los compradores y vendedores de opciones.

Desde la publicación de mi último análisis, CSCO ha tenido una rentabilidad total del +1.58%, frente al -3,3% del S&P 500 en el mismo periodo.

He actual.zado las perspectivas implícitas del mercado para CSCO hasta mediados de 2022 y hasta principios de 2023 y las he comparado con las perspectivas de consenso de Wall Street.

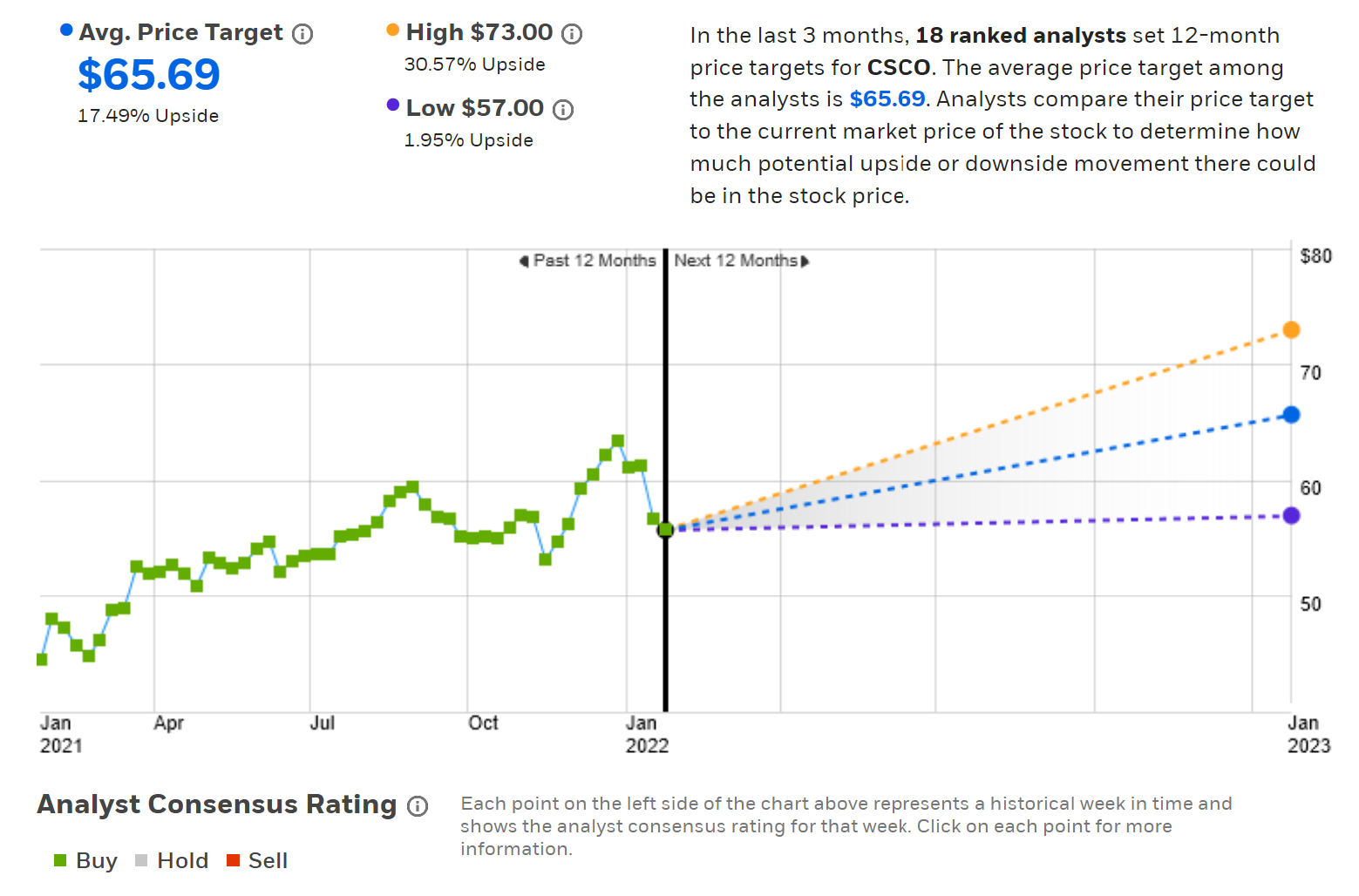

E-Trade calcula la perspectiva de consenso de Wall Street combinando las opiniones de 18 analistas clasificados que han publicado calificaciones y objetivos de precios para CSCO en los últimos 90 días. La valoración de consenso es alcista, como lo ha sido durante el último año, y el objetivo de precio de consenso a 12 meses está un 17.5% por encima del precio actual de la acción. El objetivo de precio de consenso a 12 meses es ligeramente superior al de hace tres meses (63.78 dólares). De los 18 analistas, nueve asignan una calificación de compra y nueve de mantener.Fuente: E-Trade

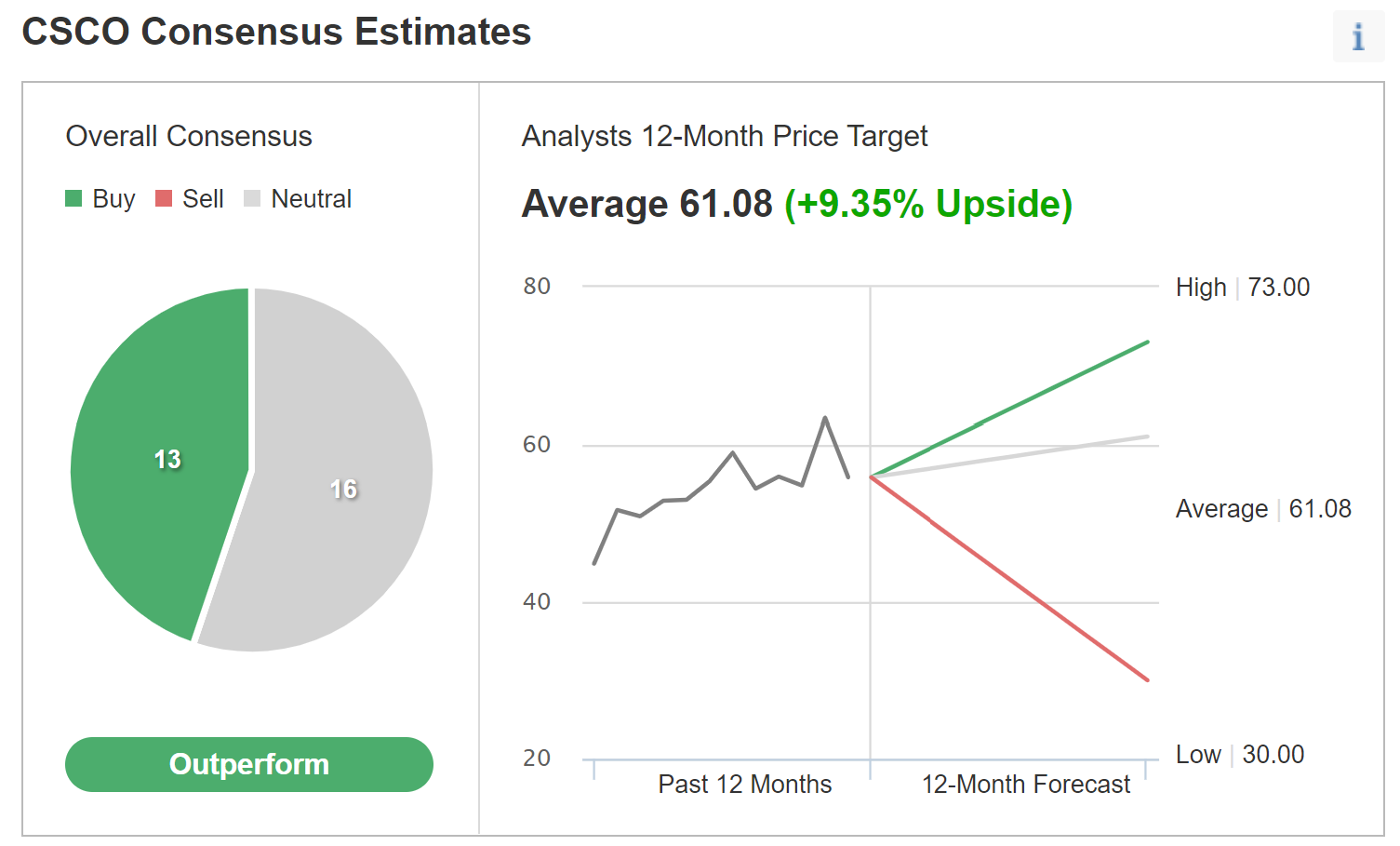

La versión de Investing.com del consenso de Wall Street se calcula agregando las opiniones de 29 analistas. La valoración de consenso es alcista y el objetivo de precio de consenso está un 9.35% por encima del precio actual. El objetivo de precio de consenso es notablemente inferior al de E-Trade debido a un analista atípico con un objetivo de precio de 30 dólares para la acción. En consonancia con los resultados de E-Trade, las calificaciones de los analistas se dividen casi por igual entre comprar y mantener.

Fuente: Investing.com

Fuente: Investing.com

La diferencia entre los objetivos de precio de consenso a 12 meses de estas dos fuentes tiene un impacto importante en la apreciación esperada del precio. Para intentar conciliar el diferencial, miré el cálculo de Seeking Alpha para el objetivo de precio de consenso. En 63.5 dólares, Seeking Alpha se sitúa entre los objetivos de precio de consenso a 12 meses de E-Trade e Investing.com.

La media de los objetivos de precio de consenso a 12 meses de Investing.com y E-Trade, 63.39 dólares, implica una revalorización del precio a 12 meses del 13.4%. Junto con la rentabilidad por dividendos del 2.6%, la rentabilidad total esperada es del 16%, cerca de la rentabilidad anualizada a cinco años del 15.7% y muy por encima de la rentabilidad anualizada a tres años del 10.3%.

He calculado las perspectivas implícitas del mercado hasta mediados de 2022 (utilizando opciones que vencen el 17 de junio de 2022) y hasta 2022 (utilizando opciones que vencen el 20 de enero de 2023).

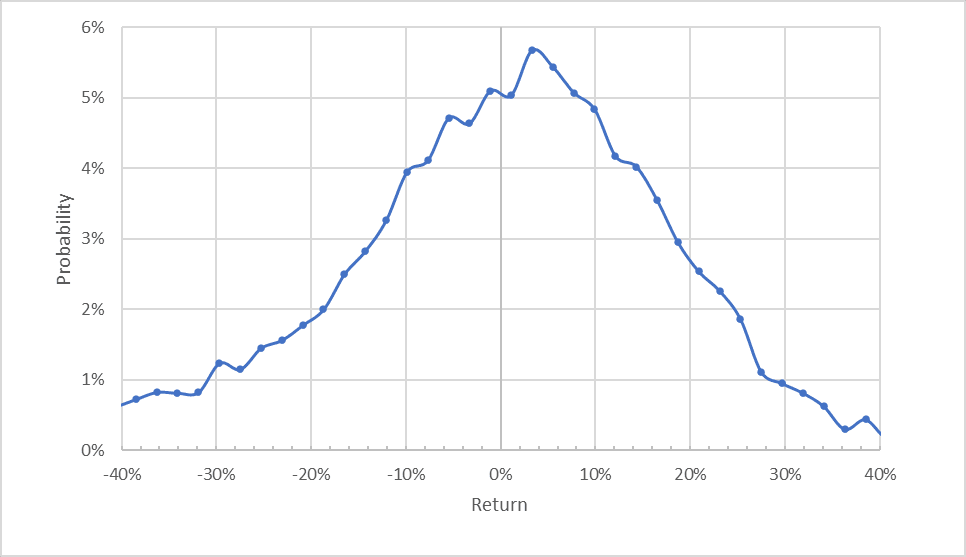

La presentación estándar de las perspectivas implícitas del mercado es en forma de una distribución de probabilidad de la rentabilidad del precio, con la probabilidad en el eje vertical y la rentabilidad en el horizontal.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Aunque las perspectivas implícitas del mercado son generalmente simétricas, las probabilidades máximas se desplazan hacia los rendimientos positivos, un indicador alcista. El resultado de máxima probabilidad corresponde a un rendimiento del precio del +3.4%. La volatilidad anualizada calculada a partir de esta distribución es del 32.2%.

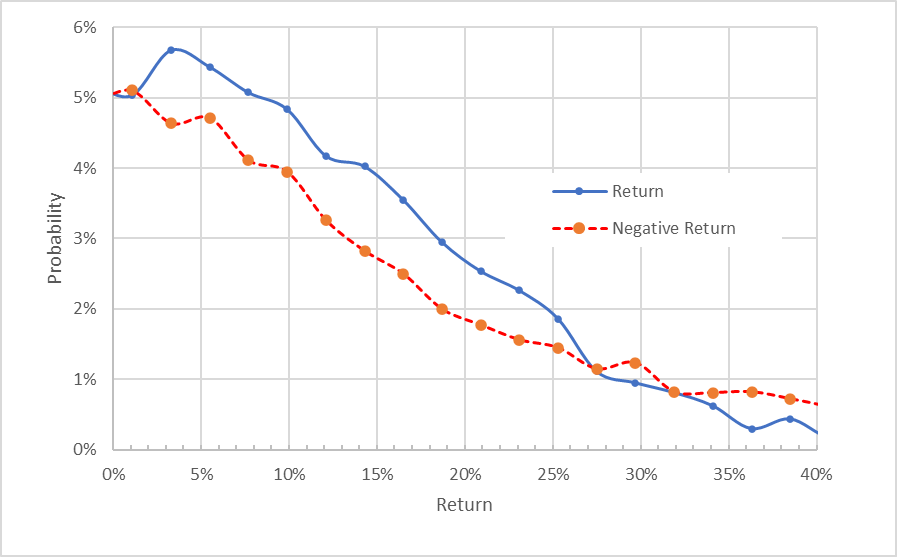

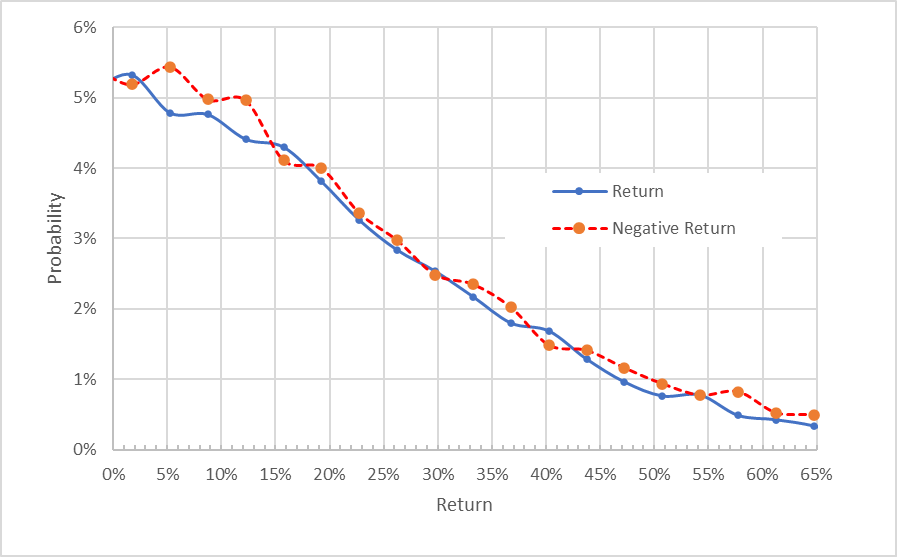

Para facilitar la comparación directa de las probabilidades de rendimientos positivos y negativos, he girado el lado de los rendimientos negativos de la distribución en torno al eje vertical (véase el gráfico siguiente). Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de retorno negativo de la distribución se ha girado sobre el eje vertical.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de retorno negativo de la distribución se ha girado sobre el eje vertical.

Esta vista hace muy evidente la inclinación alcista de las perspectivas implícitas del mercado. Las probabilidades de rendimientos positivos son marcada y consistentemente más altas que las de rendimientos negativos de la misma magnitud para una amplia gama de resultados más probables (la línea azul sólida está muy por encima de la línea roja punteada sobre la ⅔ izquierda del gráfico). Esta es una perspectiva alcista para CSCO hasta mediados de 2022.

La teoría sugiere que las perspectivas implícitas del mercado tenderán a tener un sesgo negativo, reforzando la visión alcista hasta mediados de 2022.

Las perspectivas implícitas del mercado para los próximos 11.8 meses son menos alcistas, con probabilidades muy parecidas de resultados positivos y negativos. Las probabilidades de resultados negativos tienden a ser muy ligeramente superiores a las de resultados positivos. Debido al sesgo negativo esperado, esto se sigue interpretando como una perspectiva neutral con una inclinación ligeramente alcista. La volatilidad anualizada calculada a partir de esta distribución es del 31.3%. Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade. El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical.

Las perspectivas implícitas del mercado son alcistas hasta mediados de 2022 y neutrales con una ligera inclinación alcista para todo el año. La volatilidad esperada se mantiene estable en torno al 31.7%.

Resumen

Aunque la valoración de CSCO es bastante modesta para una gran empresa de tecnología, el crecimiento de los ingresos y los beneficios de la empresa en los últimos años es insuficiente.

Cisco está tratando de ponerse al día con el cambio del mercado hacia la nube y todo como servicio. La perspectiva de consenso es que el crecimiento seguirá siendo lento, pero la valoración ofrece cierto potencial de revalorización del precio.

Las perspectivas del consenso de Wall Street para CSCO son alcistas, con una rentabilidad total esperada a 12 meses de alrededor del 16%. Como regla general para una calificación de compra, quiero ver una rentabilidad esperada a 12 meses que sea al menos la mitad de la volatilidad esperada, y CSCO cumple este criterio utilizando el objetivo de precio de consenso de Wall Street y la volatilidad esperada de las perspectivas implícitas del mercado.

Las perspectivas implícitas del mercado para CSCO son alcistas hasta mediados de 2022, pero neutrales, aunque con una ligera inclinación alcista, para todo el año. Mantengo mi calificación general de compra para CSCO, pero tengo previsto reevaluarla después de mediados de año.